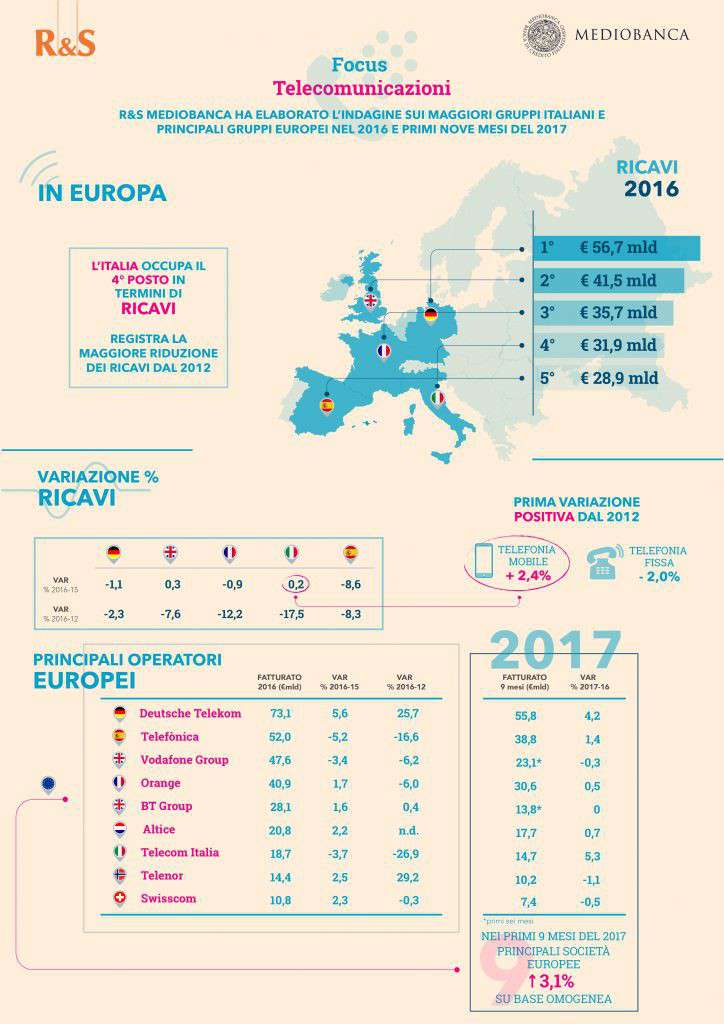

L’Italia è il quarto Paese europeo nelle telecomunicazioni (31,9 miliardi di fatturato) dopo Germania (56,7 miliardi), Uk (41,5 miliardi) e Francia (35,7 miliardi), mentre la Spagna (28,9 miliardi) si colloca al quinto posto.

Tra il 2012 e il 2016 l’Italia ha subito il maggiore ridimensionamento dei ricavi (-17,5%), seguita da Francia (-12,2%), Spagna (-8,3%), UK (-7,6%) e Germania (-2,3%). Ma il 2016 è stato un anno di ripresa per Spagna (+8,6% sul 2015), UK (+0,3%) e Italia (+0,2%).

Analizzando le maggiori compagnie di telecomunicazioni europee, ai primi posti troviamo la tedesca Deutsche Telekom con 73,1 miliardi di ricavi (+5,6% sul 2015 e +25,7% sul 2012), la spagnola Telefónica con 52 miliardi (-5,2% sul 2015 e -16,6% sul 2012) e la britannica Vodafone con 47,6 miliardi (-3,4% sul 2015 e -6,2% sul 2012).

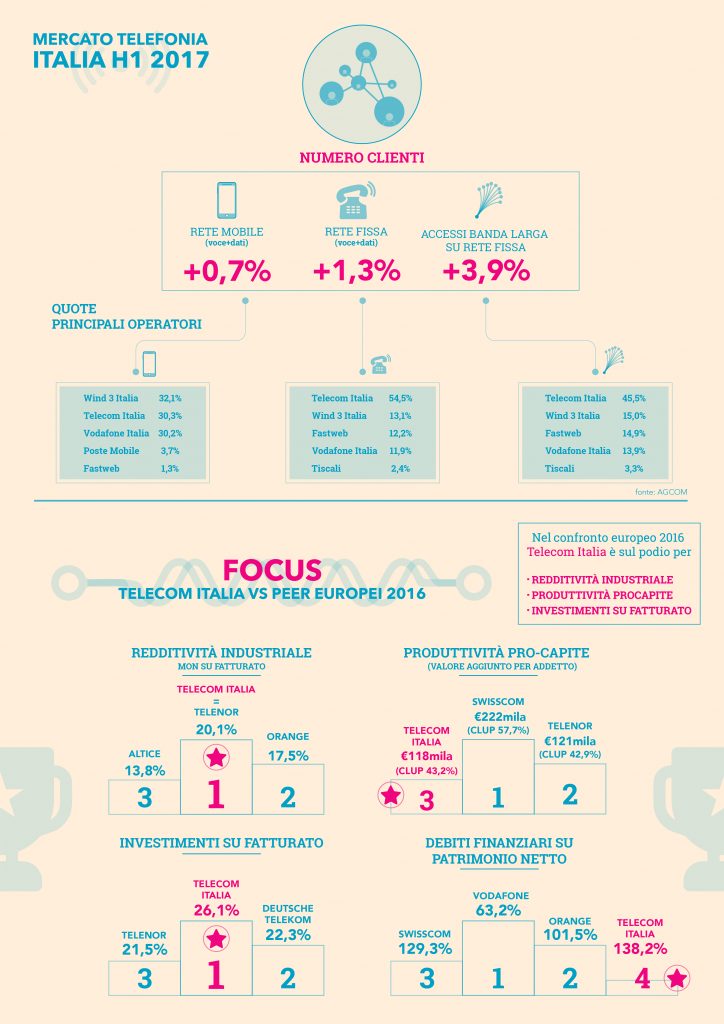

Telecom si colloca al settimo posto con 18,7 miliardi (-3,7% sul 2015 e -26,9% sul 2012), ma è anche la società che nel confronto europeo ha segnato nel 2016 la migliore redditività industriale insieme alla norvegese Telenor, entrambe con il MON sul fatturato al 20,1%.

In termini di redditività netta prevalgono Swisscom (13,8% il risultato netto sul fatturato) e Telecom Italia (9,7%) mentre chiudono in perdita Vodafone e Altice.

Sotto il profilo patrimoniale, Vodafone ha la maggiore solidità finanziaria, con debiti finanziari sul patrimonio netto pari al 63,2%, mentre per Telecom Italia l’incidenza è più elevata (138,2%), ma comunque migliore di Telefónica (212,7%), Deutsche Telekom (166,4%)e Telenor (155,9%). Confrontando, invece, l’incidenza della liquidità sull’indebitamento finanziario, Telenor segna il valore più elevato (26,7%), mentre Telecom Italia registra un valore intermedio (12,2%).

Sul fronte degli investimenti industriali (materiali + immateriali), nel 2016 Telecom Italia riporta il migliore indicatore (26,1% sul fatturato), prima di Deutsche Telekom (22,3%), Telenor (21,5%) e Orange (21%).

Per molte di queste società i ricavi esteri hanno un ruolo determinante, dato che i maggiori operatori europei realizzano in media il 56,3% del proprio fatturato oltre i loro confini nazionali, con le quote più elevate raggiunte da Vodafone Group (85,5%), Telefònica (75,6%) e Telenor (75,5%). Telecom Italia si ferma al 27%.

Cosa accade nei primi 9 mesi del 2017? Rispetto allo stesso periodo del 2016, nei primi nove mesi del 2017 il fatturato aggregato dei 9 principali operatori telefonici europei è aumentato del 3,1%. A registrare le migliori performance Telecom Italia (+5,3%) e Deutsche Telekom (+4,2%). La redditività industriale è in crescita per tutti gli operatori ad eccezione di Altice.

IL SETTORE DELLE TELECOMUNICAZIONI IN ITALIA: LE PERFORMANCE

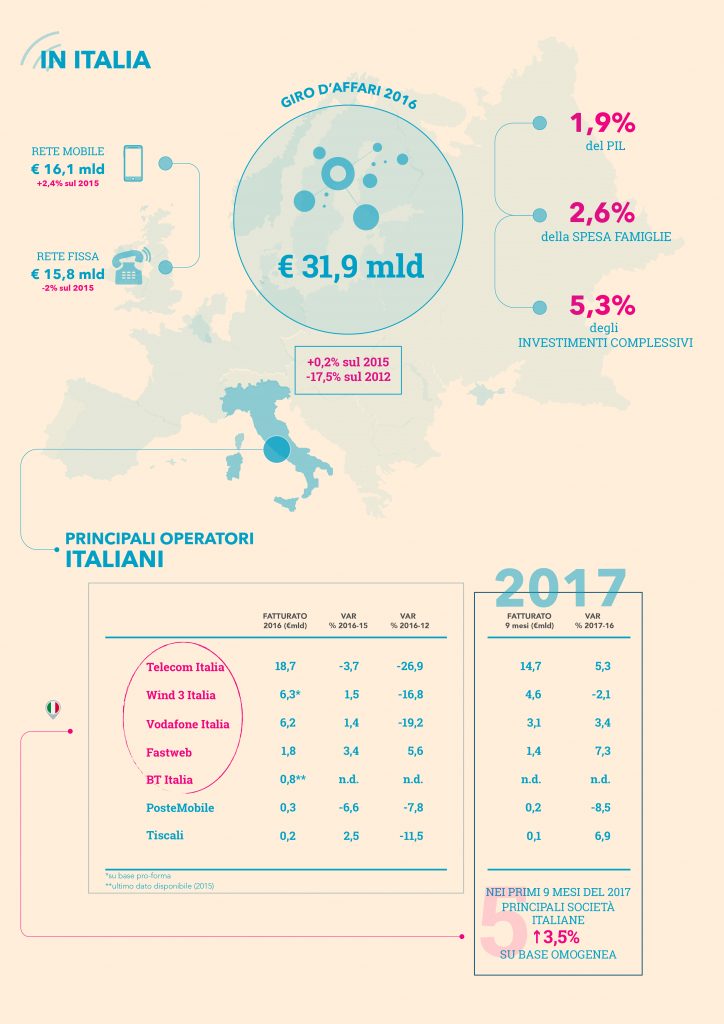

Nel 2016 il settore delle telecomunicazioni ha rappresentato in Italia l’1,9% del Pil, il 2,6% della spesa delle famiglie e il 5,3% degli investimenti complessivi. Dal 2012 al 2016 il comparto è in generale ridimensionamento, pur manifestando nel 2016 segnali di ripresa. Per la prima volta nell’ultimo quinquennio, infatti, nel 2016 i ricavi sono in crescita sull’anno precedente (+0,2%), attestandosi a 31,9 miliardi, anche se restano lontani dai valori del 2012 (-17,5%). Nel 2016 il fatturato della rete mobile torna a prevalere (16,1 miliardi, in crescita del 2,4% sul 2015), mentre continua il calo di quello da rete fissa, pari a 15,8 miliardi (-2%).

I principali player nel nostro Paese sono Telecom Italia con 18,7 miliardi di ricavi, Wind Tre Italia1 (6,3 miliardi su base omogenea) e Vodafone Italia (6,2 miliardi). Telecom Italia è anche il Gruppo che nel periodo 2012-2016 ha registrato la maggiore contrazione (-26,9%), seguito da Vodafone Italia (-19,2%) e Wind Tre Italia (-16,8% su base omogenea).

Nei cinque anni analizzati Fastweb è l’unica società in crescita (+5,6% sul 2012 e +3,4% sul 2015), ma rispetto all’anno precedente registrano un segno positivo anche Tiscali (+2,5%), Wind Tre Italia (+1,5%) e Vodafone Italia (+1,4%).

Tra i principali Gruppi, Telecom Italia evidenzia non solo la migliore redditività industriale (MON al 20,1% dei ricavi), seguita da Vodafone Italia (8,9%) e Wind Tre Italia (8%), ma anche la migliore incidenza del risultato corrente (15,5%) e di quello netto (9,7%). Al contrario, si segnalano nel 2016 le perdite di Tiscali (con il -22,8% sui ricavi) e Wind Tre Italia (-23,4%, calcolato sui dati pro-forma).

Sul fronte degli investimenti, le telco italiane hanno complessivamente investito 6,9 miliardi nel 2016, pari al 5,3% degli investimenti complessivi (in calo dal 6% nel 2015). Di questi 4,4 miliardi riguardano la telefonia fissa (+6,4% sul 2015) e 2,5 miliardi il mobile (-20,6%, a fronte del sostanziale completamento della rete 4G).

Nei cinque anni Fastweb è la società con il tasso medio di investimenti più alto (31,4%), seguite da Telecom Italia con il 22,7%. Nel luglio 2016 Telecom Italia e Fastweb hanno costituito FlashFiber (j.v. all’80% e 20%), per collegare entro il 2020 3 milioni di unità abitative nelle principali 29 città italiane con tecnologia FTTH (1 Gigabit/s), per un investimento complessivo di 1,2 miliardi di euro.

Cosa accade nei primi 9 mesi del 2017? Rispetto allo stesso periodo del 2016, i ricavi aggregati dei player del settore TLC in Italia sono aumentati del +3,5%: Fastweb +7,3%, Tiscali +6,9% (primi 6 mesi), Telecom Italia +5,3% e Vodafone Italia +3,4% (primi 6 mesi). Uniche eccezioni Wind Tre Italia e PosteMobile che registrano una contrazione, rispettivamente, del – 2,1% e del -8,5% (su base omogenea).

I NUMERI IN ITALIA DELLE TLC: PENETRAZIONE E QUOTE DI MERCATO

Nel giugno 2017 il numero dei clienti della rete mobile è stato pari a 98,9 mln, in crescita del +0,7% rispetto a fine 2016. Gli accessi alla rete fissa (voce più dati) sono stati pari a 20,5 mln (+1,3%) ma in diminuzione del 6,4% rispetto al 2012. Risultano in controtendenza solo gli accessi in banda larga su rete fissa, aumentati del +3,9% nei primi 6 mesi del 2017 e del +13,2% nel quinquennio 2012-16, passando da 13,8 a 16,2 milioni di linee a fine giugno 2017.

Quali sono le aree positive e critiche? L’Italia si colloca tra i Paesi con il più ampio tasso di penetrazione di fonia mobile (144%), ma ha una modesta penetrazione del 4G per la trasmissione dati su rete mobile (26% delle sottoscrizioni complessive) e una bassa diffusione di linee fisse con 34 connessioni ogni 100 abitanti rispetto alle 61 per il Regno Unito. Non particolarmente elevata (72% contro il 92% in UK e l’81% in Germania) anche la copertura broadband in modalità superveloce (≥30 Mbit/s).

Per quanto riguarda le quote di mercato, nel giugno 2017 nel mobile Wind Tre Italia è il primo operatore con il 32,1%, seguita da Telecom Italia con il 30,3% e Vodafone Italia con il 30,2%. Nel fisso (voce + dati), invece, pur perdendo 10,1 punti percentuali rispetto al 2012, Telecom Italia mantiene nettamente la leadership con una quota di mercato pari al 54,5%, con la seconda Wind Tre Italia che si attesta al 13,1%. Analoga situazione per la banda larga, con Telecom Italia al 45,5% (-5,9 p.p. sul 2012) e Wind Tre Italia al 15%.

LE TLC NEL MONDO

La ricerca ha anche analizzato i maggiori 16 gruppi internazionali, da cui emerge come le società asiatiche ed europee sono le più numerose con 6 e 7 rappresentanti ciascuno.

I primi tre operatori internazionali sono le americane AT&T e Verizon Communications, rispettivamente con un fatturato nel 2016 di circa 155,4 miliardi e 119,5 miliardi, e la giapponese Nippon Telegraph and Telephone con 92,3 miliardi. Telecom Italia è sedicesima.

I margini industriali più elevati sono quelli di Verizon Communications (MON al 21,4% del fatturato), seguita da China Mobile (20,8%) e Telecom Italia (20,1%)

I maggiori tassi d’investimento nel 2016 spettano alle società cinesi e alla messicana America Movil; buona la posizione di Telecom Italia, con investimenti industriali pari al 26,1% del fatturato (il valore migliore tra le telco europee).