Corre il titolo Tim a Piazza Affari. Alle 15 le azioni Telecom Italia sono saldamente in vetta al Ftse Mib (+0,9%), segnando un rialzo del 5,6% a quota 0,256 euro. Dopo le perdite registrate in seguito alla pubblicazione della trimestrale, il titolo recupera terreno in scia al via libera della Commissione europea alla cessione della rete a Kkr, con il mercato che guarda ad una futura combinazione della società con Open Fiber.

Il giudizio dell’Antitrust Ue

Analizzando il mercato dell’accesso all’ingrosso della rete fissa, l’Antitrust Ue ha constatato la presenza di tre concorrenti in campo (Netco, Open Fiber e Fastweb) e ha stabilito che il passaggio della Netco al consorzio guidato da Kkr non altera la situazione concorrenziale attuale.

Secondo gli analisti di Intermonte, infatti, l’ok di Bruxelles alla cessione di NetCo “non pone pregiudiziali a una possibile intesa con la Netco, cui è legato l’earn out fino a 2,5 miliardi di euro a favore di Tim”. Gli esperti ritengono che un’eventuale combinazione o partnership commerciale tra NetCo e Open Fiber sia “percorribile, a fronte di rimedi nelle aree nere dove le due reti sono oggi sovrapposizione”. L’eventuale cessione di asset in eccesso ad altri operatori infrastrutturali (tra cui la stessa Fastweb o operatori regionali come Unidata e Intred) “avrebbe il doppio vantaggio facilitare il via libera da parte dell’autorità antitrust e di consentire ai proponenti di cristallizza un maggior valore, incassando i proventi dalla vendita di questi asset”.

Per quanto riguarda Open Fiber, in settimana è previsto l’accordo finale tra le banche e Cdp per il rifinanziamento: le banche e gli azionisti della società (Cdp e Macquarie) dovrebbero assicurare 3,2 miliardi di nuovi finanziamenti ed equity. Le banche hanno richiesto un monitoraggio mensile o trimestrale della società di tlc, mentre il termine per raggiungere un accordo è fissato al 30 giugno.

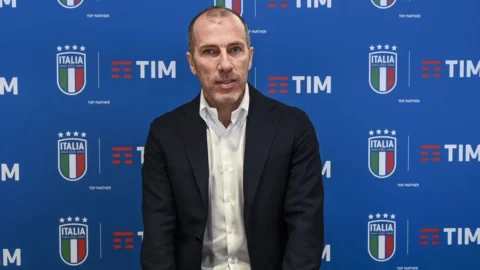

Labriola a Bloomberg: “Tim pronta consolidamento del settore”

Negli anni, Tim “si è portata dietro un debito di complessa gestione e la necessità ci spinge al cambiamento”, ha detto l’amministratore delegato del gruppo Pietro Labriola in un podcast di Bloomberg. La riduzione permetterà la società di “essere parte attiva di un processo di consolidamento del mercato (sia italiano che europeo, ndr) che avverrà nei prossimi anni”, ha aggiunto, mettendo in luce che “siamo il paese nel quale costruire una rete mobile ti costa di più perché i limiti per le frequenze elettromagnetiche sono le peggiori in Europa”, il che presenta un ostacolo per l’intero mercato italiano.