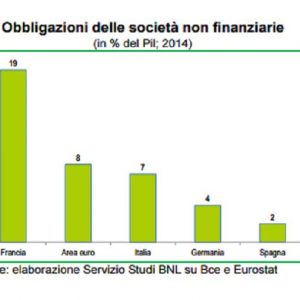

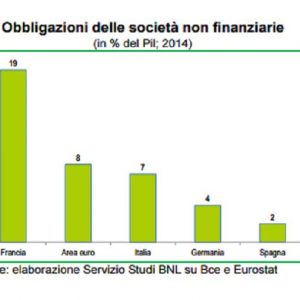

FOCUS BNL - Se il mercato delle cartolarizzazioni tornasse ad un livello pari a quello degli anni pre-crisi avremmo 100 miliardi di ulteriori fondi per le imprese, di cui circa 20 per le Pmi - Secondo la Commissione Ue, le…

Nel 2016 scadranno bond subordinati per 4,63 miliardi ma dopo lo scandalo dell'Etruria sarà difficile per le banche venderli ai risparmiatori sia pure informandoli dettagliatamente del rischio - Inevitabile l'aumento del costo della raccolta ma rinunciare ai bond subordinati può…

Secondo Prometeia, l'anno prossimo arriveranno a scadenza in Italia bond subordinati per 4,63 miliardi che, dopo la crisi delle 4 banche, non potranno essere collocati al retail e saranno assorbiti dagli investitori istituzionali: Unicredit, Mps e Carige i maggiori emittenti…

DAL BLOG "IL ROSSO E IL NERO" DI ALESSANDRO FUGNOLI, strategist di Kairos - L'aumento dei tassi della Fed è stato un sollievo per i mercati perchè ha tolto incertezza ma il rialzo, benchè morbido, continuerà nel 2016 provocando volatilità:…

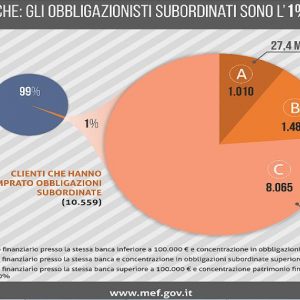

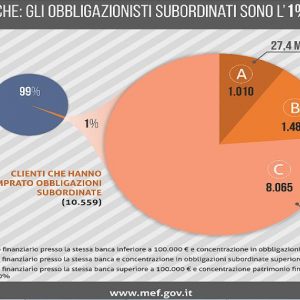

In tutto potrebbero ricevere un indennizzo dal nuovo fondo di solidarietà soltanto 2.500 risparmiatori sugli oltre 10mila coinvolti - Padoan: "E' ancora presto per parlare di soglie" - Resta da risolvere l'incognita Bruxelles, che potrebbe valutare l'intervento del fondo di…

I risparmiatori, che risulteranno essere stati raggirati dalle 4 banche fallite, riceveranno dal Fondo istituito dal Governo con soldi del sistema bancario rimborsi del 30% circa in base al reddito e all'età delle obbligazioni subordinate azzerate - Determinanti il reddito…

Le prime indicazioni di prezzo sono nell'area di 58 punti base sopra il midswap - L’obbligazione dovrebbe ottenere un rating "Aa2" da parte di Moody's.

Secondo gli analisti di Credit Suisse sia l’oro che i titoli di stato vanno peggio quando aumentano i tassi, mentre il dollaro statunitense tende ad apprezzarsi - Le obbligazioni sovrane dei mercati emergenti tendono a rimanere relativamente immuni per i…

Le regioni coinvolte nell'operazione di riacquisto sono Campania, Lazio, Liguria, Lombardi, Marche e Puglia - Il buyback sarà finanziato attraverso un mutuo trentennale con il ministero dell'Economia e delle Finanze. Risultati attesi per il 10 dicembre

Sotto i riflettori il credito: Intesa, Unicredit e Ubi anticipano 3,6 miliardi per salvare 4 banche commissariate - Prevista un'apertura piatta per le Borse europee - Oggi la cedola di Mediobanca, debutta il Gambero Rosso - Finmeccanica record - Wall…

LOMBARD ODIER INVESTMENT MANAGEMENT - La ricerca ossessiva del rendimento persiste: per concentrarsi su qualità e rischio gestito, gli investitori dovrebbero applicare agli investimenti in obbligazioni lo stesso rigore che userebbero per decidere se dare in prestito i propri soldi,…

Che succederà in Borsa, ai bond e all'euro? La strage di Parigi ha cambiato gli scenari politici ed economici e costretto l'Europa a prendere coscienza che l'Isis ci ha portato la guerra in casa e che non sarà una guerra-lampo,…

L’emissione avrà durata decennale e sarà lanciata prossimamente - Il rating atteso per le obbligazioni bancarie garantite è di A/A+ da parte di Standard & Poor’s e Fitch.

DAL BLOG "IL ROSSO E IL NERO" DI ALESSANDRO FUGNOLI, strategist di Kairos - I mercati sono tornati in equilibrio ma ci muoviamo al buio perchè non sappiamo quanta benzina abbia ancora l'attuale ciclo - Le banche centrali puntano a…

La domanda è stata 4 volte superiore all'ammontare emesso, arrivando a sfiorare i 5 miliardi di euro - La scadenza dei bond è al 27 ottobre 2047, con cedola del 5,5%.

La data di regolamento è il 27 ottobre 2015, mentre la scadenza è fissata al 27 gennaio 2023 - La cedola è pari all'1%.

DAL BLOG "IL ROSSO E IL NERO" DI ALESSANDRO FUGNOLI, strategist di Kairos - "Le aspettative di rendimento su bond e azioni sono oggi più realistiche" e molto meno brillanti del recente passato ma "questo non significa che sia già…

Si tratta della prima operazione del fondo chiuso gestito da Tenax Capital per il finanziamento delle imprese italiane di piccole e medie dimensioni.

MORNINGSTAR.IT - Crescono i flussi netti verso i fondi passivi - Negli Stati Uniti è un trend consolidato, in Europa è solo agli inizi - Gestori attivi penalizzati dalle scarse performance - L’attuale struttura distributiva e il fatto che i…

L'assemblea degli obbligazionisti ha approvato la proposta di modifica al regolamento del Prestito Obbligazionario 2016, dopo il trasferimento del 20,34% di Pirelli da Camfin alla cinese Marco Polo.

Il temporeggiamento della Fed sui tassi genera incertezza sui mercati e riduce la propensione al rischio - Comprensibile l'effetto sul mercato obbligazionario, meno quello sull'azionario - I corporate bond dovrebbero uscirne in modo positivo tranne che per le società troppo…

Il ricavato andrà a favore della Fondazione Arca Onlus per adattare un immobile comunale in grado di accogliere 700 persone in cinque anni - Le obbligazioni hanno taglio minimo pari a 1.000 euro, durata 3 anni, cedola semestrale, tasso annuo…

Gli analisti di Credit Suisse analizzano l'impatto sui corporate bond del downgrade di S&P sul debito brasiliano in valuta estera - Tra le società brasiliane probabilmente più colpite ci sono Banco Bradesco, Braskem e Petrobras - Il mercato però già…

Il titolo paga una cedola pari al tasso Euribor trimestrale aumentato di uno spread di 7 'basis point' con un prezzo di emissione pari a 100%.

REPORT AXA INVESTMENTS - Consigliabile un posizionamento difensivo in ambito obbligazionario, ossia con un'esposizione a titoli di qualità più elevata e con duration più breve, specialmente negli Usa e nel Regno Unito - Quest'anno riserverà scarsi rendimenti ai detentori di…

L'obbligazione è stata strutturata e collocata da Willis Capital Markets & Advisory (WCMA) per un ammontare di 200 milioni, rivisto al rialzo dai 150 milioni previsti inizialmente a causa della forte domanda.

DAL BLOG "IL ROSSO E IL NERO" DI ALESSANDRO FUGNOLI, strategist di Kairos - Per interpretare il corso dell'oro si scomodano spesso i massimi sistemi e si stabiliscono correlazioni spesso improbabili ma la caduta dell'oro e delle materie prime non…

La società di tlc ha lanciato il riacquisto di obbligazioni in dollari con scadenza 2018 e 2019, per un valore di massimo 2 miliardi - I titoli in euro hanno invece un ammontare nominale massimo di riacquisto di 1,5 miliardi.

DAL BLOG "IL ROSSO E IL NERO" DI ALESSANDRO FUGNOLI, strategist di Kairos - Se tra l'Europa e la Grecia ci sarà accordo, da lunedì comincerà un'estate di rialzi in Borsa che potrà arrivare ai massimi di aprile, soprattutto con…

Il mercato ha dato fiducia al Monte dei Paschi: il nuovo aumento di capitale da 3 miliardi di euro è stato sottoscritto al 99,59% - Lunedì andranno all'asta i diritti inoptati - Ora la banca senese potrè ripagare con largio…

BLOG DI ALESSANDRO FUGNOLI, strategist di Kairos - I gestori delle obbligazioni e gli analisti azionari vedono il mondo con occhi completamente diversi e si dividono anche su Grecia e Quantitative easing - Lo spartiacque del rialzo dei tassi e…

DAL SITO MORNINGSTAR.IT - Ci sono diverse ragioni per le quali le obbligazioni sono diventate così care. Il principale è l’attivismo della Banca centrale europea (che non intende fermarsi...) di cui il Quantitative easing, ovvero le iniezioni di liquidità, è…

DAL BLOG DI ALESSANDRO FUGNOLI, strategist di Kairos - La frammentazione dell'Europa spinge alla debolezza dell'euro come lubrificante di un'economia ossificata - Anche Germania e Usa se ne sono fatte una ragione - "In caso di accordo tra Grecia e…

Il Cane a Sei zampe lancia un'offerta di riacquisto sui bond convertibili in azioni di Galp Energia già in circolazione - Il valore delle obbligazioni è di 1,028 miliardi di euro con scadenza 2015 - L'invito di Eni si chiude…

La Rai ha lanciato un bond a cinque anni da 350 milioni di euro, ricevendo ordini superiori a quota 1,8 miliardi di euro - Rivista al ribasso la guidance di rendimento, a 127 punti base contro i 140-150 indicati in…

La Banca hachiuso l'offerta pubblica volontaria di buyback bond con un valore nominale dei titoli complessivamente portati in adesione pari a circa 1,386 miliardi di euro

DAL BLOG "IL ROSSO E IL NERO" DI ALESSANDRO FUGNOLI, strategist di Kairos - "Le banche centrali non spingono più azioni e bond" ma la correzione europea, resa più severa dall'apprezzamento dell'euro, rende i nostri mercati più interessanti. Petrolio e…

Secondo le analisi di Crédit Suisse la crescita dei rendimenti dei bond e la loro ondata di vendite possono impattare sul mercato azionario a determinate condizioni - A beneficiare della situazione sarebbero i titoli ciclici e le banche, mentre rischiano…

Sui mercati si moltiplicano segnali di inquietudine: il dollaro è debole, l'economia Usa rallenta, l'obbligazionario è ancora in fermento, l'oro si rafforza, il petrolio frena la corsa e il rialzo del costo del denaro pesa sui prezzi di Borsa -…

La pioggia di vendite sull'obbligazionario, scatenate dai bond americani, condiziona anche banche e Borse - La Grecia rimborsa la rata al Fondo Monetario attingendo dalle riserve - Dopo il buon esito dell'asta Bot oggi occhio ai Btp - Le possibili…

Vendite a pioggia dei bond e dei titoli di Stato, Bund nella bufera, tassi in ascesa all'asta dei Bot annuali e Borse in ribasso - A Piazza Affari crolla Autogrill che perde più del 6% - Male le banche tranne…

INTERVENTO DI ROCCO BOVE, responsabile obbligazionario Kairos - La violenta scossa e l'esasperata volatilità dei bond obbligano a ripensare l'investimento obbligazionario: dal vecchio approccio da cassettista occorre passare ad un atteggiamento più dinamico - Resta sorprendente che in Europa i…

Lo ha confermato oggi l’amministratore delegato di Atlantia, Giovanni Castellucci - La controllante di Autostrade ha chiuso il 2014 con un utile di 740 milioni - Dividendo di 0,80 euro per azione in pagamento il 20 maggio.

Il cda di Alitalia ha approvato il lancio di obbligazioni fino a 400 milioni di euro nell'ambito del piano di rifinanziamento Project Box.

Dopo aver lanciato l'offerta il 14 aprile, Telecom comunica che intende accettare l’operazione per un ammontare nominale complessivo pari a circa 2 miliardi - Bpm accetta invece 358,45 milioni e il 23 aprile estinguerà in anticipo il bond da 500…

L'incognita greca torna a far paura alle Borse: il bond a due anni di Atene arriva al 26% ma Tsipras e Merkel lavorano a un accordo - Banche sotto tiro - Fca conferma l'obiettivo di 5 milioni di vendite nel…

La newsletter Ania trends documenta come nel 2014 il mercato degli strumenti finanziari alternativi sia fortemente cresciuto con emissioni nel mondo di circa 70 miliardi (+25% sul 2013) tra cat bonds, sidecars e cartolarizzazioni

Atene torna a spaventare i mercati: i bond greci a due anni volano al 275 - In tutta Europa banche e Borse in flessione: Piazza Affari perde l'1,75% e il FtseMib scende di nuovo sotto quota 24mila - Azimut e…

Rendimenti a 95 punti base sopra il midswap, in calo rispetto alle indicazioni iniziali di prezzo in area 105-110 punti - Le obbligazioni, che giungeranno a scadenza il 9 aprile 2025 e sono senior unsecured, pagheranno un coupon annuale fisso.

Telefonica rinuncerà a tutti i diritti amministrativi sulle azioni che indirettamente verrà a detenere in Telecom Italia: è quanto emerge dal lungo cda di ieri della compagnia guidata da Marco Patuano - Telecom proporrà all'assemblea la conversione del bond da…

La compagnia di telecomunicazioni ha collocato un'obbligazione da 2 miliardi con scadenza marzo 2022 - I titoli pagheranno una cedola fissa dell'1,125%.

Via libera al progetto di fusione per incorporazione di TI Media in Telecom Italia con rapporto di cambio di 0,66 azioni ordinarie Telecom per ogni azione TI Media e di 0,47 azioni risp di Telecom ogni azioni risp di TI…

Richiesti quasi 4 miliardi contro l'offerta di 1,5 miliardi. Si andrà al riparto - "Il successo del collocamento testimonia la fiducia dei risparmiatori nei confronti della Cassa depositi e prestiti" commenta l'ad Giovanni Gorno Tempini

Lunedì 9 marzo parte il collocamento del primo bond della Cassa depositi e prestiti (Cdp) per i risparmiatori: si concluderà il 27 marzo - L'offerta è di un miliardo di euro, aumentabile fino a 1,5 miliardi - Il taglio minimo…

Il cda del Monte dei Paschi ha convocato per metà aprile l'assemblea che dovrà approvare i conti 2014 e approvare l'aumento di capitale fino a 3 miliardi - Per effetto del pagamento degli interessi sui Monti bond il Tesoro avrà…

La Cassa depositi e prestiti (Ddp) si avvia, con un investimento iniziale di 500 milioni, a fare da anchor investor della nuova società per la ristrutturazione e il consolidamento delle imprese stretagiche promossa dal Governo: non sarà una nuova Gepi…

L'emissione del colosso di Atlanta è la seconda più grande mai lanciata per i bond denominati in euro - La mossa di Coca-Cola sembra indicativa di un trend che vedrebbe le società Usa buttarsi sul mercato obbligazionario europeo per trarre…

INTERVISTA AD ANGELO DRUSIANI (Albertini Syz) - "Il decoupling tra i tassi Usa e zona euro potrà andare avanti 6-8 mesi poi i rendimenti sono visti in graduale risalita" - "Preferire le scadenze lunghe per puntare al capital gain" -…

I prestiti obbligazionari saranno emessi entro il 31 dicembre 2015 e dovranno avere una durata non superiore a 8 anni

La controllata austriaca di Unicredit ha aperto i libri per il collocamento di un covered bond decennale da 500 milioni di euro - Ansaldo Energia pronta a lanciare la prima obbligazione della sua storia: un'emissione da 350 milioni.

La società attiva nella gestione di tratte autostradali ha aperto oggi le adesioni all'offerta, fino a un valore di 750 milioni di euro - L'obiettivo di Atlantia è quello di utilizzare la liquidità disponibile per gestire l'indebitamento.

Il colosso di Redmond intende usare il ricavato a scopi aziendali tra cui il riacquisto di azioni proprie e il rifinanziamento del debito - Fioccano le triple A dalle agenzie di rating.

Secondo il Wall Street Journal, il collocamento potrebbe arrivare a breve e dovrebbe essere gestito da Goldman Sachs e Credit Suisse.

Altra mazzata sulla Grecia che dovrà pagare interessi sempre più alti sui suoi bond dopo che l'agenzia S&P ha tagliato il sup rating da B a B- e previsto un outlokk negativo. In settimana i rendimenti del titolo di Stato…

Le tensioni tra l'Europa e Atene non sembrano allarmare i mercati, che si godono il recupero del petrolio e guardano agli sviluppi del caso ucraino e ai dati sull'occupazione Usa - Il bond greco a due anni rende più del…

Improvviso balzo del prezzo del petrolio (+10% in due sedute) che dà la carica ai titoli petroliferi - Anche Apple movimenta i mercati con il lancio di un colossale prestito obbligazionario da cinque miliardi di dollari - Grecia e Spagna…

Il valore di rimborso è pari al 100% del valore nominale dell'obbligazione e saranno liquidati anche gli interessi maturati fino alla data di esercizio dell'opzione.

Il lancio dell'emissione avviene nell'ambito del programma di Euro medium term notes ed è volto a mantenere l'equilibrio della struttura finanziari del colosso energetico italiano.

Il gruppo bancario di Bergamo ha annunciato il lancio di un social bond per l'associazione Dynamo Camp Onlus per un importo di 20 milioni di euro - Lo 0,50% del valore nominale delle obbligazioni sarà devoluto in favore di Dynamo.

La società che gestisce la rete elettrica ha lanciato con successo un bond a 7 anni da un miliardo (ma gli ordini raccolti hanno già raggiunto i 3,5 miliardi) stabilendo un record storico nella corporate Italia: pagherà il coupon più…

Con questa operazione la Banca centrale europea creerà moneta e immetterà ulteriore liquidità nel sistema, oltre a quella già garantita con le altre misure (ordinarie e straordinarie) di politica monetaria - L'acquisto di bond pubblici e privati da parte della…

Borsa e bond svizzeri ancora a picco mentre Piazza Affari vola (+2,1%) oltre quota 19mila: Finmeccanica, Telecom Italia e in parte la moda i driver - Exploit del Banco Popolare - Pioggia di vendite su WdF - Guadagnano i bond:…

L'operazione mira a ottimizzare le scadenze e il costo del debito - Titolo in rosso a Piazza Affari.

Il gruppo telefonico fissa l'ammontare e la scadenza: le offerte dovranno arrivare entro le 17 del 20 gennaio

Il rendimento è previsto in area 45 sopra il tasso del midswap e il pricing dell'emissione avverrà in giornata.

L'emissione della Banca riguardava un'obbligazione senior unsecured a tasso variabile, con scadenza a febbraio 2020, per un miliardo di euro - Per il bond della società di tlc la cedola si è attestata al 3,25%, livello minimo mai toccato da…

Il target di raccolta dovrebbe essere di 750 milioni di euro, mentre il prezzo si aggirerà intorno ai 110 punti base sopra l'Euribor a tre mesi.

DAL BLOG "IL ROSSO E IL NERO" DI ALESSANDRO FUGNOLI, strategist di Kairos - Il 2015 non sembra prospettare nè rialzi entusiasmanti in Borsa nè drammatici crolli e la volatilità ci terrà compagnia - "Stare in Borsa a conti fatti…

Il presidente della Bce apre al Quantitative easing all'europea affermando per la prima volta che Eurotower può acquistare titoli di Stato se la situazione lo richiede - La decisione verrà valutata nel Direttorio della banca centrale del 22 gennaio -…

Il rendimento atteso è in area 100 punti base sopra il tasso di midswap e la chiusura degli ordini è prevista in giornata.

Oggi prove di rimbalzo in apertura dopo lo shock di ieri per Grecia e petrolio - Euro sotto 1,2 dollari e greggio a 50 dollari al barile - Si salva solo l'oro che risale oltre la soglia dei 1.200 dollari…

Un indice dei bond globali (Bank of America Merrill Lynch Global Broad Market Sovereign Plus Index) segnala un rendimento effettivo dell’1,30%, appena sopra il minimo storico (nel 2013) dell’1,29%.

SWISS & GLOBAL AM - C’è un ampio ed eterogeneo gruppo di più di 60 Paesi emergenti da cui selezionare le migliori opportunità, con mercati e cicli economici diversi tra loro - I vincitori si trovano principalmente nell’Est Europa, dove…