Standard & Poor’s ha pubblicato nei giorni scorsi un report pessimista sulla ripresa italiana. In particolare, l’agenzia di rating prevede che, nonostante gli effetti tonificanti esercitati sulle economie dell’Eurozona dal deprezzamento dell’euro, dalla caduta dei prezzi petroliferi e dall’avvio del QE della BCE, la ripresa italiana sarà più lenta di quella degli altri principali paesi UE. A giudizio di S&P, sarebbe particolarmente rilevante il confronto tra la dinamica dei consumi e dell’export tra Spagna e Italia: i consumi crescono nel paese iberico del 3,5% contro lo 0,8% da noi; le esportazioni aumentano del 6% in Spagna contro il 4% in Italia.

Vi è da chiedersi se il pessimismo di S&P sia giustificato oppure sia frutto di un pregiudizio, magari una sorta di estrapolazione delle difficoltà di crescita passate del Bel Paese. A nostro modo di vedere, ci sono buoni motivi di ritenere che il pessimismo di S&P sulla ripresa italiana sia esagerato.

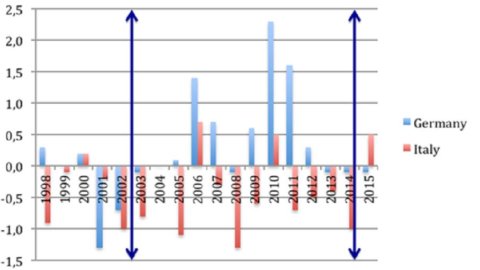

La considerazione più importante è che è assai difficile prevedere come la dinamica macroeconomica di un paese risponda a riforme importanti. Prendiamo la riforma del mercato del lavoro. Pur con significative differenze, il Jobs Act italiano del 2015 si ispira allo Hartz Act, la riforma del mercato del lavoro introdotta in Germania nel 2003. Ebbene, se andiamo a confrontare la differenza tra previsioni di crescita del PIL formulate (ad aprile dell’anno di riferimento) e crescita poi effettivamente realizzata nell’anno (in ambo i casi dati dell’FMI), si nota qualcosa di interessante.

La figura 1 ci mostra che tra il 1998 e il 2003 gli errori di previsione erano mediamente negativi sia in Germania che in Italia, cioè si tendeva a prevedere più crescita di quella che si sarebbe effettivamente realizzata. La situazione è cambiata dopo l’Hartz Act (la prima linea nera verticale): mentre gli errori di previsione continuavano a essere generalmente negativi in Italia, diventavano prevalentemente positivi in Germania e rimanevano tali anche dopo lo scoppio della crisi globale. È perciò lecito chiedersi se anche in Italia dopo il Jobs Act (la seconda linea verticale) la crescita potrà superare quella prevista. È troppo presto per poterlo dire ma l’unica osservazione disponibile, quella riferita al 2015, ci consegna una crescita del PIL italiano all’1%, il doppio di quanto era stato previsto dell’FMI ad aprile scorso.

Inoltre, concentrarsi, come fa S&P, solo sulla dinamica dei consumi e dell’export può essere fuorviante nel confronto tra Italia e Spagna. Ad esempio, il tasso di disoccupazione in Spagna è ancora al 22,4% contro il 12,0% in Italia e questo inciderà negativamente sulla crescita della domanda interna nel paese iberico.

E ancora, vale la pena di ricordare che di errori S&P (con le altre primarie agenzie di rating) ne ha fatti così tanti con i propri rating da metterne in discussione la capacità di previsiva. Basti ricordare alcuni casi: mancata allerta agli investitori nel 1997 sull’incipiente crisi asiatica, nel 2001-02 mantenimento di rating troppo elevati a molte società presto rivelatesi dei “bidoni” (es. Enron negli USA e Parmalat da noi), nel 2007-08 declassamento di Lehman Brothers solo quando la banca fallì e dei prodotti di finanza strutturata (spesso legati ai muti subprime) solo dopo che la crisi era già avviata … e si potrebbe continuare. Se S&P ha fatto tali errori nella sua attività originaria, quella dell’emissione dei rating, possiamo ritenere che i suoi modelli di previsione macroeconomica siano maggiormente affidabili?

Infine, la crescita di un paese – e anche la dinamica dei suoi consumi, la componente principale della domanda aggregata – dipende anche dalle politiche fiscali messe in atto. Da questo punto di vista, alla Spagna è stato concesso di mantenere politiche assai più espansive che in Italia: il deficit pubblico del paese iberico è stato vicino al 10% tra il 2010 e il 2013 (4% in Italia), al 6,8% nel 2014 (2,9% in Italia) e al 5,8% nel 2015 (3% in Italia). In tali circostanze, il giudizio più importante è quello dei mercati che fanno pagare di più i debitori ritenuti più rischiosi, perché magari crescono ma in modo non sostenibile.

Ebbene, rispetto a un anno fa il tasso di interesse pagato dal governo italiano sui BTP a dieci anni si è ridotto di oltre 60 punti base (0,6 punti percentuali), mentre quello sui Bonos spagnoli a dieci anni è calato meno di 20 punti base. Così, il divario tra tassi spagnoli e italiani, circa -30 punti base un anno fa, è diventato positivo per circa +20 punti base, cioè la Spagna paga un po’ più dell’Italia in barba al fatto che S&P dia al paese iberico un rating di BBB e al Bel Paese una tacca in meno (BBB-). Infine, nei giorni successivi alla pubblicazione del report di S&P il divario tra Bonos e BTP si è leggermente ampliato a +25 punti base. E questo senza considerare il possibile impatto dell’eventuale successo elettorale dei secessionisti catalani. Insomma, pare che i mercati non abbiano creduto al report di Standard & Poor’s.