Fino a qualche tempo fa, tra le azioni più amate dagli investitori Value (tra cui Warren Buffet) c’era Tesco, la più grande catena di supermercati del Regno Unito. Grazie alla sua immagine, quando gli utili hanno iniziato a crollare e la sostenibilità del business a scricchiolare, gli investitori continuavano a guardare ai risultati storici, confidando in un rapido e imminente turnaround, che alla prova dei fatti non si è mai realizzato.

Ad oggi, nella stessa situazione d’incertezza sembra esserci McDonald’s. Il titolo continua ed essere popolare tra gli investitori Value nonostante le recenti delusioni sugli utili. Come è successo con Tesco, molti investitori guardano ai rendimenti passati e “sperano” in un rapido turnaround.

McDonald’s si trova nella stessa posizione di Tesco?

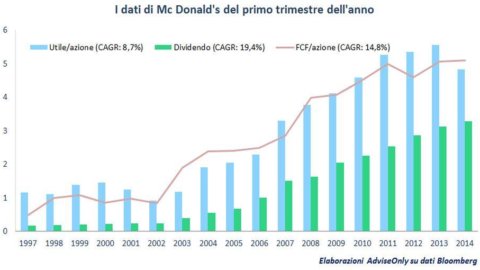

I numeri sembrano dalla parte di Mc Donald’s. Guardando i risultati, sembra tutt’altro che un’azienda in crisi, e infatti la sua azione è scambiata sulla Borsa di New York intorno ai massimi di sempre: la performance del prezzo ricalca in maniera speculare l’evoluzione dei fondamentali.

Il problema, tuttavia, è che sempre meno persone mangiano nei suoi ristoranti: il numero di clienti è diminuito nel 2013 e 2014 di 1,6% di 4,1% negli USA e di 1,5% e 2,2% in Europa. Anche il fatturato medio per ristorante è in diminuzione di 2% negli ultimi tre anni. Ma questa tendenza non è generalizzata nel settore dei fast-food, perché altre catene hanno invece aumentato sia il fatturato che il numero di clienti.

Nell’ultimo quinquennio l’azienda ha generato utili cumulati per $26,3 miliardi, fatto buyback per $12 miliardi e distribuito dividendi per $14,3 miliardi. In altre parole, ha restituito tutti gli utili agli azionisti. Poiché il numero totale di ristoranti cresce di appena 2% all’anno, al momento McDonald’s non sta accrescendo gli utili espandendo la propria presenza a livello globale o reinvestendo i flussi di cassa. Ma, grazie soprattutto all’espansione internazionale in franchising, è comunque riuscita migliorare il margine netto portandolo fino al 18%-20% circa.

Questo significa che i prezzi dei suoi prodotti sono aumentati più dei costi (lavoro, materie prime, affitti): un dato senz’altro positivo, ma per quanto ancora può funzionare questa formula? Sono poche le aziende che riescono a mantenere i profitti netti al 20% per lunghi periodi di tempo, e quelli di McDonald’s potrebbero tornare verso la media storica di 12%-15%. Per mantenere la crescita a doppia cifra di utili e dividendi ai quali l’azienda ha abituato gli azionisti è necessario un aumento a doppia cifra dei prezzi di hamburger e Happy Meal, perché il numero di ristoranti non sta aumentando ad un tasso sufficiente e nemmeno lo è il fatturato per ristorante.

Ho molti dubbi che l’azienda possa ottenere questi aumenti, visto lo spostamento dei consumatori verso altre catene: se McDonald’s semplifica il menu e si concentra su quello che ha sempre offerto, rischia di perdere i clienti che preferiscono soluzioni più salutiste; se invece continua ad espandersi in altre aree, ho paura che la customer experience continuerà a deteriorarsi.

Le analogie di Mc Donald’s con Tesco

Leggendo le analisi degli ultimi 2-3 anni sono molte le analogie tra le due aziende portate a sostegno di una tesi rialzista. L’ambiziosa campagna di espansione internazionale ha fatto perdere a Tesco il suo focus sui clienti: “Poiché Tesco si è focalizzata così tanto sulle iniziative per la crescita, alcuni dei migliori manager e risorse sono state spostate fuori dal Regno Unito”. In maniera simile per McDonald’s “la crescita dei clienti nel periodo 2013-2014 è stata negativa a causa di errori strategici ed inefficienze operative (ad esempio la proliferazione dei menu, con oltre 100 voci aggiunte negli ultimi 10 anni)”.

Molti investitori soffrono purtroppo della sindrome del passato: queste aziende sono eccellenti e i problemi attuali sono solo una deviazione temporanea da fenomenali risultati di lungo periodo.Sempre secondo gli analisti due anni fa: “Tesco è uno dei migliori retailer al mondo”, “con una lunga storia di crescita e rendimenti superiori”. Allo stesso modo, “Mc Donald’s è un’azienda di elevata qualità con un brand unico”, oltre che “un leader di mercato in un settore in crescita ma allo stesso tempo difensivo, con significativi vantaggi competitivi ed un business model stabile”.

Le loro conclusioni? “(Nel 2011) riteniamo che un investimento in Tesco offra un eccellente rapporto rischio/rendimento per chi ha un orizzonte di 3-5 anni.” “(Nel 2015) ritengo che Mc Donald’s sia unaconvincente opportunità di investimento per i prossimi 3-5 anni.” Ammetto che quest’analisi sia molto superficiale: le due società sono molto differenti in termini di settore di appartenenza, business model, ecc…

Non so se McDonald’s avrà gli stessi problemi che ha avuto Tesco: quello che ho notato è che le tesi portate a favore di Tesco (sbagliando, con il senno di poi si è rivelata piuttosto una value trap) sono le stesse portate per McDonald’s nel suo tentativo di reinventarsi. Ma questo non può prescindere da capire se i suoi clienti amano ancora i McMenu oppure no, mentre il management sembra preferire l’ingegneria finanziaria.

C’è anche una differenza più importante: prima di collassare Tesco trattava ad un P/E di 10x-12x, mentre McDonald’s tratta ad un P/E di 21x. Se il costo del lavoro diventerà più gravoso (in particolare nei paesi emergenti), i margini potrebbero effettivamente contrarsi, che causerà un de-rating dei multipli. McDonald’s ha tutte le caratteristiche di un potenziale undervalued turnaround, con il piccolo particolare che non è undervalued.