Il settore industriale pesa per circa un quarto dei consumi energetici nell’area euro, ed è inevitabile che nei prossimi mesi l’attività manifatturiera subisca in misura piuttosto marcata l’impatto dello shock sui prezzi. I settori più penalizzati sono quelli ad alta intensità di energia che da soli pesano per due terzi sui consumi nell’industria, e che hanno già iniziato a mostrare una maggiore debolezza rispetto al resto della manifattura. Riteniamo però che lo shock sui prezzi non abbia ancora completamente dispiegato il proprio impatto recessivo e che, sia nei settori energivori che nel resto dell’industria, il peggio debba ancora venire: ci aspettiamo un calo piuttosto marcato della produzione industriale in Italia e nel complesso dell’Eurozona tra fine 2022 e inizio 2023.

Area euro: manifattura in contrazione tra fine 2022 e inizio 2023

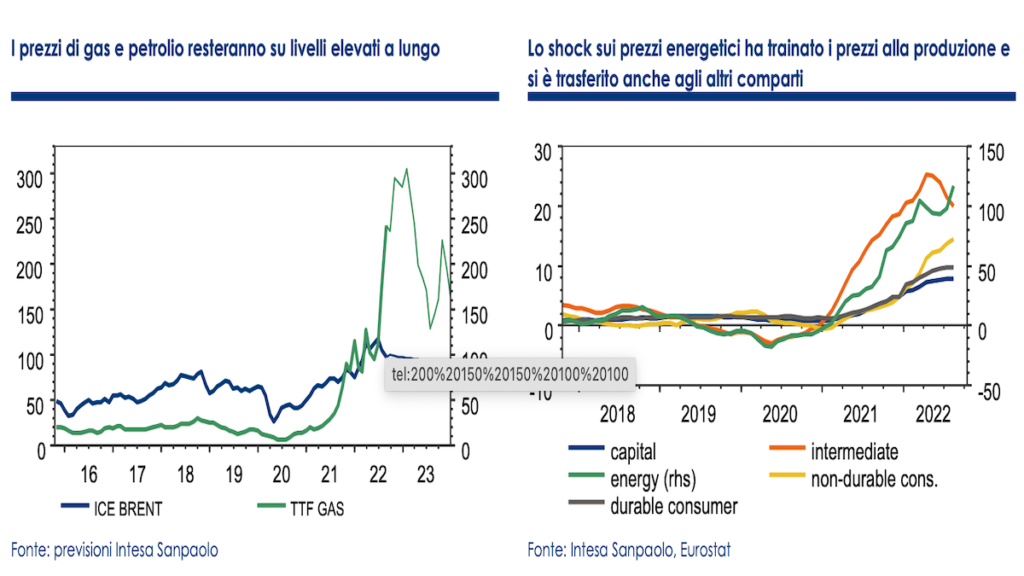

Gli ultimi 12 mesi sono stati caratterizzati da un brusco incremento dei prezzi delle materie prime energetiche che hanno contribuito a spingere al rialzo i costi produttivi delle imprese. Lo shock più importante è stato registrato sui mercati del gas naturale, ma anche il petrolio staziona su quotazioni storicamente elevate. Fino al 1° semestre del 2021 i prezzi del gas si aggiravano intorno ad una media di poco meno di 20 euro al MWh, con un grado di volatilità assai limitato. A partire dalla seconda metà dello scorso anno i prezzi hanno iniziato a salire rapidamente, in un contesto di riduzione delle forniture e bassi livelli di riempimenti degli stoccaggi, per poi esplodere dopo lo scoppio del conflitto in Ucraina.

In area euro l’aumento dei prezzi di gas e greggio, che rappresentano oltre il 60% delle fonti di energia primaria (quasi l’80% in Italia), si trasferisce di conseguenza anche sui prezzi dell’elettricità con effetti su tutti gli utilizzatori di energia, e non solo sui consumatori diretti di gas naturale e greggio. In particolare, il settore industriale pesa per circa un quarto dei consumi energetici nell’area euro, ed è inevitabile che nei prossimi mesi l’attività manifatturiera subisca in misura piuttosto marcata l’impatto dello shock.

I settori più penalizzati

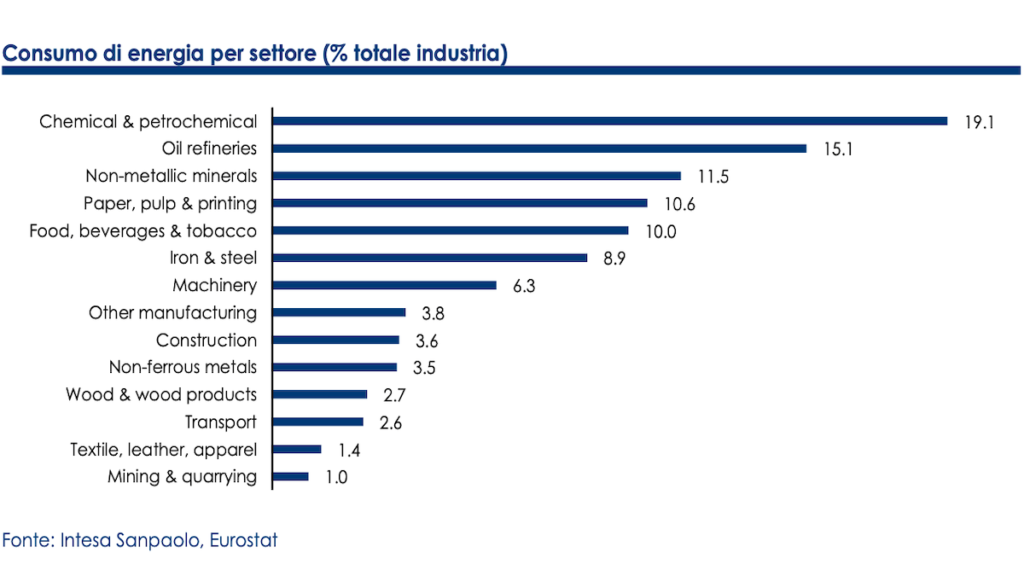

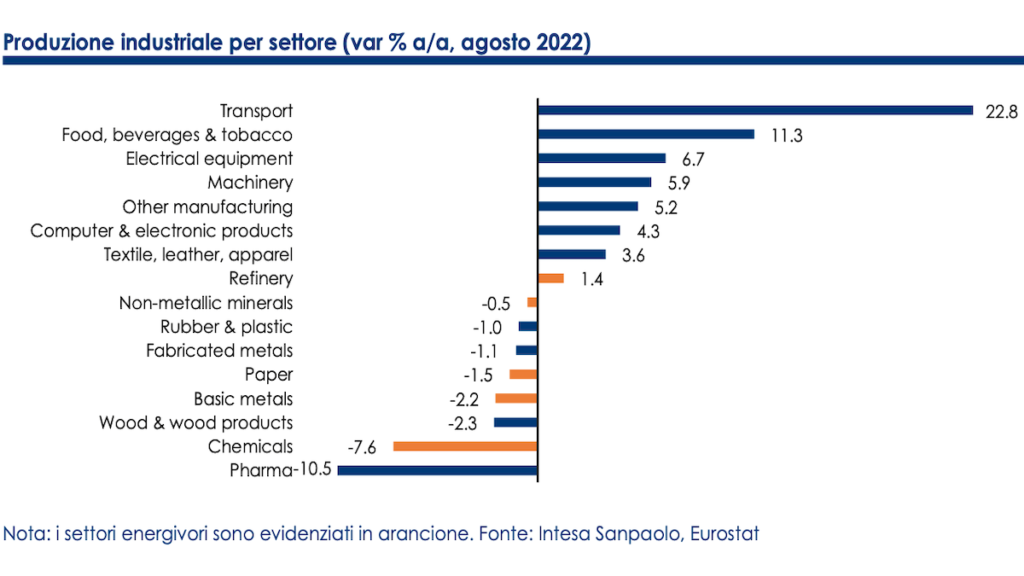

All’interno della stessa industria, non tutti i settori sono colpiti in egual modo: i più penalizzati sono i comparti ad alta intensità di energia come chimica, raffinazione, lavorazione dei minerali non metalliferi, industria della carta e metallurgia di base, che nell’insieme pesano per due terzi sui consumi nell’industria dell’Eurozona.

I settori indicati hanno un peso di circa il 16% sul totale dell’industria (quasi il 20% sulla sola manifattura), ed hanno già iniziato a mostrare segnali di deciso indebolimento. La produzione nella chimica è in calo di quasi -8% rispetto allo scorso anno, e anche gli altri comparti sono in territorio negativo in termini tendenziali. L’unica eccezione è rappresentata dalla raffinazione che però, dopo aver beneficiato dell’aumento di attività sull’onda del rialzo del prezzo del greggio, sta iniziando anch’essa a rallentare sulla scia della frenata della domanda globale.

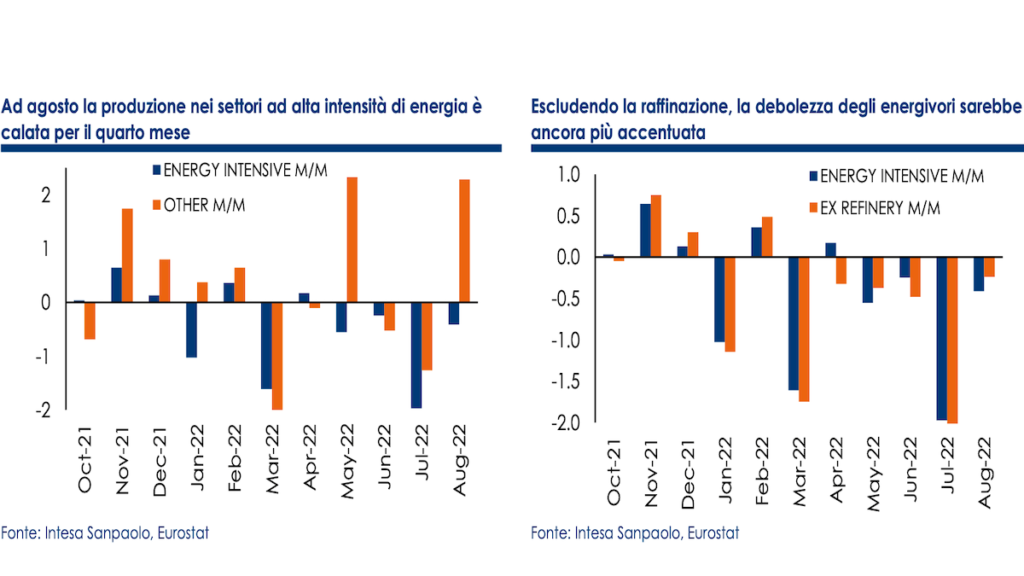

Abbiamo creato un indice sintetico di produzione manifatturiera nei settori energivori utilizzando i pesi relativi dei singoli comparti rispetto al totale. I dati mostrano una netta divergenza in termini di attività tra l’indice dei settori energy-intensive e quello che raggruppa gli altri comparti manifatturieri: ad agosto la produzione degli energivori è calata per il quarto mese (-0,4% m/m da un precedente -2%) ed è in contrazione di -3,8% rispetto ad un anno prima. Se per le ragioni indicate in precedenza si dovesse escludere la raffinazione, l’output risulterebbe in calo su base congiunturale per il sesto mese consecutivo, con una flessione tendenziale di -4,1%.

La resilienza della manifattura

A fronte della frenata registrata dagli energivori, il resto della manifattura sembra mostrare una certa resilienza. Negli ultimi mesi le indagini di fiducia hanno iniziato ad evidenziare chiare indicazioni di frenata della domanda, ma per tutto il 1° semestre i dati di produzione sono risultati complessivamente migliori delle attese e negli ultimi tre trimestri il settore industriale nel suo complesso ha contribuito positivamente alla crescita del valore aggiunto, smentendo le previsioni di contrazione.

È possibile che l’inattesa tenuta sia imputabile alla presenza di commesse inevase la cui lavorazione ha sostenuto l’output in un contesto di calo dei nuovi ordinativi, coadiuvata anche dall’allentamento dei colli di bottiglia all’offerta. Ciò può essere vero in particolare per i settori più colpiti dalla scarsità di semiconduttori (trasporti, elettronica, computer e materiali elettrici), che sembra aver raggiunto un punto di svolta.

Il peggio però deve ancora venire

Ci aspettiamo però che il peggio debba ancora venire per tutti i settori in questione. La domanda sta infatti calando rapidamente e a ritmi più veloci delle attese, come dimostra il progressivo accumulo di scorte di merce invenduta, mentre le stesse commesse inevase, che fino a pochi mesi fa rappresentavano uno dei principali elementi di sostegno per l’attività, sono anch’esse in fase di diminuzione. Si segnala inoltre come il rallentamento non sia limitato all’Eurozona, ma stia ormai coinvolgendo gran parte dell’economia globale; difficilmente si assisterà dunque ad un’inversione nei prossimi mesi, e il deterioramento della domanda non potrà che proseguire.

Per quanto riguarda invece lo shock sui prezzi, riteniamo che esso non abbia ancora completamente dispiegato il proprio impatto recessivo: la presenza di contratti sulla fornitura di energia a lungo termine e di forme di hedging potrebbero aver, almeno parzialmente, schermato le imprese dall’aumento dei prezzi. L’introduzione di strategie di efficientamento e di risparmio energetico dovrebbe inoltre aver contribuito alla riduzione dei costi; gli elevati profitti e la liquidità accumulata in precedenza potrebbero aver rappresentato un elemento di sostegno temporaneo.

I settori energivori continueranno ad essere i più colpiti

Tuttavia, alla luce di prezzi che prevediamo elevati ancora a lungo, con la progressiva scadenza dei contratti di protezione e l’erosione dei margini crediamo che l’impatto, seppur ritardato, possa divenire più tangibile. I più colpiti continueranno ad essere i settori energivori, dove iniziano già ad emergere indicazioni aneddotiche di vere e proprie interruzioni dell’attività. Sulla base della relazione storica tra attività industriale nei settori energy-intensive e prezzo dell’energia, stimiamo un effetto ritardato fino a 6 mesi, il che implica come lo shock possa continuare a pesare sull’attività per gran parte del 2023.

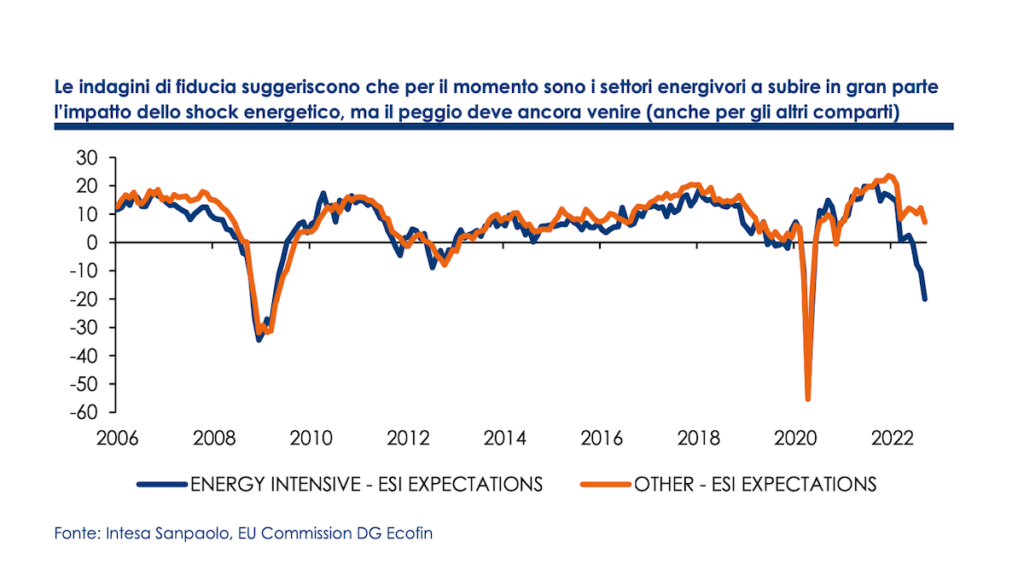

Con la stessa metodologia utilizzata per i dati reali di produzione, abbiamo aggregato le indagini settoriali mensili della Commissione Europea per costruire un indice di fiducia sulle aspettative per i comparti energivori e il resto della manifattura. Gli indicatori ottenuti sono coerenti con una marcata correzione della produzione nei settori a più alta intensità di energia, di ordine anche superiore a -5% t/t già nel trimestre autunnale.

L’indebolimento potrebbe trasmettersi al resto della manifattura

L’indebolimento dell’attività nei suddetti comparti potrebbe però trasmettersi anche al resto della manifattura, e anticipare una contrazione più marcata dell’output industriale nel suo complesso. I settori energivori si trovano infatti tipicamente a monte delle filiere produttive; svolgendo un’analisi sulla base delle tavole input-output relative al complesso dell’Eurozona, una riduzione dell’attività del 5% nei cinque settori energy-intensive (chimica, raffinazione, lavorazione dei minerali non metalliferi, carta, metallurgia) potrebbe avere un impatto di seconda battuta stimabile in circa un decimo sul valore aggiunto nel resto dell’industria; ciò senza considerare gli effetti sulla fiducia degli agenti economici e di perdita di competitività internazionale. Il problema derivante dall’interruzione delle filiere energivore potrebbe essere superato con una sostituzione dei beni intermedi prodotti internamente con importazioni extra-europee, ma le imprese dovranno comunque fare i conti con una minore domanda e con prezzi che potrebbero risultare poco sostenibili anche per i settori dove l’energia rappresenta una quota minore dei costi.

La debolezza industriale è destinata ad accentuarsi

In sintesi, riteniamo che nell’area euro, nei prossimi mesi, in un contesto di progressivo deterioramento della domanda e di elevata incertezza circa prezzi e forniture di energia, la debolezza industriale sia destinata ad accentuarsi. Dopo il parziale rimbalzo di agosto, la produzione nell’industria dovrebbe tornare a contrarsi, in misura piuttosto marcata, a settembre e restare debole ad ottobre, appesantita anche dall’impatto degli scioperi nelle raffinerie francesi e dalla riduzione dell’attività nei settori energy-intensive. L’industria potrebbe aver sottratto fino a due decimi alla crescita del valore aggiunto durante il trimestre estivo, e dovrebbe continuare a frenare il PIL, in misura più significativa, anche tra l’autunno e l’inverno.

Prevediamo un calo piuttosto marcato della produzione industriale nel semestre tra fine 2022 e inizio 2023, che in termini cumulati potrebbe raggiungere il 10%. A partire dalla primavera del prossimo anno, grazie alla riduzione, anche per ragioni stagionali, dei prezzi di gas ed elettricità, il settore potrebbe mostrare qualche segnale di recupero. Tuttavia, l’impatto ritardato degli shock e il rallentamento del ciclo globale lasciano supporre che la ripresa nel resto del 2023 possa risultare complessivamente fiacca anche perché, a partire dal prossimo autunno, potrebbero ripresentarsi le stesse problematiche relative a prezzi e forniture. Stimiamo una produzione industriale in calo di -0,7% in media annua nel 2022 e intorno a -1,5% nel 2023, con rischi verso il basso.

Verso una frenata della manifattura anche in Italia

L’Italia è tra i paesi più esposti allo shock energetico per via dell’elevata dipendenza dal gas naturale come fonte di energia primaria. Tuttavia, se già lo scorso anno aveva risentito meno di altri paesi delle strozzature presenti lungo le filiere produttive internazionali, l’industria italiana potrebbe anche in questa fase risultare relativamente più resiliente, grazie a un minor peso dei comparti energivori sul totale dell’industria (14% contro il 17% della Germania e il 16% dell’area euro nel suo complesso); in particolare, si nota il minor peso della chimica, tra i settori più penalizzati dallo shock sui prezzi.

L’industria italiana tiene meglio rispetto quella tedesca

Anche i dati effettivi sulla produzione industriale mostrano, almeno per il momento, una migliore tenuta (seppur solo in termini relativi) dell’industria italiana rispetto a quella tedesca: da settembre 2021, quando i prezzi dell’energia hanno iniziato a mostrare i primi segnali di instabilità, l’output nei settori energivori è calato di circa il 6% contro l’8% registrato in Germania. Sia l’Italia che la Germania mostrano però una performance decisamente peggiore rispetto al resto dell’Eurozona (nel complesso dell’area euro la produzione è in discesa di circa il 4%); nel caso italiano la sottoperformance potrebbe essere spiegata da prezzi energetici in media più elevati rispetto agli altri Paesi (ad esempio rispetto a Francia e Spagna, dove misure fiscali più mirate hanno in parte protetto le imprese dai rincari).

I dati sull’utilizzo di gas nell’industria mostrano come le imprese italiane siano riuscite, almeno in parte, a ricorrere a strategie di efficientamento e di risparmio energetico (a fronte di un calo dei consumi di gas di oltre il 20% a/a, la produzione nei settori ad elevata intensità di energia è calata “solo” di -6,6%). Tuttavia, la spazio di efficientamento o di ricorso ad altre fonti energia è comunque limitato e nei prossimi mesi non potremo non assistere a un calo della produzione.

A partire dall’estate, il ritmo di contrazione è infatti tornato ad accentuarsi e le indagini anticipano ulteriori flessioni nei prossimi mesi quando, per ragioni stagionali e per l’incertezza circa le forniture di gas, i prezzi energetici potrebbero tornare vicini ai recenti picchi.

Metallurgia di base e chimica registrano le flessioni più ampie

Per il momento, sono la metallurgia di base (-11,2% a/a) e la chimica (-10,6% a/a) a registrare le flessioni più ampie su base tendenziale. Analizzando i dati di attività più in dettaglio, si evince come i più penalizzati siano quei comparti produttivi particolarmente esposti non solo ai rincari energetici ma anche alla concorrenza internazionale di produttori a basso costo, e caratterizzati da una minore marginalità. Tali settori dispongono perciò di una minore capacità di assorbire i maggiori costi e di trasferirli agli utilizzatori finali. Considerando i dati aggiornati allo scorso agosto, i comparti con un calo tendenziale della produzione superiore al 20% sono infatti: piombo, zinco e stagno (-62,4%); cellulosa (-42,8%); fertilizzanti (-30,9%); prodotti in ceramica (-29,2%); ferro e acciaio (-23,9%); cancelleria (-20,5%) e chimica di base (-20,2%).

A nostro avviso, difficilmente si vedrà un’inversione di tendenza prima della prossima primavera; i settori che riportano il deterioramento maggiore delle aspettative di produzione sono infatti proprio quelli a maggiore intensità di energia.

Si iniziano però ad intravedere segnali di maggior pessimismo diffusi anche agli altri comparti, il che confermerebbe l’ipotesi secondo cui la frenata degli energivori si trasmetterà presto anche al resto della manifattura (che, a differenza del resto dell’Eurozona, potrebbe beneficiare in misura inferiore del rimbalzo dei settori semiconductor-intensive).

Come per l’Eurozona nel suo complesso, anche in Italia prevediamo una contrazione piuttosto ampia della produzione industriale tra fine 2022 e inizio 2023: il settore, dopo una possibile sostanziale stagnazione nel trimestre estivo, potrebbe contribuire negativamente alla crescita del valore aggiunto per almeno due decimi nel trimestre autunnale, e frenare il PIL anche in inverno.

Nel più lungo termine, soprattutto nel caso in cui non si dovessero raggiungere gli obiettivi sulla diversificazione delle fonti energetiche, il rischio è che prezzi dell’energia strutturalmente più elevati causino una perdita permanente di competitività della manifattura europea, colpita da uno shock asimmetrico rispetto ad Asia ed America, con possibili effetti di progressiva “deindustrializzazione” del Vecchio Continente a favore di altre aree geografiche.

Certificazione degli analisti e comunicazioni importanti

Il presente documento è stato preparato da Intesa Sanpaolo e distribuito da Intesa Sanpaolo-London Branch (membro del London Stock Exchange) e da Intesa Sanpaolo IMI Securities Corp (membro del NYSE e del FINRA).

Gli analisti che hanno redatto il presente documento dichiarano che le opinioni, previsioni o stime contenute nel documento stesso sono il risultato di un autonomo e soggettivo apprezzamento dei dati, degli elementi e delle informazioni acquisite e che nessuna parte del proprio compenso è stata, è o sarà, direttamente o indirettamente, collegata alle opinioni espresse.