A partire dalla seconda metà del 2012, come indicato nel focus SACE, il calo di esportazioni e investimenti, sia pubblici che privati, ha portato l’Ucraina alla recessione, su cui pesano il tentativo di contenere il deficit di bilancio e le prospettive negative sulla crescita futura. Questa flessione dell’export (-4% nei primi sei mesi del 2013) è legata al calo della domanda dei principali mercati di destinazione, in particolare per quanto riguarda i paesi CSI e dell’Asia (rispettivamente 35% e 25% delle esportazioni ucraine, in particolare acciaio, prodotti chimici e agro-alimentari). A loro volta, le crescenti importazioni di beni energetici dalla Russia (25% delle importazioni totali) contribuiscono sostanzialmente al deficit delle partite correnti, pari al 7% del pil nel 2012. In questo contesto, il persistere della debolezza dell’export ucraino e il mancato raggiungimento di un accordo con la Russia per la riduzione dei prezzi di fornitura del gas sono gli elementi alla base delle previsioni di un ulteriore ampliamento del deficit corrente, previsto quest’anno a -7,9% del pil. Questo disavanzo di parte corrente ha progressivamente drenato le riserve di valuta forte della Banca Centrale, a causa del mantenimento dell’ancoraggio della valuta al dollaro. Le riserve internazionali nel 2012 erano pari a circa 24 miliardi di dollari, in calo del 20% rispetto all’anno precedente. Nonostante alcune misure adottate dalla Banca Centrale per ridurre la fuoriuscita di valuta forte, il trend è proseguito durante la prima metà del 2013, periodo in cui le riserve sono state intaccate anche per il pagamento di una parte del debito estero in scadenza, scendendo a 22,8 mld.

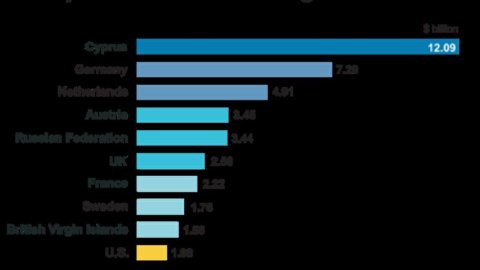

La situazione non migliora se si guarda al crescente deficit del bilancio pubblico (-4% nel 2012 e previsto -5% nel 2013), legato da un lato alla riduzione delle entrate fiscali a causa del rallentamento del prodotto, mentre dall’altro al progressivo aumento di spesa corrente per salari pubblici, pensioni e sussidi al prezzo al consumo del gas, mediante trasferimenti all’impresa di stato Naftogaz che nel 2012 ha registrato un deficit pari a circa il 2% del pil. Il livello di debito pubblico è cresciuto di circa il 15% negli ultimi cinque anni, arrivando così a circa 35% del prodotto interno. Per fronteggiare la situazione il governo mantiene un elevato ricorso all’indebitamento in valuta forte (nel 2012 circa la metà del debito pubblico risultava denominato in valuta estera) principalmente attraverso emissioni di Eurobond. Nella prima metà del 2013 il paese ha gestito una prima emissione di titoli per 1 mld a febbraio e una per 1,2 mld ad aprile, entrambe con scadenza 10 anni. La risposta dei mercati alle emissioni previste nella seconda metà dell’anno sarà allora essenziale per il rifinanziamento dei titoli di debito in scadenza nel 2013 (pari a circa 10 mld). Il ricorso ai mercati finanziari tuttavia espone il paese al rischio di un deterioramento dell’appetito da parte degli investitori, visto l’ulteriore indebitamento previsto dal governo per il pagamento dei titoli oltre all’utilizzo delle riserve internazionali. Con l’ulteriore preoccupazione di uno scenario in cui, fino a due anni fa, era Cipro a svettare tra i principali paesi investitori in Ucraina.

A sua volta, la volatilità del tasso di cambio è un ulteriore elemento di rischio per il paese. Formalmente l’Ucraina ha un tasso di cambio free-floating, nonostante la Banca Centrale mantenga la valuta nazionale ancorata al dollaro ad un tasso di circa 8 UAH/USD, comportando un notevole costo per il paese in termini di riserve valutarie. E ciò sarà difficilmente sostenibile nel breve termine. L’impatto di una svalutazione della Hrvnya sulla posizione con l’estero (il paese ha un deficit commerciale pari all’11% del pil e un debito estero pari al 67% del pil) sarebbe notevole, pertanto le autorità monetarie hanno finora ritardato un intervento correttivo in questo senso, che tuttavia potrebbe essere probabile nella seconda metà del 2013.

Ecco allora che le scelte di politica economica dei prossimi sei mesi saranno fondamentali, anche ai fini di una ripresa dei negoziati con il FMI. Oltre alle necessarie riforme strutturali per rilanciare produzione ed export, dal momento che è la mancata crescita ad alimentare il debito e non viceversa, è proprio l’adozione di misure di stabilizzazione come svalutazione della moneta, contenimento della spesa corrente e riduzione dell’indebitamento ad essere il principale argomento di dibattito con il FMI, con cui dal 2011 il paese ha sospeso la collaborazione a causa della mancata adozione delle misure citate. Una nota dolente per l’attuale classe dirigente e le proprie rendite di posizione, data la scontata impopolarità di tali misure in vista delle elezioni del 2015. Sempre che non sia il peso della recessione stessa ad abbattersi in modo ancor più pesante sulla popolazione, con conseguenze oltremodo “impopolari”.