Comprendere gli investimenti Value e Growth

Il concetto accademico di investimento “Value” e “Growth” è stato introdotto da Eugene Fama e Kenneth French nel loro saggio del 1992 Three-Factor Model1, che si proponeva di spiegare i rendimenti degli investimenti a lungo termine oltre la media del mercato. Nel loro modello, i titoli “Value” sono caratterizzati da un basso rapporto price-to-book e spesso presentano altri attributi, quali elevati dividendi e bassi rapporti price–to-earning, che indicano che i titoli sono scambiati a un prezzo inferiore rispetto alle loro basi patrimoniali o agli utili. Questi titoli sono considerati sottovalutati rispetto al loro valore intrinseco e reale. Al contrario, i titoli “Growth” sono tipicamente associati a rapporti price-to-book più elevati, a rapporti price–to-earning superiori e a rendimenti da dividendi bassi o nulli, in quanto percepiti come titoli con un forte potenziale di crescita degli utili.

Nella pratica, tuttavia, le distinzioni sono talvolta difficili.

Azioni Growth

I titoli Growth tendono a incrementare le vendite e gli utili a un ritmo superiore rispetto ai titoli Value. In genere, operano in settori che beneficiano di una crescita forte e sono spesso più giovani, innovativi e dinamici. L’innovazione, per quanto imprevedibile, può portare a una crescita sostanziale degli utili, consentendo a queste società di ottenere buoni risultati anche in condizioni economiche variabili. I titoli Growth reinvestono tipicamente gli utili nell’attività di ricerca e sviluppo per sostenere la crescita, anziché pagare i dividendi. Si trovano prevalentemente nei settori legati alla tecnologia, ai beni di consumo discrezionali e ai servizi di comunicazione.

I titoli Growth sono generalmente più volatili di quelli Value, in quanto le elevate aspettative di crescita possono portare a significative fluttuazioni dei prezzi in base all’andamento dell’azienda e al sentiment del mercato in generale. Non è raro che i titoli Growth subiscano cali significativi se la società non riesce a soddisfare le sue elevate aspettative di crescita.

I titoli Growth sono generalmente più sensibili alle variazioni dei tassi d’interesse, poiché una parte maggiore del loro valore deriva da flussi di cassa più lontani nel tempo. Un aumento dei tassi di interesse ha quindi un impatto negativo maggiore sul valore attuale di questi flussi di cassa futuri, incidendo quindi maggiormente sui prezzi dei titoli Growth. Al contrario, i flussi di cassa dei titoli Value sono tipicamente distribuiti in modo più uniforme nel tempo e quindi sono meno influenzati negativamente dalle variazioni dei tassi di interesse.

Azioni Value

L’investimento Value si concentra sull’individuazione di società le cui quotazioni azionarie sono “sottovalutate”, in quanto gli operatori partono dal presupposto che il mercato non abbia ancora riconosciuto il loro pieno “valore intrinseco”, che si riferisce al valore basato sull’analisi fondamentale, piuttosto che sul prezzo di mercato attuale. I titoli Value sono spesso aziende consolidate nel mercato, con una solida posizione finanziaria, un modello aziendale stabile e un flusso di cassa costante, ma tendono a essere meno innovativi e più trascurati dal mercato rispetto ai titoli Growth. Molti titoli Value appartengono a settori ciclici, il che significa che la loro performance tende a essere legata al ciclo economico e che in genere ottengono buoni risultati durante le fasi di ripresa economica. Si trovano comunemente in settori più maturi, come quello finanziario, sanitario, industriale ed energetico.

Introdotto da investitori come Benjamin Graham e il suo allievo Warren Buffett, il Value investing implica spesso un approccio controcorrente, in quanto gli investitori Value tendono ad acquistare i titoli quando non godono del favore del mercato.

I titoli Value hanno storicamente mostrato una minore volatilità dei prezzi rispetto ai titoli Growth e spesso presentano una buona generazione di flussi di cassa, al fine di sostenere i loro dividendi più elevati.

Value Vs. Growth: Una prospettiva storica

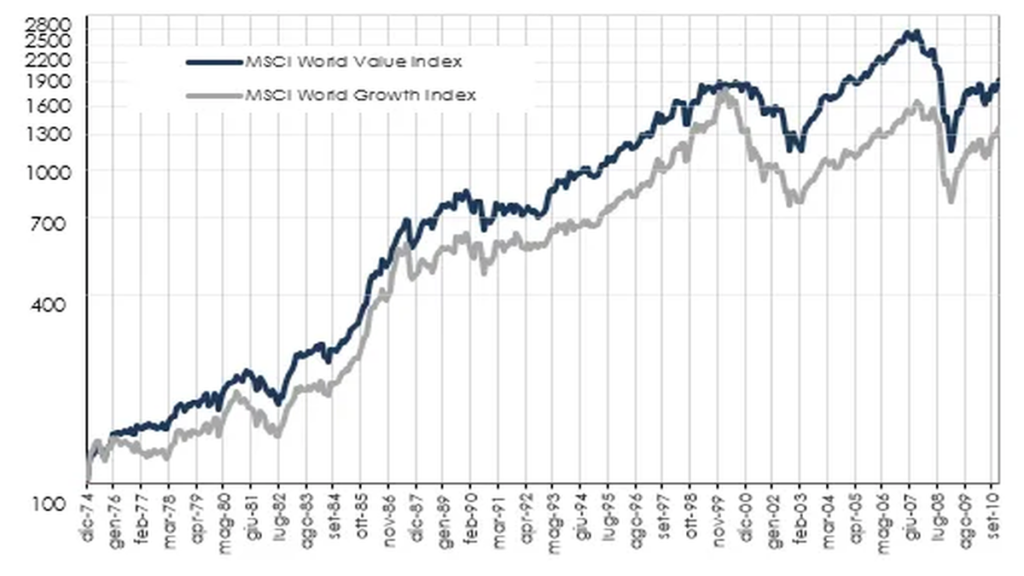

MSCI World Value vs MSCI World Growth Index (dal 31/12/1974 al 31/12/2010)

I titoli Value hanno un lungo track record di sovraperformance su base cumulativa, dagli anni ’70 fino alla crisi finanziaria globale.

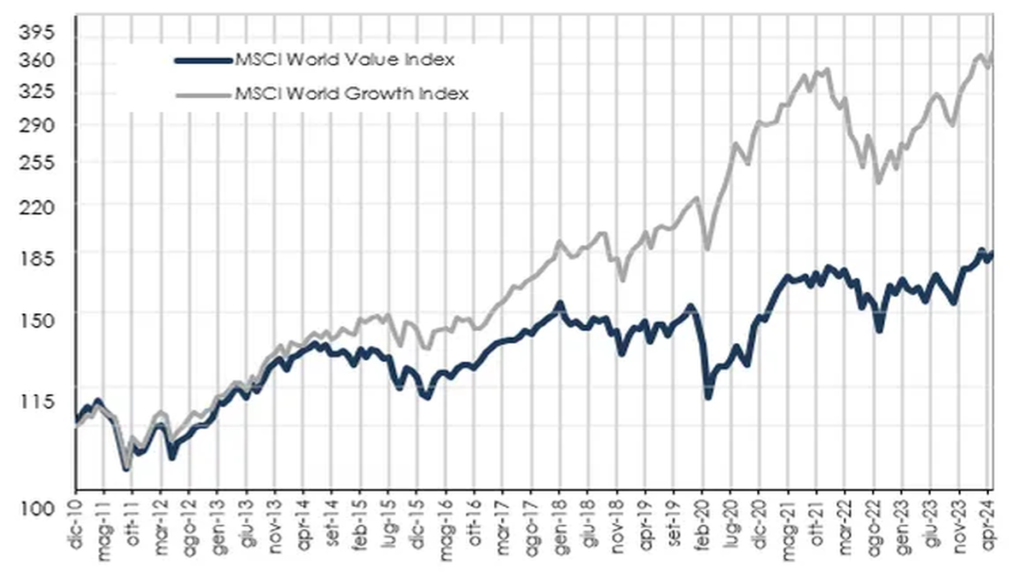

MSCI World Value vs MSCI World Growth (dal 31/12/2010 al 31/05/2024)

Da allora, tuttavia, lo stile di investimento Growth ha prevalso, in quanto la crisi finanziaria globale ha dato il via a un’era di stagnazione secolare, che ha favorito molto le azioni Growth: in un mondo in cui la crescita economica era scarsa, gli investitori preferivano quelle poche società che offrivano una buona crescita degli utili. Con un’unica eccezione nel 2022, i titoli Growth hanno prosperato, mentre i titoli Value sono rimasti indietro.

Value e Growth sono caratterizzati da driver secolari molto diversi. I titoli Value tendono ad affermarsi quando l’inflazione è elevata, la crescita economica è forte e i tassi di interesse sono alti. Al contrario, i titoli Growth spesso sovraperformano quando l’inflazione è bassa, la crescita economica è relativamente debole e i tassi sono bassi e in calo.

Bilanciare Value e Growth

Sebbene negli ultimi anni i titoli Growth siano diventati sempre più popolari, puntare esclusivamente sulla crescita a qualsiasi prezzo comporta dei rischi. Gli investitori dovrebbero anche considerare le valutazioni dei titoli Growth e se la redditività prevista è raggiungibile in un arco di tempo ragionevole.

Attualmente i titoli Growth hanno ancora un premio elevato. A fine Maggio 2024, l’MSCI World Growth Index era scambiato a 30 volte i suoi utili attuali, il doppio del multiplo di 14,6 volte dell’indice Value, ma lo scorso anno ha registrato una crescita degli utili del 9% contro un misero 1% dell’indice Value.

Un’ultima nota: la distinzione tra investimenti Value e Growth a volte non è utile. Warren Buffett l’ha giustamente definita “pensiero confuso”. Ha detto correttamente: “La crescita è sempre una componente del calcolo del valore, una variabile la cui importanza può variare da trascurabile a enorme e il cui impatto può essere sia negativo che positivo”. Ha poi aggiunto: “Il termine stesso di ‘Value investing’ è ridondante. Che cos’è un ‘investimento’ se non l’atto di ricercare un valore almeno sufficiente a giustificare l’importo pagato?”.

In conclusione, un approccio equilibrato che consideri sia le opportunità Value che quelle Growth può aiutare gli investitori a navigare in condizioni di mercato variabili e a raggiungere gli obiettivi finanziari a lungo termine.

1 Fama, E. F., & French, K. R. (1993). Common risk factors in the returns of stocks and bonds. Journal of Financial Economics, 33(1), 3-56