C’era una volta un fiascaio… Si’, avete inteso perfettamente; c’era una volta un artigiano che fabbricava fiaschi per il vino. Ed era un ottimo artigiano e i prodotti erano ammirevoli. Un giorno ad un visitatore che lodava i suoi manufatti venne da chiedere se anche l’attività economica nel suo complesso andasse di conseguenza.

“Certamente, rispose il fiascaio con orgoglio. Sa, perdo una lira per ogni fiasco, ma ne vendo tanti!” Questa storiella, banalmente paradossale, non è poi tanto lontana da alcune situazioni reali. Prendiamo per esempio l’attività economica delle banche italiane negli ultimi venti anni. Esse hanno visto inesorabilmente decrescere il vantaggio di una elevata forbice dei tassi, cioè della differenza tra tassi attivi sui crediti e tassi passivi sulla raccolta.

Tale divario non assicurava soltanto una duratura certezza di risultati economici di periodo, ma diventava una vera panacea nei momenti di variazione del tasso di sconto della banca centrale italiana, in specie in caso di diminuzione. Subito venivano ridotti i tassi passivi, mentre la diminuzione di quelli attivi seguiva a distanza di qualche tempo, ampliando immediatamente la forbice. Era anche un’operazione tranquilla sotto il profilo del rischio di credito perché, a differenza delle variazioni in aumento, non vi era nemmeno l’eventualità di attirare clientela di minore standing.

Una serie di fattori hanno progressivamente distrutto questo “Eldorado bancario”, a cominciare dalla maggiore concorrenza avutasi dopo l’introduzione del Testo Unico Bancario nel 1993, al processo di convergenza verso l’euro (1996-1998), alla euforica spinta agli impieghi dei primi anni Duemila, fino alla più recente massiccia e duratura espansione monetaria del banchiere centrale europeo (2011-), volta a contrastare i temibilissimi effetti della Grande Recessione, che ha portato la forbice ai minimi storici.

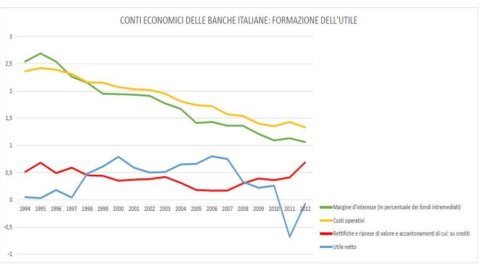

Cerchiamo di spiegare come le banche hanno cercato di reagire a questo tendenza irreversibile. Senza voler complicare troppo il ragionamento, ne’ sottovalutare gli effetti della crisi dell’economia reale degli ultimi anni sull’appetito per il rischio di credito dei banchieri, il grafico sottostante ci fornisce interessanti elementi di analisi. A partire dal 1998 i costi operativi (linea gialla) sono diventati superiori al margine di interesse decretando il deficit cronico del business principale delle banche italiane.

Sarebbe stato auspicabile che, presa conoscenza di ciò e magari con qualche deciso indirizzo esogeno, fosse iniziato fin da subito il ridimensionamento della macchina industriale per recuperare l’equilibrio perduto. Invece il divario tra ricavi da intermediazione e costi di struttura è andato progressivamente aumentando, raggiungendo il massimo negli anni 2010/2011 (gap tra linea verde e linea gialla). Fino ad allora infatti sono aumentati gli sportelli bancari ed è prima cresciuto e poi rimasto pressoché costante il numero complessivo e assai elevato dei dipendenti bancari; inoltre si sono attuate fantasiose aggregazioni, “si è investito poco e speso molto” in tecnologia, si sono remunerati eccessivamente improbabili manager.

E sono cresciuti molto anche gli impieghi, in specie quelli al settore immobiliare (anni 2003/2008). Quindi il sistema, mentre si gonfiava per volumi intermediati e strutture, incamerava nella sua attività essenziale, anno dopo anno, risultati economici negativi, fino a quando la dinamica del credito prima ha rallentato e quindi è divenuta negativa.

Soprattutto il sistema ha cercato di contenere gli effetti di queste tendenze riducendo il flusso di risorse destinate alla copertura di sofferenze e incagli, come mostra la linea rossa che, già su livelliminimi, diminuisce fino al 2007. Iniziati ad aumentare nel 2008, rettifiche e accantonamenti hannofatto registrare un’impennata soltanto nel 2011/12, cosa che ha prodotto per la prima volta invent’anni cospicue perdite di esercizio. La duratura sottovalutazione del rischio di credito è stata quindi una chiara costante delle politiche di bilancio delle banche italiane. Oggi quei venti punti percentuali che separano il sistema italiano relativamente al tasso di copertura delle esposizioni creditizie a più elevato rischio dal resto delle banche d’Europa, sono l’effetto tangibile del sostegno offerto fino all’ultimo ad un margine di interesse calante, andando oltre normali criteri di prudenza.

Ora si rende indifferibile una radicale inversione di tendenza che, assorbendo cospicue risorse, impedirà per esempio di investire adeguatamente in innovazioni tecnologiche, determinando un ulteriore allontanamento dalle tendenze in atto nel sistema bancario europeo. Non sembrano infatti esservi alternative a una politica di abbattimento delle perdite su crediti, uscendo ancora con bilanci in rosso, fino al sostanziale riallineamento con le medie degli altri paesi.

Banca d’Italia, aderendo al quadro rapidamente in fieri dell’Unione Bancaria, sta infatti decisamente spingendo in questa direzione, sia con richiami sia con azioni mirate su singoli intermediari, mediante lo strumento delle ispezioni e degli altri interventi correttivi di vigilanza. Lo stress generato da questi segnali su buona parte del sistema traspare abbastanza chiaramente. D’altro canto se la lettura che qui proponiamo è corretta, bisogna anche chiedersi perché queste rettifiche tardive del portafoglio prestiti, venute ora all’attenzione, non siano frutto di una precedente eccessiva corrività da parte della Vigilanza medesima.

Per troppi anni, nei processi di verifica dell’Organo di vigilanza sofferenze, incagli e altre categorie di crediti non performing sono stati sovente valutati senza adeguata stima delle perdite implicite se non addirittura con previsione di perdita pari a zero, ingenerando quasi il convincimento che vi fosse interesse più alla esatta classificazione delle partite anomale che alla effettiva misurazione delle probabilità di recupero. Mentre il nostro banchiere/fiascaio avanzava allegramente lungo questo infido crinale, nessuno gli ha ricordato che solo abbattendo per tempo i costi industriali, non certo quelli per rettifiche e accantonamenti su crediti, avrebbe potuto correggere pericolose tendenze.

Ma così non è stato, per cui dopo aver fallito nel ridurre i costi unitari di produzione, cioè il costo di produzione di ogni fiasco, il nostro ha cercato di contenere le perdite, diminuendo la dimensione del business complessivo, cioè i crediti all’economia, puntando su un minor numero di fiaschi venduti. Dobbiamo solo augurarci che, mentre insieme intrecciavano la paglia del fiasco, vigilati e vigilanti non abbiano finito col tagliare definitivamente il ramo sul quale erano entrambi seduti.

P.S. Manca in questa rappresentazione il commento sull’andamento dei ricavi da servizi. Vi avremmo letto della volatilità dei mercati per quanto riguarda l’attività di negoziazione in titoli, ma avremmo anche potuto mettere a fuoco un altro tipo di costo: il costo/opportunità del mancato sviluppo degli strumenti di pagamento diversi dal contante, di cui si parla in altra parte del presente volumetto, unico settore a livello europeo a non aver subito gli effetti della Grande Recessione. Purtroppo per le banche italiane la parabola del fiascaio sarebbe applicabile anche a questo comparto. Provate a scoprirlo da voi!