Finale di settimana in calo per i listini asiatici. Il Nikkei di Tokyo perde l’1,3%, il Kospi di Seul l’1,4%, l’Hang Seng di Hong Kong lo 0,9% ed il BSE Sensex di Mumbai lo 0,7%. L’indice CSI 300 dei listini di Shanghai e Shenzen è in flessione dello 0,6%, ma il bilancio settimanale è +2%, grazie al +3,4% dello Shenzen Composite, il listino high tech della Cina.

Ieri sera è uscito il comunicato ufficiale diffuso al termine del quinto plenum del Comitato centrale del Partito comunista, chiamato ad approvare le linee guida del prossimo piano economico quinquennale, orizzonte 2025, e gli obiettivi per il 2035. Entro quell’anno, si legge, il Pil pro capite della Cina dovrà raggiungere il livello delle «nazioni moderatamente sviluppate» e la sua classe media espandersi in modo significativo. L’autosufficienza tecnologica, principale fronte della sfida con gli Usa, viene definita come il «supporto strategico» decisivo per lo sviluppo che, nel 2050, permetterà al Paese di entrare nel club delle nazioni più ricche.

Da segnalare il record dell’altra Cina, cioè Taiwan, il colosso dei chip. Ieri l’isola ha festeggiato i 200 giorni senza un solo caso di coronavirus.

I MERCATI USA FRENANO DOPO I CONTI DEI BIG

A consentire alle Borse Usa di ridurre, se non cancellare, l’effetto delle perdite del mercoledì nero (l’S&P sale dell’1,2%) non è stato certo il rimbalzo del Pil nel terzo trimestre (+7,4%, addirittura +33,4% su base annua), che non basta a compensare le perdite già accumulate (-3,5% rispetto a fine 2019), bensì il “ballo delle stelle”, cioè la pubblicazione quasi in contemporanea dei conti dei grandi dell’economia digitale, in tutto 5.500 miliardi di fatturato (quasi tre volte il Pil italiano). Ma l’effetto è stato di breve durata: i futures di Wall Street stamane scendono in attesa dell’ultimo fine settimana elettorale.

ALPHABET PRENDE IL VOLO, BATTUTA D’ARRESTO PER TWITTER

L’oscar dei conti l’ha vinto Alphabet (ex Google), che nel dopo Borsa è salita del 10% circa (il che equivale a un centinaio di miliardi di dollari) grazie all’aumento della pubblicità e degli utili (+11,2%). Delude Twitter: +8% durante la riunione e -17% dopo.

Amazon ha chiuso il terzo trimestre, terminato il 30 settembre, con un fatturato in crescita del 37%, a 96,1 miliardi di dollari, mentre gli utili netti sono quasi triplicati su base annua, a 6,3 miliardi di dollari. Il boom di acquisti durante il lockdown, che ha cambiato le abitudini di acquisto dei consumatori, ha quindi messo le ali al titolo, che ha realizzato nei primi nove mesi del 2020 più profitti che in tutto il 2019. Ma il mercato non si accontenta: -2% nel dopo Borsa. Copione simile per Facebook: +5% in chiusura, tondo -7% nel dopo. Il giro d’affari è salito del 22%, ma gli operatori sono preoccupati per le conseguenze del boicottaggio del social network deciso da più di mille marchi (tra cui Coca Cola) per il rifiuto di Zuckerberg di intervenire sul contenuto dei messaggi “scorretti”.

RALLENTA PURE APPLE: 91,8 MILIARDI IL FATTURATO A FINE 2020

Infine, Apple -5% nel dopo Borsa. Non è piaciuta al mercato l’assenza di previsioni sulla stagione natalizia. Il Cfo Luca Maestri nel corso della conference call ha però detto che si aspetta un fatturato superiore ai 91,8 miliardi di dollari di un anno fa.

RIAZA LA TESTA IL PETROLIO: 37,7 DOLLARI IL BRENT

L’euro si trascina sui minimi dell’ultimo mese e mezzo, a 1,167 sul dollaro, all’indomani delle comunicazioni della Bce: gli arsenali sono pieni e siamo pronti a usare tutto quello che serve.

Solo un rimbalzino stamattina per il petrolio Brent: dopo due sedute terribili, il greggio del Mare del Nord è scambiato a 37,7 dollari il barile, +0,3%.

LAGARDE: A DICEMBRE IN AZIONE A TUTTO CAMPO

La ripresa del Nasdaq e più ancora il deciso intervento della presidente della Bce hanno rincuorato le Borse dopo il mercoledì nero, impedendo nuovi ribassi. Ma il tono, nel giorno dell’anniversario del crollo del ’29, è rimasto debole. “Eravamo presenti durante la prima ondata, ci saremo anche nella seconda”. Così Christine Lagarde ha dato ai mercati ampia garanzia sulla volontà della Bce di fare il massimo sforzo per fronteggiare la minaccia alla congiuntura. Saranno utilizzati, ha detto nella conferenza stampa seguita alla riunione di Francoforte, tutti gli strumenti a disposizione anche prima, se necessario, del prossimo direttorio di dicembre. La Presidente ha detto che il Consiglio è unanimemente d’accordo sull’opportunità di “ricalibrare” i suoi strumenti a dicembre. Questo vuol dire valutare non solo ogni singolo strumento, ma anche come i vari strumenti (App, Pepp, Tltro e tassi d’interesse) interagiscono tra di loro”.

IN VISTA IL RAFFORZAMENTO DI PEPP E TLTRO

Gli analisti, oltre ad attendersi un aumento degli interventi del Pepp (300-400 miliardi almeno), e una sua estensione per altri sei mesi, fino almeno a fine 2021, prevedono più prestiti nell’ambito del Tltro e non escludono un possibile taglio dei tassi. In tal caso Antonio Cesarano di Intermonte prevede un ulteriore calo dello spread a 100-120. Dopo le parole di Lagarde, l’euro dollaro scende a 1,165, -0,8%, ai minimi da due settimane.

RIPARTONO SHELL E VOLKSWAGEN (GRAZIE ALLA CINA)

Piazza Affari ha perduto lo 0,14%, a quota 17.872. Si apprezza leggermente Francoforte (+0,24%). Londra è piatta. Paralizzata Parigi (-0,03%) nel giorno dello spaventoso attentato terroristico di Nizza, con il paese che deve fare i conti non solo con l’irriducibile crescita dei casi di Covid-19, ma anche con l’estremismo islamico. In calo Madrid: -0,93%.

Royal Dutch Shell sale del 4,05% dopo aver rialzato il dividendo, così ribaltando le scelte di primavera, poco gradite dal mercato, che ha punito il titolo, sceso ai minimi da 25 anni.

Volkswagen (+2%) ha diffuso i risultati del trimestre: grazie al forte recupero della domanda cinese di auto di lusso (Audi e Porsche), il margine operativo lordo della divisione automotive è rimbalzato a 5,4%, da -5,8% del secondo trimestre.

STM (+2,3%) ENTRA NELLA DIAGNOSTICA MOLECOLARE

Brilla l’olandese Asml: +5% dopo i conti. Ne trae vantaggio Stm (+2,31%), che ha collaborato con la padovana Alifax allo sviluppo di una soluzione per la diagnostica molecolare point-of-care che utilizza la tecnica della reazione a catena della polimerasi per quantificare il Dna (e l’Rna) contenuto nei campioni di pazienti.

CORRONO LE TLC EUROPEE, TIM A NUOVI MINIMI

In fermento le tlc europee. Orange (+5%) ha confermato la guidance sul 2020, ma ha aumentato l’interim dividend che sarà pagato a dicembre (da 0,3 a 0,4 euro), confermando il ritorno ad un dividendo pari a 0,7 euro ad azione. Nel terzo trimestre, il Gruppo ha visto ricavi pari a 10,6 miliardi (+0,8% su base annua, consensus 10,52 miliardi). L’Ebitda ammonta a 3,58 miliardi (-0,4% su base annua).

BT Group (+7%) ha migliorato la guidance sull’Ebitda 2020/21 (range 7,3-7,5 miliardi di sterline, dal precedente range 7,2- 7,5 miliardi), ma ha confermato quella sul fatturato (calo del 5-6% su base annua) e reiterato il target sull’Ebitda 2022/23 (maggiore di 7,9 miliardi).

La spagnola Telefonica perde il 5% a Madrid: i conti del trimestre diffusi stamattina sono stati depressi da una rettifica di valore da 785 milioni di euro, relativa alle attività in Argentina.

Tim (-1,24%) chiude in ribasso a 0,29 euro, nuovo minimo storico. La società riunirà il cda per la trimestrale il prossimo 10 novembre.

ASTA RECORD: BTP 10 A 0,70%, SPREAD A 134

Nuovi record per il mercato obbligazionario. Il rendimento del decennale agosto 2030 è sceso al nuovo minimo storico di 0,70%, così come quello del dieci anni aprile 2031, assegnato ieri in asta allo 0,79%.

Si attesta in area 134 punti base il differenziale di rendimento tra Italia e Germania sul tratto 2030.

Nelle aste a medio/lungo termine di ieri il Tesoro ha collocato l’intero importo offerto a tassi in calo. La quinta tranche del Btp febbraio 2026 ha visto il rendimento a 0,23% da 0,35% di fine settembre, minimo da agosto 2016. Il titolo è stato assegnato per 2,5 miliardi, con rapporto di copertura 1,46.

Il Btp decennale benchmark con scadenza aprile 2031, alla terza riapertura, è stato assegnato per 3 miliardi al rendimento di 0,79% da 0,89% di fine settembre.

Quanto all’undicesima tranche del Ccteu dicembre 2023, il titolo è stato sottoscritto per 1 miliardo al rendimento di 0,27%. Il rapporto di copertura è pari a 2,06.

TENARIS -5,85%, MA ENI RIALZA LA TESTA

Contrastati i petroliferi. In Piazza Affari, nel settore oil, s’inabissa Tenaris (-5,85%), ai minimi dal 2005, peggior blue chip di giornata. Forti vendite anche su Saipem (-1,66%) e Maire Tecnimont (-2,15%).

Rialza invece la testa Eni, +0,56%.

ALLARME DI MOODY’S SULLE BANCHE. BLITZ DI UBS SU BPM

Generalmente negativo il comparto bancario. Secondo Moody’s, le recenti misure del governo contro la diffusione del Covid-19 peggioreranno lo scenario economico italiano e saranno credit negative per le banche portando un ulteriore deterioramento dell’asset quality, un aumento delle perdite su crediti e pressioni sulla redditività.

In forte ribasso Banco Bpm (-2,36%). Ubs è entrato nell’istituto di Piazza Meda con una posizione lunga complessiva del 6,381%. Nel dettaglio, l’esposizione è costituita in gran parte da posizioni lunghe regolabili in titoli (5,797%), a cui si somma una posizione potenziale dello 0,421% rappresentata da un pacchetto di titoli concessi in prestito a terzi e con possibilità di rientro in qualsiasi momento. Un ulteriore 0,163% è poi la quota fisica in mano alla banca svizzera. Gli acquisti risalgono allo scorso 21 ottobre.

Bper -1,5%. A seguito della vendita dei diritti rimasti non esercitati durante il periodo di offerta in opzione, l’aumento di capitale della banca risulta sottoscritto al 99,21%, per un controvalore di 802 milioni che ha reso superfluo l’intervento dei garanti.

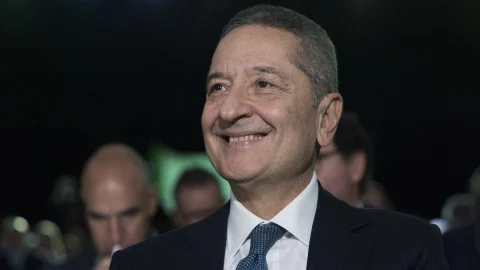

MEDIOBANCA: GLI ANALISTI PREMIANO NAGEL, PER CITI È BUY

Recupera Mediobanca (+1,3%). Gli azionisti hanno votato con ampia maggioranza la lista presentata dal Cda uscente per il rinnovo del board, confermando di fatto fiducia nella strategia seguita dal Ceo Alberto Nagel e respingendo il tentativo del fondo attivista Bluebell di guadagnare posti in consiglio. Intesa San Paolo ha promosso il titolo da add a buy, con il target price da 8,3 a 9,3 euro, dopo i risultati del terzo trimestre. Citigroup ha alzato il target price da a 8,5 da 7,2 euro.

CORRONO FINECO E PRYSMIAN

La big cap migliore è Finecobank (+2,82%) davanti a Prysmian (+2,31%). La società ha chiuso i 9 mesi con un utile netto di 140 milioni, in calo rispetto ai 271 milioni nei primi nove mesi del 2019. Bene anche Amplifon +1,71% dopo i conti. Citigroup ha tagliato il target price a 35,5 da 36,4 euro per azione.

Male Atlantia (-1,4%) dopo la decisione di rinviare il voto assembleare sul progetto di scissione di Autostrade in agenda venerdì per proseguire i colloqui con il consorzio guidato da Cdp.

In forte recupero Technogym (+5,58%), vittima del blocco all’attività delle palestre: Kepler Cheuvreux ha alzato la raccomandazione da reduce a hold, con prezzo obiettivo che passa da 5,8 a 6,2 euro, dopo i conti del terzo trimestre.

JUVENTUS PERDE ANCHE IN BORSA, IL COVID FRENA RECORDATI

Recordati -1,3%. La società farmaceutica chiude i primi nove mesi del 2020 con 1,09 miliardi di euro di ricavi (+1% a cambio costante). Ebitda rettificato +7%. “Il perdurare della pandemia continuerà ad impattare sulle vendite del Gruppo nel quarto trimestre con ricavi attesi per l’intero anno 2020 in leggera flessione rispetto al 2019”, avverte nel comunicato l’ad Andrea Recordati.

Fuori dal paniere principale la Juventus cede il 3,44%, a seguito della sconfitta contro il Barcellona in Champions League.

In rosso Danieli (-2,21%), dopo la mancata approvazione della proposta di conversione obbligatoria delle azioni di risparmio in azioni ordinarie con il voto contrario del 52,38% del capitale presente in assemblea.