Futures, opzioni, swap… lo sviluppo esplosivo dell’ingegneria finanziaria negli ultimi quarant’anni è stato tale che una tassonomia completa dell’universo dei “derivati” richiederebbe uno sforzo enciclopedico. Anche perché il confine tra strumenti “derivati” e strumenti “tradizionali” è andato nel tempo scomparendo: dalle vecchie obbligazioni convertibili fino ai subordinati bancari, derivati più o meno espliciti sono stati iniettati in strumenti tradizionali creando forme sempre più complesse di ibridazione finanziaria.

Derivati: come sono classificati?

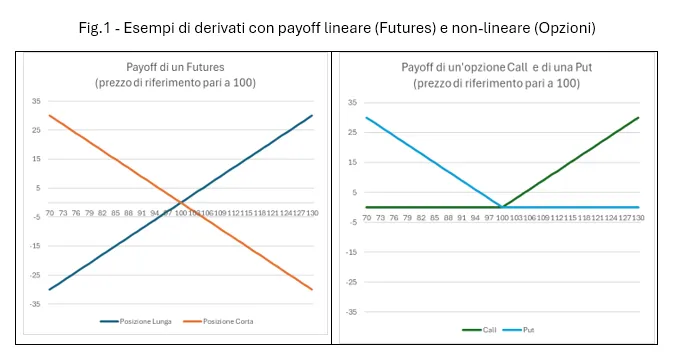

A livello molto generale, i derivati vengono classificati in base a tre dimensioni: la tipologia di variabile finanziaria sottostante (quindi, derivati di cambio, derivati di tasso, derivati azionari…), il mercato di scambio (mercati regolamentati, soprattutto per futures o opzioni call e put su singole azioni, oppure mercati non regolamentati dove le transazioni sono bilaterali) e la “linearità” della funzione di pay-off. I futures sono ad esempio “lineari”, mentre le opzioni no (si veda la figura).

Rimanendo su un livello di massima generalità, i futures sono contratti in cui le due parti si impegnano a comprare (la parte cosiddetta “lunga”) e a vendere (la parte “corta”), ad una data futura e ad un prezzo predeterminato, una certa quantità del sottostante (commodity, indici azionari, titoli di Stato…). Se alla data futura il prezzo del sottostante risulterà superiore a quello stabilito, la parte lunga guadagna e quella corta perde. E viceversa, se il prezzo del sottostante risulterà inferiore. Non esiste alcun diritto di ritirarsi dal contratto per nessuna delle parti, a meno di non trovare qualche altro operatore disponibile a subentrare. Si tratta, in altre parole, di operazioni di compravendita “a termine”, che si differenziano da quelle “a pronti” per il solo fatto di differire nel tempo la consegna del sottostante. Il loro utilizzo è pertanto di copertura, ma anche di investimento o speculazione. Una compagnia aerea che non voglia correre il rischio che i ricavi dei biglietti di viaggio venduti oggi non coprano il costo del carburante quando ad agosto dovrà trasportare i passeggeri, si può coprire dal rischio di rialzi del prezzo comprando un futures oggi sul petrolio, con consegna a settembre (la data tipica del ciclo trimestrale dei futures). Allo stesso modo, un investitore che voglia diversificare il proprio portafoglio comprando oro, può acquistare un fondo che, a sua volta, investe in futures sull’oro, ottenendo un’esposizione piena ai movimenti del prezzo dell’oro senza dover sopportare i costi enormi della gestione dell’oro “fisico”.

Nel caso delle opzioni, a differenza dei futures, una delle parti ha il diritto ma non l’obbligo di esercitare l’opzione. In una opzione call, chi compra ha il diritto ma non l’obbligo di acquistare al prezzo stabilito. Quindi, se il prezzo finale del sottostante dovesse risultare inferiore al prezzo stabilito (detto anche strike price), l’opzione call non viene esercitata. In una opzione put accade il contrario: chi compra ha il diritto ma non l’obbligo di vendere al prezzo prestabilito. Se quindi il prezzo dovesse risultare superiore allo strike, il put non viene esercitata. Ovviamente, in cambio di questo diritto, il compratore dovrà pagare, al momento della sottoscrizione del contratto, un premio al venditore. Anche con le opzioni l’obiettivo può essere sia di copertura sia speculativo. Se, ad esempio, si teme che Wall Street possa subire una forte correzione, si può acquistare una opzione put sull’indice S&P500. In questo modo, il proprio portafoglio è immunizzato, in tutto o in parte, dal rischio di crolli e il premio pagato equivale ad una sorta di premio assicurativo. Se, invece, si vuole avere un’esposizione ad eventuali rialzi, ma non si hanno a disposizione i capitali necessari per farlo e si vuole limitare la perdita potenziale al premio pagato, si può acquistare una opzione call.

Gli swap sono relativamente più complessi perché coinvolgono lo scambio di due flussi di cassa futuri, di cui almeno uno incerto, ad una serie di date prestabilite. Il tipico esempio è quello di uno swap fisso-variabile. Se si vuole trasformare un mutuo a tasso variabile (a 10 anni, ad esempio) in un mutuo a tasso fisso (sempre a 10 anni), si può entrare in uno swap in cui si riceve dalla controparte, alle date di pagamento della rata del mutuo, il tasso variabile di volta in volta prevalente e in cambio si paga alla controparte un tasso fisso (pari al tasso “swap” a 10 anni prevalente sul mercato alla data di stipula del contratto di swap).

Passando dal livello generale a quello delle pratiche di mercato, bisogna sottolineare che esistono innumerevoli sotto-categorie per distinguere i derivati “esotici” da quelli “normali”, i derivati il cui pay-off è path-dependent (dipende cioè dall’andamento del sottostante durante l’intera durata del contratto) da quelli il cui pay-off è invece determinato dal valore del sottostante alla scadenza, e via discorrendo. La complessità è tale che solo per una minoranza dei derivati esistono formule chiuse di valutazione del loro prezzo (la famosa equazione di Black-Scholes e le sue numerose varianti), mentre per il resto si ricorre a simulazioni “MonteCarlo”. Si simulano cioè migliaia di possibili scenari alternativi per l’andamento del sottostante e, in base ai risultati ottenuti, si deduce il valore oggi del derivato.

Derivati, ecco qualche esempio pratico

Ma al di là della complessità computazionale del problema valutativo, la cosa importante da comprendere è che i derivati con pay-off non-lineare richiedono di attribuire un prezzo ad una nuova variabile: la volatilità del sottostante. Una variazione della volatilità colpisce infatti in maniera asimmetrica le due parti coinvolte. Per fare un esempio, consideriamo l’opzione call illustrata nella figura 1 e supponiamo che il prezzo del sottostante possa a scadenza essere pari o a 120 euro (50% di probabilità) o a 80 euro (50%). Il valore della call in questo caso sarebbe pari a 10 euro, cioè 20 euro moltiplicato per 50% (in caso, infatti, il prezzo del sottostante sia pari ad 80, la call non verrebbe esercitata). Se la volatilità è più alta e il sottostante a scadenza può essere pari a 130 o a 70, il valore della call diventa 15 euro. Nel caso di un futures, invece, visto che l’effetto è simmetrico su entrambe le controparti, il prezzo è indifferente a variazioni della volatilità.

Questa differenza ha fatto nascere tutta una nuova serie di strumenti finanziari e di indicatori, che dal prezzo delle opzioni deducono il grado di incertezza percepita dal mercato. Il famoso VIX, giornalisticamente spesso chiamato fear index (“indice della paura”), non è altro che una misurazione della volatilità di volta in volta usata dagli operatori di mercato per valutare le opzioni sull’indice S&P500.

D’altro canto, i derivati nascono dall’esigenza di gestire il rischio insito nel mismatch temporale che può esistere tra i propri “attivi” e “passivi”. I futures sulle commodity agricole nascono a fine 800 proprio per consentire ai produttori di gestire il rischio di variazioni eccessive di prezzo tra il momento della semina e quello del raccolto. Gli swap sui cambi nascono sull’onda del caos monetario causato dalla fine di Bretton Woods per gestire il rischio posto dall’adozione generalizzata di un regime di cambi flessibili. Gli stessi derivati di credito, nonostante la pessima fama guadagnata nella grande crisi del 2008, nascono per rispondere a una motivata esigenza di forme più moderne e flessibili di quelle puramente assicurative di gestione del rischio di default imposto dall’allora nascente fenomeno della disintermediazione bancaria nel finanziamento all’economia.

Sin da subito, la teoria economica ha compreso che un mercato dei derivati ha bisogno anche della componente “speculativa”. Se non fossero presenti operatori che comprano e vendono derivati al solo scopo di guadagnare dai movimenti di prezzo o per arbitraggiare scostamenti tra mercati derivati e mercati sottostanti, non ci sarebbe un grado di liquidità sufficiente per poter svolgere la loro funzione primaria, che è appunto quello di supportare gli operatori “reali” nella gestione dei rischi. Ma altrettanto velocemente si è compresa la pericolosità per il singolo operatore e per il mercato nel suo complesso di un uso eccessivo dei derivati a fini speculativi.

Derivati, cos’è la caratteristica “assicurativa” del minimo costo

Abbiamo, infatti, omesso un’altra caratteristica dei derivati, che è di fondamentale importanza affinché essi possano svolgere la loro funzione primaria di copertura dei rischi. Il principio in base al quale i derivati sono strutturati e valutati è infatti quello che potremmo definire “assicurativo” del minimo costo. Se una delle parti ha un diritto contrattualmente stabilito che, in base allo sviluppo probabilistico degli eventi, porta ad un vantaggio atteso positivo, la controparte riceverà un premio corrispondente. Questo accade nelle opzioni, come abbiamo visto nei semplici esempi di cui sopra, dove la parte che ha il diritto, ma non l’obbligo, di esercitare si trova in una situazione di vantaggio e deve per questo pagare alla controparte un premio pari al vantaggio atteso. L’uso del termine premio non è casuale: è esattamente ciò che accade in un contratto assicurativo automobilistico, dove il proprietario dell’auto paga alla assicurazione una somma di denaro che dipende dalla probabilità di subire un danno e dal costo presunto della riparazione del danno.

Nel caso di derivati dove nessuna delle controparti ha un vantaggio contrattualmente precostituito, si tratta di scommesse pure e il premio è pari a zero. Poi, in base all’evoluzione successiva degli eventi, si vedrà chi vince o chi perde. Questo è il caso dei futures o degli swap, dove l’unico pagamento iniziale è il cosiddetto “margine”, una somma depositata a garanzia della solvibilità degli impegni implicitamente assunti da entrambe le parti e che si modifica nel corso della durata del contratto in base alle perdite o ai guadagni impliciti nell’evoluzione della variabile sottostante. Il termine margin call, titolo tra l’altro di un recente film sulla grande crisi del 2008, denomina la richiesta amministrativa alla parte in perdita di rimpinguare il margine di garanzia nel caso il mercato stia evolvendo contro la posizione assunta. Ma, fatto salvo per il margine iniziale, la leva finanziaria che i derivati offrono ad un potenziale speculatore è quasi infinita.

Si capisce pertanto meglio il motivo per cui le autorità di regolamentazione prestino particolare attenzione alla esuberanza con cui gli operatori, retail o professionali, utilizzano i derivati. Se il pericolo per l’investitore individuale che specula con i derivati è stato provato dal grande matematico olandese Christiaan Huygens già nel 1657 nel suo De ratiociniis in ludo aleae, il pericolo per l’equilibrio sistemico dei mercati finanziari è invece empiricamente testimoniato dalle innumerevoli crisi causate dall’uso sconsiderato della leva finanziaria. Non sorprende quindi che, sulla scorta dell’esperienza accumulata, in tutte le legislazioni avanzate siano state inserite protezioni a difesa degli investitori meno consapevoli, arrivando a rendere di fatto inaccessibili ai non professionali non solo i derivati “puri”, ma anche prodotti “strutturati” (tipicamente obbligazionari), dove il payoff dipende in maniera aleatoria dal realizzarsi di alcune condizioni.

Ne consegue che i derivati non hanno posto nella gestione tattica di un portafoglio, anche retail? La risposta è negativa, ma con alcune precisazioni. Innanzitutto, bisogna considerare la finalità dell’utilizzo. Ad esempio, se l’obiettivo è diversificare su asset class altrimenti inaccessibili (abbiamo visto l’esempio dell’oro), si possono comprare prodotti che attraverso derivati (futures, principalmente) replicano una posizione lunga in tali asset class. Un altro esempio tipico è quello che potrebbe presentarsi nella gestione di un portafoglio di investimento di lungo periodo, quando, a causa di eventi estremi, si desidera modificare temporaneamente il profilo di rischio acquistando un ETF a leva negativa. Si tratta di fondi che, attraverso l’uso di derivati (swap o futures), riescono a replicare la performance dell’indice di mercato sottostante ma con segno inverso. L’importante è ricordare che i derivati costano, soprattutto se implementati da fondi senza scadenza (a causa del roll-over delle posizioni), e che… il mercato è come la democrazia: un meccanismo imperfetto, ma finora non si è trovata alcuna alternativa in grado di processare le informazioni in maniera più efficiente.

In altre parole, bisogna sempre avere presente che un eccesso di confidenza nelle proprie opinioni è la strada sicura per la rovina. E, quindi, meglio darsi un obiettivo di stop-loss, non esagerare nella copertura del rischio ed essere sempre consapevoli che “il mercato si sta sbagliando” è l’epitaffio che orna le lapidi di innumerevoli generazioni di investitori.