Probabilmente non ve ne siete accorti, ma oggi, 28 luglio, il mondo dei media non è più quello che conoscevate fino a ieri. Poche ore fa è infatti arrivata una vera e propria rivoluzione che ha radicalmente e definitivamente modificato il volto di uno dei settori chiave dell’economia mondiale: la fusione tra Wall Disney e 21st Century Fox.

Gli azionisti di entrambi i colossi, riuniti in due assemblee straordinarie separate, hanno dato il via libera all’acquisizione di Fox da parte di Walt Disney, un’operazione da 71,3 miliardi di dollari di cui 35,7 miliardi in contanti e 343 milioni di azioni Disney.

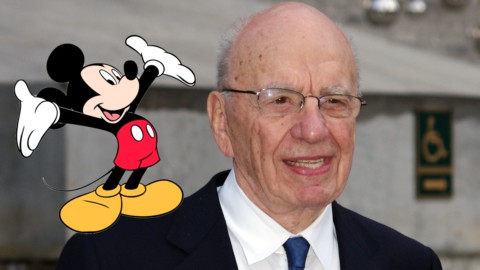

Dopo l’accordo del dicembre 2017 firmato dal numero uno di Fox, Rupert Murdoch, e dal ceo dell’azienda di Topolino, Bob Iger e mesi di trattative e negoziati al cardiopalma è nato dunque più grande conglomerato mondiale nell’industria mediatica.

C’è però ancora un nodo da risolvere che non riguarda i soldi, ma “la politica”. L’operazione ha ricevuto il via libera del Dipartimento di Giustizia Usa e sta per avere anche l’ok della Federal Communications Commissions che molti danno già per scontato. Serve però anche l’approvazione di altre autorità Antitrust, come quelle di Unione Europea e Cina. Ma se il vecchio continente non viene considerato “un problema” ad ostacolare la strada che porta verso la realizzazione del più grande gruppo mediatico mondiale potrebbe esserci invece Pechino, ad oggi in rapporti non proprio semplici con Washington data la guerra commerciale in atto.

Da sottolineare che l’acquisizione ha subito un’accelerazione dopo il passo indietro di Comcast che pochi giorni fa ha deciso di rinunciare alla partita e di puntare il tutto per tutto su un altro match, quello per il controllo di Sky, dove Murdoch (che possiede già il 39%) vorrebbe arrivare al 100%.

Lo scorso 12 luglio, dopo il rilancio di Fox, che martedì 11 luglio ha aumentato la sua offerta a 24,5 milioni di sterline – 14 sterline per azione – anche Comcast ha deciso di alzare la posta, rispondendo colpo su colpo. Il colosso americano ha messo sul piatto 14,75 sterline per azione, una cifra che complessivamente corrisponde a 26 miliardi di sterline (29,4 miliardi di euro, 34 miliardi di dollari).