Il dado è tratto. Ma l’alea rimane. Sospesa come la pallina sul nastro della rete da tennis nel film Match point di Woody Allen, per nulla comico. Come molto serie, speriamo non tragiche, saranno le conseguenze economiche di Mr. Trump, rieletto Presidente degli Stati Uniti d’America. Secondo la sua agenda elettorale i pilastri della politica economica saranno dazi doganali alti, tasse più basse e meno immigrati. Su un’altra pagina c’è scritto meno impegno militare all’estero, quindi più spesa in esercito per i Paesi europei, e rapida pace tra Russia e Ucraina.

A prima vista, sono politiche che portano a maggiore inflazione americana e dollaro più alto, grazie ai tassi maggiori. Più crescita per i produttori Usa sul mercato interno, meno su quelli esteri (cambio più forte). Maggiori difficoltà per gli altri produttori ad accedere al mercato americano, che in termini di moneta corrente è di gran lunga il più grande del mondo. Quindi più difficoltà per gli esportatori europei, e l’Italia è in prima linea per valore e incremento delle vendite agli yankees. La rivalutazione del dollaro, per quanto significativa, non potrebbe certo compensare dazi del 20%.

Non sarà, però, tutto oro quel che luccicava agli occhi degli elettori americani: contrastare l’immigrazione rischia di mettere un bel po’ di ghiaia (sabbia è inadeguato) negli ingranaggi di un mercato del lavoro che sta facendo ancora fatica a reperire lavoratori. Le pressioni salariali potrebbero riaumentare e mettere sotto torchio i margini delle imprese; naturalmente solo di quelle che hanno meno potere di mercato, quindi non le Magnifiche Sette.

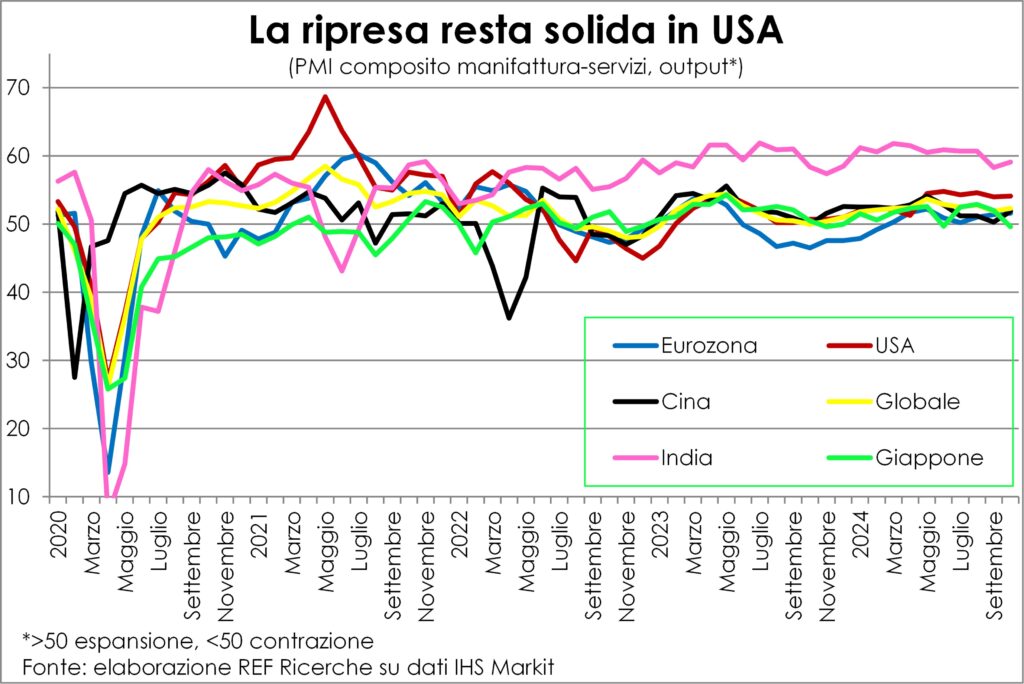

L’intensità degli effetti del cocktail di misure trumpiane dipende in modo cruciale dalle condizioni in cui viene servito. Condizioni che permangono di divergenza tra Stati Uniti e resto del mondo, con qualche sfumatura di miglioramento nell’Eurozona e in Cina, dove però le prospettive appaiono assai diverse.

La componente output composito (manifattura più servizi) dell’indagine Pmi vede gli Usa marciare sempre a passo rapido in ottobre, e il Pil è “oravisto” (nowcast) salire del 2,5% nel quarto trimestre 24, dopo il 3,0% del secondo e il 2,8% del terzo: un perfetto scalare di marcia.

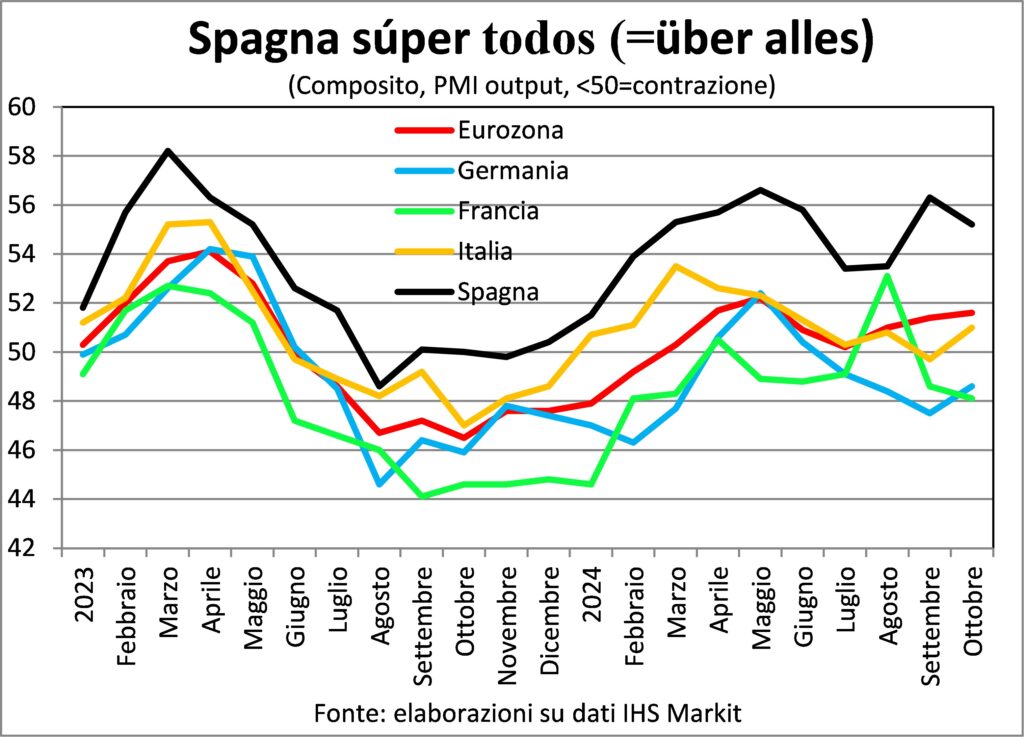

Nell’Eurozona, invece, la linea della produzione nel settore privato striscia oscillando appena sopra la linea della stagnazione, e ottobre è stato il mese dell’oscillazione all’insù. È l’esito di forze contrastanti. Anzitutto, le difficoltà del manifatturiero (ovunque tranne in Spagna), dovute alla stretta monetaria e al mutamento delle preferenze di consumo, sono aggravate dalla crisi dell’automotive, cui si è aggiunto il minor sfavillio (eufemismo) del lusso che colpisce la filiera dell’abbigliamento.

Invece, i consumi sono in rilancio, grazie al maggior potere d’acquisto garantito dagli incrementi salariali basati sull’inflazione passata e dalla riduzione dell’inflazione presente, anche se l’occupazione non cresce più come prima (in Italia il +1,3% tendenziale di settembre è il più basso della ripresa postpandemica), quando c’era da colmare la voragine scavata dalla pandemia (come in Usa). Ancora, la politica monetaria si sta allentando, ma quella di bilancio si sta restringendo, e tra le due peserà di più la seconda.

Quindi, il meteo dell’economia europea dice che si sta avvicinando un’area depressionaria. Ciliegia sulla torta è la crisi politica tedesca, che mette fuori gioco ogni misura economica per alcuni mesi: elezioni il 23 febbraio, e non sarà una campagna che preparerà l’opinione pubblica a politiche di sostegno; poi, in funzione del risultato, ci saranno i negoziati per formare il governo, che, se fosse un’altra Grande coalizione, richiederanno molto tempo. Infine, se la Corte costituzionale accettasse il ricorso contro la tassa di solidarietà per gli ex Laender orientali, si aprirebbe un buco enorme nel bilancio federale.

Le notizie dall’Asia sono, invece, di miglioramento sia negli indicatori congiunturali sia nelle politiche. Soprattutto dalla Cina, dove l’espansione di bilancio sta iniziando ad avere effetti, a partire dai consumi che alimentano l’attività nei servizi (in ottobre accelerata a +6,3% annuo, da +5,1% in settembre), e segnali positivi vengono da immobiliare e investimenti delle imprese. In generale, Pechino ha capito che è difficile avere una common prosperity se la prosperità difetta, e non puoi avere prosperità se punisci chi la produce.

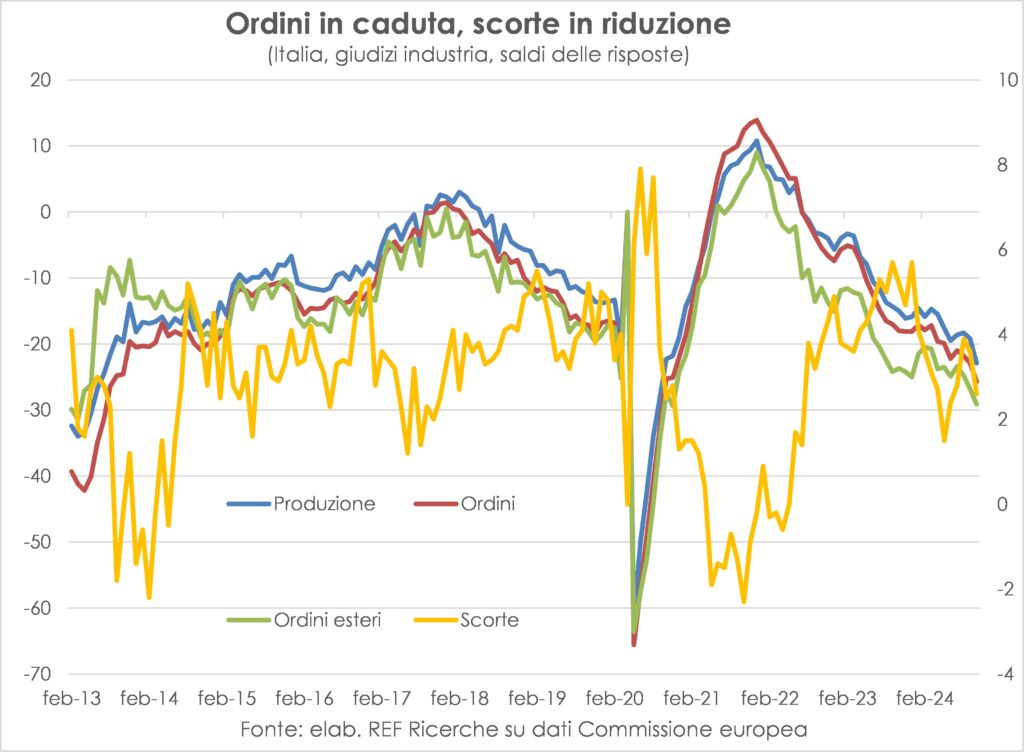

Per venire agli affari di casa nostra, le vendite al dettaglio in settembre hanno avuto un positivo sussulto (+1,2% reale su agosto), dopo che alcuni trimestri erano lumacosamente ascese (+0,3% il tendenziale), ma sono fuori le auto e tutti i servizi. Mentre le imprese industriali stanno mettendo la produzione in presa diretta con gli ordini, smaltendo anche le scorte, così saranno pronte ad acchiappare la ripresa, se verrà quando verrà (canterebbe Jannacci).

Ma la questione cruciale è la mancanza di lavoratori, soprattutto giovani, in fuga verso il resto del mondo avanzato. È come quel guinzaglio che si stringe attorno al collo del cane, quasi soffocandolo, se prova a tirare troppo . Peccato che nessuno nella classe dirigente del Paese cerca di togliere questo guinzaglio, mentre i cinofili hanno smesso di usarlo da un pezzo. Comunque, le previsioni 2025 per il Pil sono destinate a essere riviste all’ingiù, come è accaduto per quelle del 2024 (ora verso lo 0,5%); la stretta di bilancio si farà sentire e l’aumento degli investimenti targati PNRR non compenserà la caduta verticale di quelli residenziali.

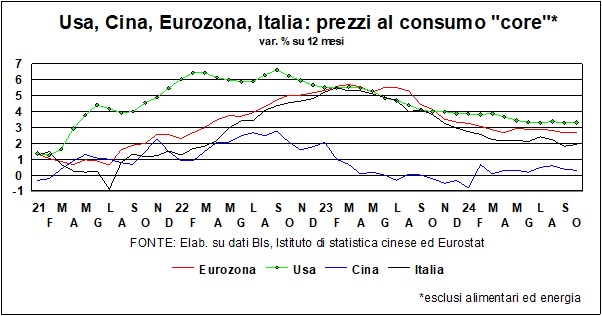

I prezzi al consumo a fine corsa, ma senza arresto

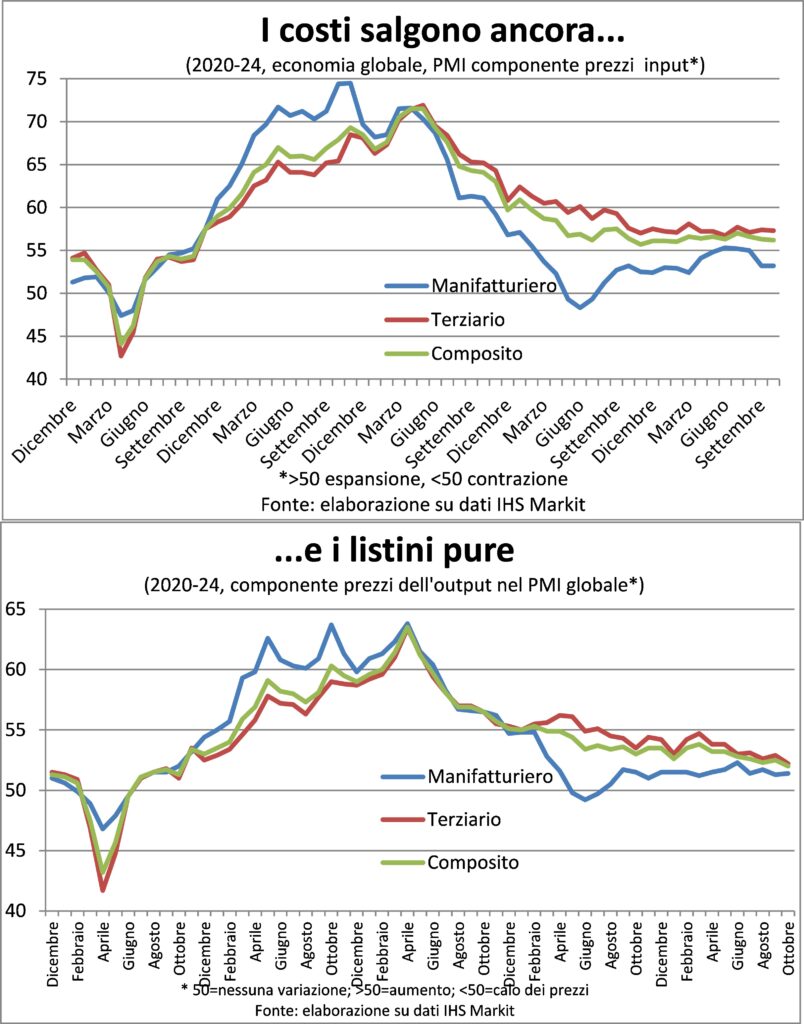

L’inflazione continua a scendere ma senza più quella sicurezza con cui aveva proceduto nei mesi passati. E per un motivo semplice: non ci sarà il ritorno al contesto tendente alla deflazione del periodo 2009-2019. Le componenti prezzi pagati e prezzi incassati dell’indagine Pmi si stanno muovendo in tal senso.

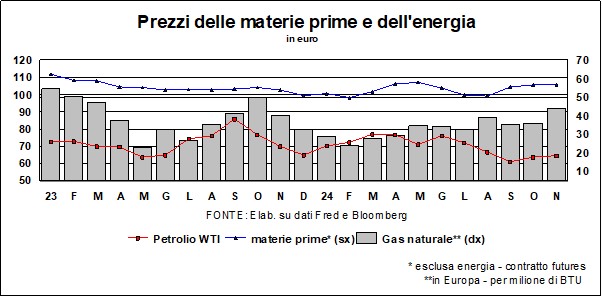

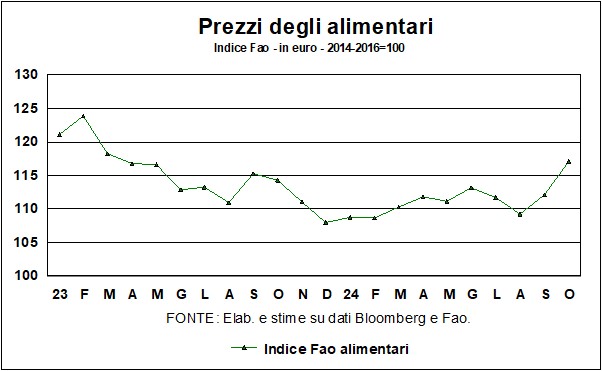

Ci sono molte ragioni per ciò: allora era in corso la deflazione dei debiti privati accumulati durante la bolla creditizia scoppiata con la Grande crisi finanziaria e che aveva interessato tutte le economie e oggi non c’è alcun eccesso di debito (quello pubblico è un’altra storia); il riflusso della globalizzazione spinge verso meno concorrenza internazionale; la transizione verde tende a internalizzare nei prezzi il costo dell’inquinamento, fino a quando non si scoprirà una fonte rinnovabile più conveniente del gas e del petrolio (il nucleare è un bello slogan per proclami, ma ancor lungo da concretizzare); soprattutto, i lavoratori sono diventati più scarsi e la pressione salariale proseguirà a spingere i listini delle imprese, tanto più che i consumatori preferiscono spendere in servizi e i servizi sono intensivi di lavoro.

Se la ripresa cinese prenderà piede, qualche tensione sulle materie prime sarà inevitabile. Mentre l’aumento dei dazi rischia di portare a una guerra commerciale a scapito della competizione e a favore di prezzi più alti.

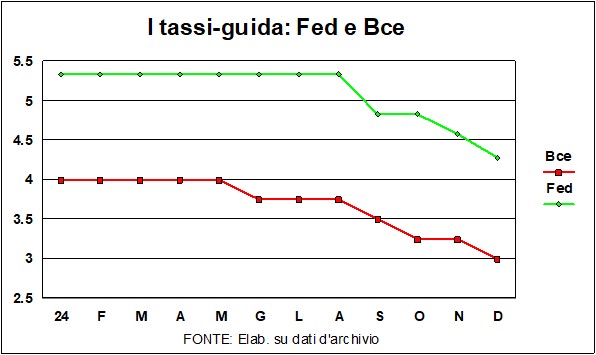

Tassi in altalena e dollaro sugli scudi

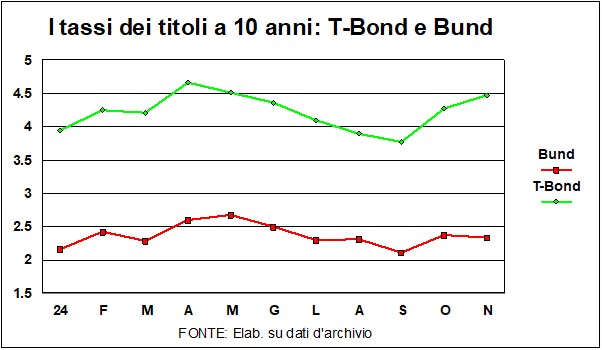

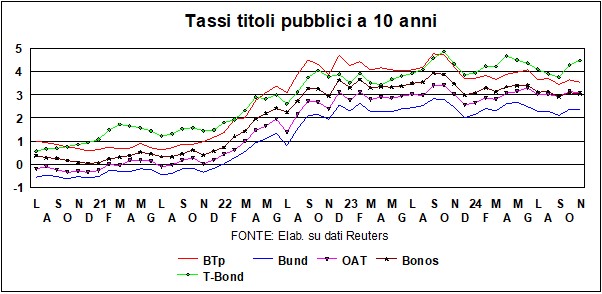

I tassi scendono. Anzi, no. Cioè, a dire: il grafico dei tassi-guida delle Banche centrali, che arriva a dicembre, mostra il proseguimento della fase di allentamento della politica monetaria: i previsori sono quasi unanimi nel prevedere, sia per la Bce che per la Fed, un’altra discesa di un quarto di punto a dicembre, anche se Powell sembra voler smontare i bollenti entusiasmi. Ma i tassi di mercato (vedi grafico) non paiono accodarsi disciplinatamente a questa discesa.

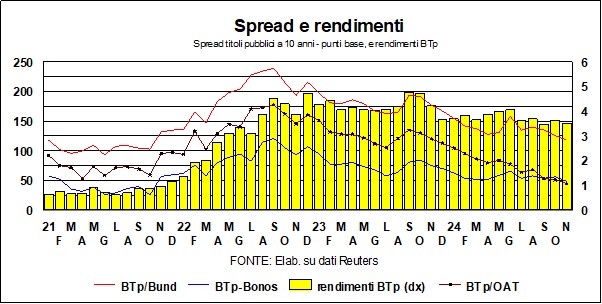

Da quando iniziò la fase di allentamenti, i Federal Funds sono scesi di circa un punto, mentre i T-Bond a 10 anni sono saliti di mezzo punto (e il cruciale tasso sui mutui a 30 anni è salito di un terzo di punto). Di qua dell’Atlantico, i tassi Bce (che hanno iniziato a scendere prima di quelli Fed), saranno, a dicembre, un punto sotto al livello di maggio, ma i rendimenti dei Bund non si vanno allineando a questa discesa (e, sia detto per inciso, il nostro spread è diminuito ancora, sia rispetto ai Bund che rispetto agli OAT e ai Bonos – segno, questo, di una crescente fiducia dei mercati). Quali sono le ragioni di queste discrasie?

Cominciamo dai tassi dell’Eurozona. Il fatto che l’inflazione – quella core – stenti a scendere ancora non appare ragione sufficiente. Anche nei beni e servizi core c’è un input di energia, pur se mette più tempo a manifestarsi rispetto all’indice generale, dove l’energia conta in modo diretto. Non ci sono ragioni di pensare, fatte salve le solite catastrofi geopolitiche, che l’indice core non debba alfine allinearsi a quello headline. L’andamento dei tassi sui titoli a 10 anni potrebbe dipendere anche dalle tensioni sui bilanci pubblici. Da una parte, il deficit francese preoccupa i mercati; dall’altra parte, in Germania – vedi lo scontro fra Schultz e il “falco” Lindner (giustamente licenziato) e il ricorso a elezioni dall’esito incerto – sta venendo al pettine la difficile convivenza fra le nuove regole della governance europea e la legge costituzionale sul freno al deficit da una parte, e, dall’altra, le immani necessità di investimento – per la difesa, le infrastrutture tradizionali, la transizione ecologica, quella digitale, e chi più ne ha più ne metta.

Oppure, la risalita dei rendimenti in Europa è forse semplicemente un caso di ‘simpatia’ rispetto alla ben più netta risalita dei rendimenti negli Usa: i vasi della finanza internazionale sono dopotutto comunicanti. Veniamo dunque all’America.

Trump, per quel che riguarda la finanza pubblica, ha di fronte una grossa gatta da pelare. Il deficit – anche quello strutturale – è vicino all’8% del Pil (stime del Fondo per il 2024). Il debito pubblico 2024 è sopra al 120% del Pil. Rispetto alla media 2006-2015, il peso del debito è aumentato di 30 punti – per il debito pubblico dell’Eurozona, l’aumento è stimato, sempre dal Fondo nello stesso intervallo di tempo, a soli 6 punti. E le promesse di Trump (che saranno mantenute, lui ha promesso) sono costose. Si tratta di confermare i tagli d’imposta, di aggiungerne altri (per le società), di spendere per il ‘muro’ sul confine messicano, per le costose deportazioni degli ‘illegali’ (costose non solo per il bilancio ma anche per l’economia)… Come saranno finanziate queste promesse?

C’è in ballo una megagalattica spending review, orchestrata da Elon Musk: si tratta di tagliare 2mila miliardi di dollari (almeno 2 trilioni, ha detto il Nostro): il 30% della spesa federale e circa il 100% della spesa cosiddetta ‘discrezionale’ (cioè, al netto delle pensioni, degli interessi, del Medicare e Medicaid e dei grants ai singoli Stati). Le nostre modeste spending review impallidiscono al confronto. Ma niente paura: forse risparmieremo sugli interessi, dato che, in un’intervista agostana – complice, forse, un colpo di sole – Trump ha detto testualmente: “Chissà, forse pagheremo il nostro debito pubblico di $35 trilioni di dollari, gli diamo un assegno di cripto, gli diamo un po’ di Bitcoin e annulliamo i nostri 35 trilioni di debiti”.

Insomma, non c’è da stupirsi se il mercato si preoccupa e chiede rendimenti più alti per comprare i T-Bond; è da notare che anche i rendimenti a due anni, che sono normalmente più in linea con i tassi-guida, sono aumentati (di un terzo di punto). La famosa osservazione del consigliere politico di Clinton, James Carville (“Prima pensavo che, se dovessi reincarnarmi, avrei voluto ritornare come Presidente, o Papa, o un battitore 0.400 di baseball. Ma ora, invece, vorrei reincarnarmi come mercato obbligazionario: puoi intimidire chiunque”), si adatta molto alla temperie presente. Chissà, forse potrebbe intimidire persino Trump…

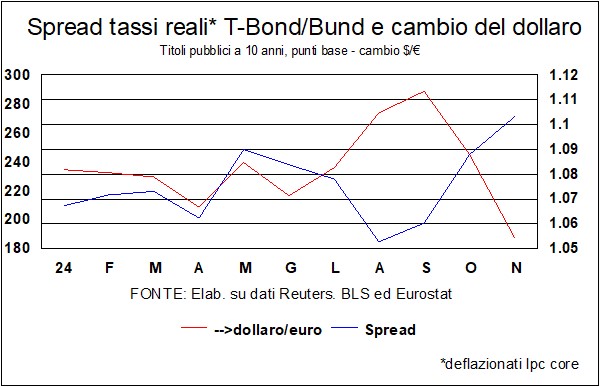

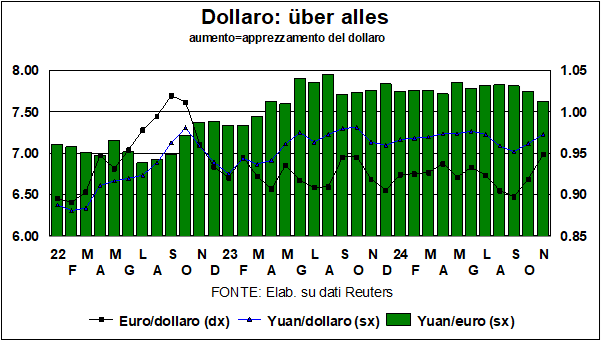

Sul mercato dei cambi, la notizia del giorno è la brusca risalita del dollaro, in presa diretta con il ritorno alla Casa Bianca dell’ex-Presidente. Le ragioni sono più d’una. La promessa (che sarà sfortunatamente mantenuta) di dazi contro tutti favorisce il dollaro, sia perché si pensa che diminuirà il deficit commerciale (probabilmente non succederà), sia perché si pensa che aumenteranno gli afflussi di capitale per investimenti diretti (produrre in America per evitare i dazi – probabilmente succederà). Poi c’è il fatto che anche gli altri movimenti di capitale sono attratti dall’America, che mostra i muscoli della crescita, della deregolamentazione e di altre misure favorevoli alle imprese. Poi, ancora, c’è il differenziale di tassi, nominali e reali (vedi grafico, che mette in relazione il cambio dollaro/euro e il divario nei tassi a lunga reali).

Se la risalita del dollaro è la notizia del giorno, non è però la notizia dell’anno. Come si vede dal grafico, il livello presente del biglietto verde (contro euro), si iscrive in una forchetta poco ampia, che dura dall’inizio dell’anno scorso; per avere un dollaro veramente forte, bisognerebbe andare al 2022, quando bucò la parità con l’euro. E chissà che non ci arriveremo di nuovo, se continua la luna di miele dei mercati con il Trump 2.0.

Il dollaro si è rafforzato contro tutti, e segnatamente contro la moneta cinese, anche se non nella misura in cui si è apprezzato con l’euro. Vuol dire che negli ultimi mesi l’euro ha guadagnato un po’ di competitività-prezzo sullo yuan, il che non fa danni. Cosa succederà al cambio dello yuan se Trump mette davvero dazi del 60% sulle merci cinesi? In teoria si dovrebbe svalutare, anche se le autorità dovranno essere attente a che il deprezzamento non venga giudicato come una manovra deliberata per attenuare l’impatto dei dazi, ma come una fisiologica risposta del mercato. Le alternative, per il governo cinese, saranno i sussidi ai produttori. Siamo in acque incognite.

A proposito di mercati, Wall Street ha segnato nuovi record e si mantiene su alti livelli. Livelli che i fondamentali non giustificano, date anche le nubi che si addensano sui mercati obbligazionari. Qualcuno ha detto che le quotazioni saliranno ancora, e poi scenderanno di molto. Di molto o di poco, ma una correzione è probabile. Così come è probabile anche una correzione per il Bitcoin che, fedele alla sua sostanza di giocattolo per la speculazione, è scattato verso l’alto sulla base di strambi motivi: piace a Trump, piace a Musk… Piace alla gente che piace, come diceva una pubblicità.