Quando parliamo di crisi finanziarie, abbiamo dalla nostra una sola certezza: presto o tardi, ce ne sarà un’altra. Banche che falliscono, bolle che si gonfiano per mesi e poi si sgonfiano nel giro di una mattinata, valute in subbuglio e Stati sovrani o altri grossi emittenti che vanno in default: i punti di innesco sono tanti e difficilmente prevedibili nella loro interezza, stante l’elevato numero di variabili in gioco.

Guardando al passato, però, emerge un minimo comune denominatore: le conseguenze sull’economia reale in termini di produzione, occupazione, reddito, risparmi e consumi delle famiglie.

Cosa sono le crisi finanziarie

Definire cosa sia una crisi finanziaria non è facile perché ogni crisi può assumere diverse forme e scaturire in diverse condizioni. Per fortuna ci ha pensato la letteratura a sbrogliare l’intrigata situazione. Un recente studio del Fondo Monetario Internazionale1, ha identificato quattro famiglie di crisi finanziarie in base a considerazioni quantitative e qualitative.

- Crisi valutarie: un attacco speculativo alla valuta determina una svalutazione o un forte deprezzamento o costringe le autorità a difendere la moneta investendo una grande quantità di riserve internazionali oppure aumentando drasticamente i tassi di interesse o imponendo controlli sui capitali.

- “Sudden Stop” (anche crisi della bilancia dei pagamenti): può essere definita come una grande e improvvisa diminuzione di flussi in entrata di capitali esteri o più in generale una brusca inversione dei flussi di capitale.

- Crisi bancarie: la notizia, più o meno fondata, di una difficoltà della banca e/o il crollo del suo titolo in Borsa può dare il via alla “corsa allo sportello”, con i correntisti che vogliono in massa chiudere i loro conti. In questo modo, la banca in oggetto rischia di diventare insolvente, perché non è in grado di soddisfare l’ammontare complessivo di liquidità richiesto dai clienti allo stesso momento, ed è costretta a chiedere aiuto allo Stato oppure limitare la disponibilità di movimento sui conti correnti.

- Crisi del debito: può sfociare in una crisi di debito sovrano o privato. S’incappa in una crisi di debito quando un soggetto non può o non vuole onorare il suo debito, e quindi fa default. Ci sono vari modi per non onorare il debito: fare inflazione, non pagare gli interessi, allungare la scadenza del contratto, altre forme di sostegno.

La frequenza delle crisi

Affidandoci alla nostra memoria a medio termine, ricordiamo molto chiaramente la crisi dei subprime partita nel 2007 e quella del debito del 2011. E basta?

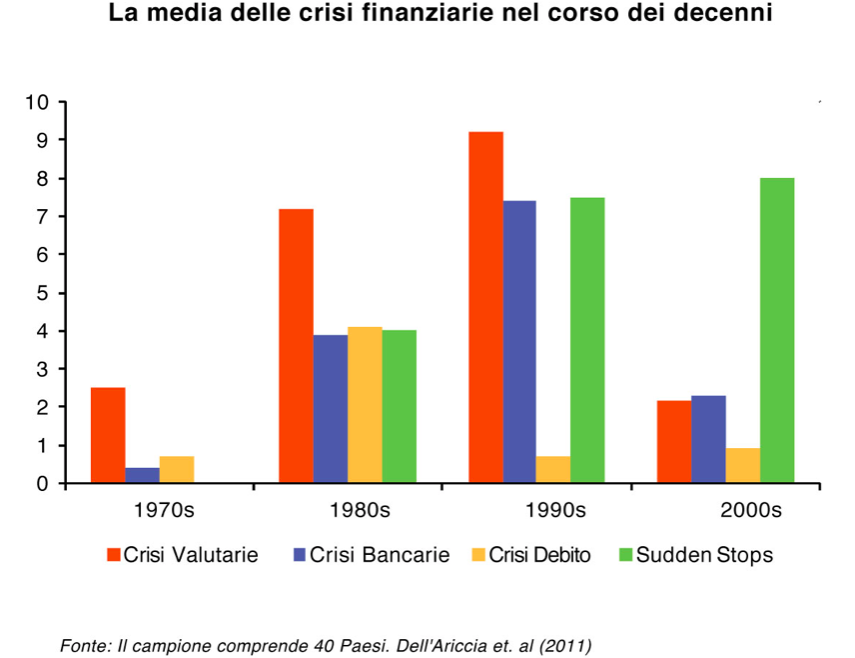

Non proprio: un lavoro di Laeven and Valencia2 (sempre FMI) ne ha contate 431 dal 1970 al 2011. Se nel corso degli anni Settanta le crisi valutarie erano in media 2 all’anno, negli anni Ottanta sono diventate 7 all’anno, fino ad arrivare a 9 all’anno (sempre in media) negli anni Novanta.

Nel corso degli ultimi 40 anni, le crisi valutarie e bancarie hanno fatto da padrone, ma dagli anni 2000 in poi si sono enormemente ridotte di numero (non d’intensità, però, se pensiamo alla crisi Lehman). Ad oggi, i sistemi economici moderni sembrano tuttavia più esposti alle crisi da Sudden Stop.

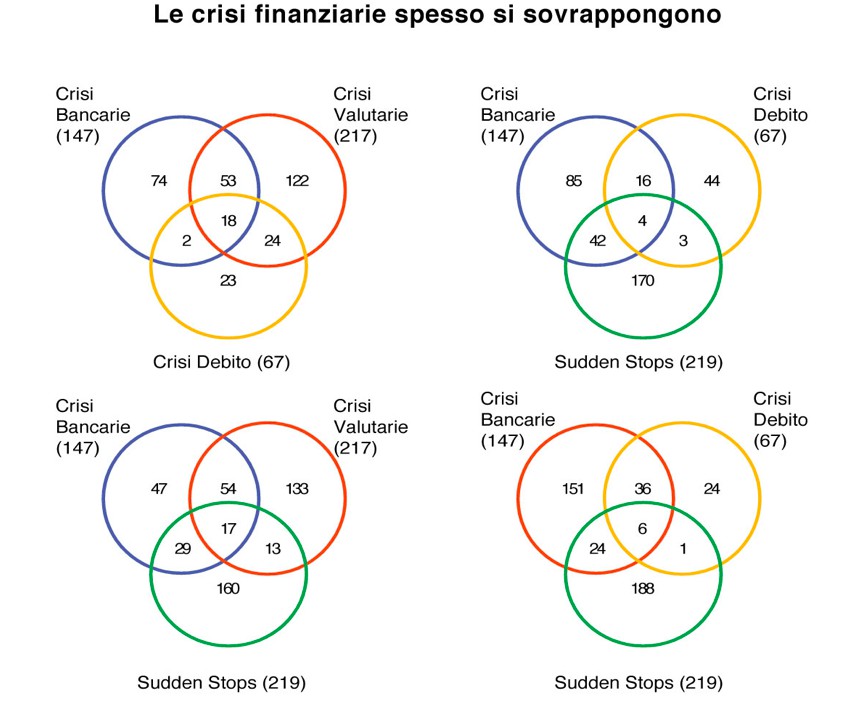

Come potete immaginare, molto spesso le crisi si sovrappongono. Per esempio, la recente crisi della zona euro è passata attraverso una Sudden Stop, una crisi di debito pubblico e una crisi bancaria. Giusto per non farsi mancare nulla. Il grafico sottostante mostra le innumerevoli intersezioni tra le varie crisi. Apparentemente, le crisi bancarie hanno molto in comune con qualsiasi altra crisi. Le banche, come sappiamo, contano.

Le 5 caratteristiche base di una crisi

Le crisi finanziarie possono quindi assumere forme molto diverse, anche se hanno diversi aspetti in comune:

- Aumento spropositato dei prezzi degli attivi

- Rapido incremento dei volumi di credito

- Severo deterioramento delle condizioni di finanziamento (canale bancario o fonti esterne)

- Seri problemi di bilancio per imprese, famiglie, operatori finanziari e Stati sovrani

- Interventi urgenti del governo o di enti sovranazionali

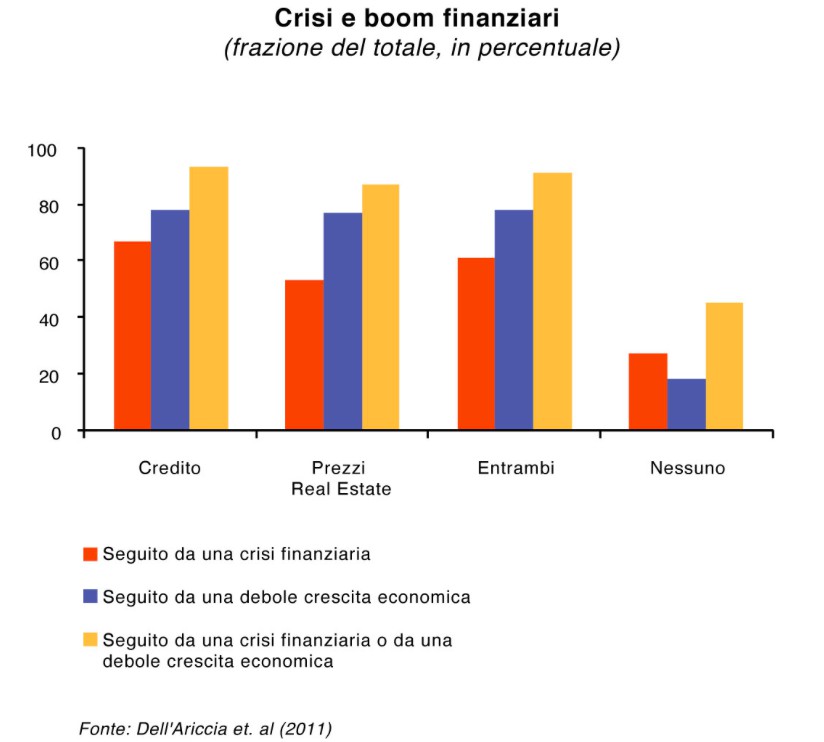

Tra questi 5 fattori, l’aumento oltre misura dei prezzi degli attivi (in modo particolare quelli delle abitazioni) e la crescita dei volumi di credito sono i più diffusi nel periodo precedente alle crisi finanziarie.

Il brusco e rapido incremento dei prezzi degli asset (azioni o altro) seguito da correzioni massicce al ribasso è un fenomeno che si è ripetuto spesso nei secoli (vi ricordate la “bolla dei tulipani”?). Come si nota dal grafico sottostante, a periodi in cui il credito o i prezzi degli immobili sono cresciuti molto sono seguiti periodi di crisi finanziarie oppure periodi di crescita economica inferiore alla norma, o entrambe le cose.

Impatto sull’economia

Le crisi finanziarie, da qualunque parte arrivino, hanno chiaramente forti effetti sull’attività economica e possono scatenare recessioni, ci spiega il Fondo Monetario Internazionale. Ora, il ciclo economico è di per sé “programmato” per attraversare – ciclicamente, appunto – quattro fasi: ripresa, espansione, rallentamento, recessione.

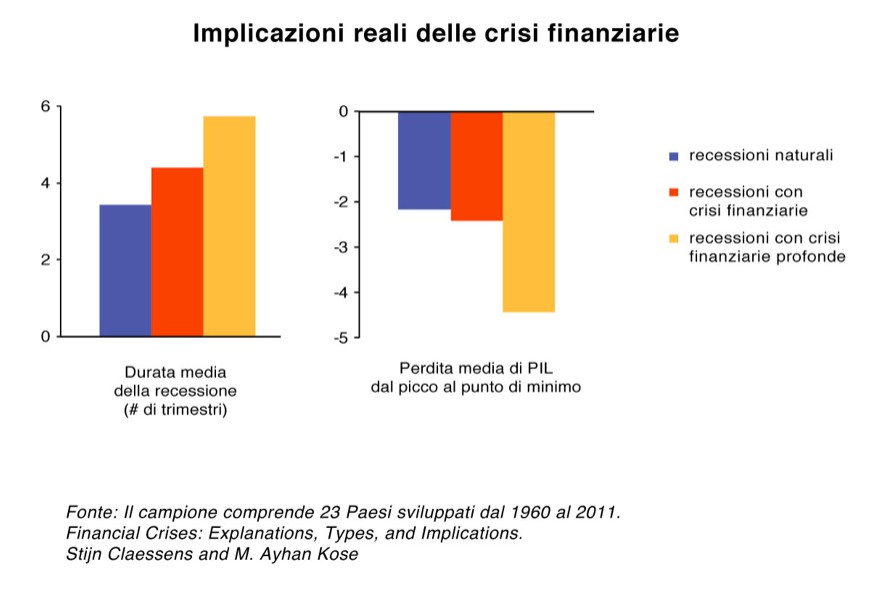

Quindi, dire che la recessione nasce dalla crisi finanziaria è inesatto. Può esserci recessione anche in assenza di crisi. Vero è, però, come fa notare l’FMI, che le crisi finanziarie tendono spesso a rendere le recessioni peggiori di quelle “naturali”: la durata media di una recessione associata a una crisi finanziaria è di circa sei trimestri, due in più rispetto a una normale recessione.

Di solito c’è anche un più ampio calo della produzione, e non solo: le recessioni successive alle crisi mostrano cali molto più consistenti nei consumi, negli investimenti, nella produzione industriale, nell’occupazione, nelle esportazioni e nelle importazioni. Per giunta, la combinazione dei costi di ristrutturazione del sistema finanziario e di un’economia in affanno può portare il debito pubblico a salire molto rapidamente.

Gli effetti sui mercati

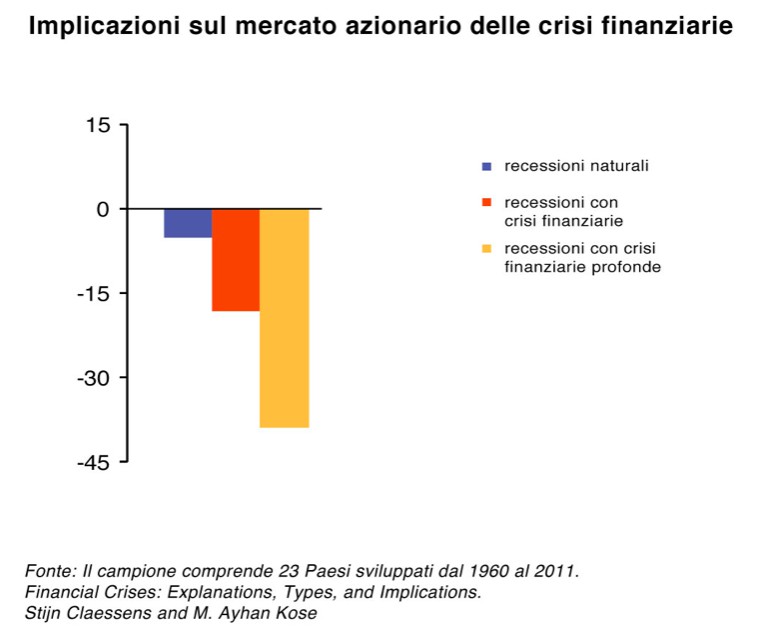

A una crisi finanziaria in genere seguono il deprezzamento della valuta, la caduta del valore di azioni e obbligazioni, un più difficile accesso ai prestiti e ai mutui e, non ultimi, rischi per la liquidità e per la mobilità dei capitali.

Difendersi da una crisi finanziaria

Se fosse possibile prevedere quando e come si scatenerà la prossima crisi, potremmo dare una risposta puntuale in ogni sua parte su come difendersi. Purtroppo, però, le crisi finanziarie sono difficilissime da prevedere. Certo, si possono fare ipotesi: il ritiro delle misure straordinarie delle banche centrali e il rischio politico diffuso, oltre alla delicata situazione dei conti pubblici di alcuni Paesi (come l’Italia) qualche indizio ce lo possono dare, ma non ci danno alcuna certezza appunto perché, come detto, le variabili in gioco sono tantissime. Tutto quello che possiamo fare è tenerci pronti e mantenere i nervi saldi.

Come? Diversificando, of course. Ma attenzione: le correlazioni tra molti investimenti sono relativamente basse quando tutto va bene, ma salgono quando le cose si mettono male, quindi nelle crisi finanziarie. Se in condizioni normali quando le Borse salgono i bond scendono (e viceversa), la crisi fa da “livella” e manda giù tutto.

Be’, non proprio tutto. Oro, titoli di Stato a breve termine di “Paesi sicuri” e liquidità (con particolare attenzione alla solvibilità della banca presso la quale abbiamo depositato i nostri risparmi) sono poco correlati con le altre classi di attivo ed è dunque da qui che si può ricavare un po’ di protezione nelle crisi.

Insomma, nella gestione dei risparmi, avendo cura di non mettere tutto in un unico investimento (mai), non abbiate paura di puntare anche su attività prive di rischio, quindi con rendimenti molto bassi. Ricordatevi infine di variare strategicamente la composizione dei portafogli.

FONTE: Advise Only

Nella sezione dove si dovrebbe spiegare come difendersi dalla crisi non lo si fa e si tratta il tema in modo breve e poco approfondito. Con il massimo rispetto, non lo trovo un articolo utile