Si narra agli studenti di economia e finanza che vi è della magia nei mercati finanziari ove moltitudini di soggetti trasferiscono ingenti fondi a altri soggetti che non conoscono, pur ritenendo di vantare diritti immateriali alla restituzione dei fondi, caso mai accresciuti di un rendimento. Se alla magia sostituiamo la fiducia troviamo la condizione irrinunciabile per il corretto funzionamento dei mercati finanziari. Certo è che, come nel caso del nostro paese, nessuna lettera di intenti può riportare la magia che si è dissolta sui mercati.

Stupisce ancora oggi la recente proposta avanzata da Michele Fratianni (pubblicata su Firstonline il 25 ottobre scorso) a favore della trasformazione forzosa dei titoli di stato a breve termine in BTP decennali. Proposta che non soltanto ripesca vecchi arnesi (mai usati dal dopoguerra) dalla cassetta degli attrezzi posta da tempo in soffitta, ma richiama anche espressamente il consolidamento del debito pubblico italiano attuato nel 1926 da Mussolini, cui seguì sia l’impossibilità per molti anni di potere collocare nuovi titoli di stato presso i risparmiatori inviperiti, sia la profonda recessione dell’economia italiana dovuta anche al raggiungimento di “quota 90” (G. Carli, G. Carli , Cinquant’anni di vita italiana, Laterza, 1993, pp. 20-21). La magia si era dissolta per lungo tempo e con essa la crescita dell’economia.

Vale dunque la pena di ricordare ancora Guido Carli (grande amico di Bruno Visentini) e le sue animate discussioni (degli anni ottanta e primi novanta) con l’amico di allora quando, rammenta Carli, le parole di Visentini, “spogliate degli artifizi verbali, portavano sempre lì: alla ristrutturazione forzosa del debito pubblico” . Ma rammentava Carli all’amico anche che “operazioni di questo tipo sono possibili soltanto in un regime come quello che consentiva il massacro a bastonate in pieno centro di Roma, a via Crispi, di una persona del valore di Giovanni Amendola” (G. Carli , op. cit. p. 386).

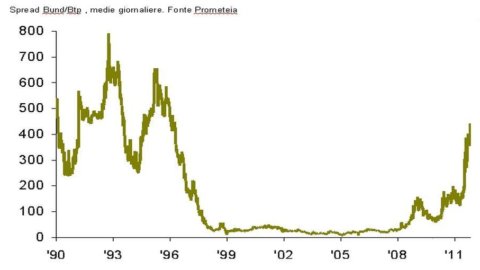

Scartata dunque l’ipotesi pi ritorno alla dittatura di tipo mussoliniano (anche perché a differenza di allora l’euro ha sostituito la lira e la Bce ha sostituito la Banca d’Italia nella funzione di prestatore di ultima istanza), ci si potrebbe domandare se date le condizioni di oggi (un rapporto debito/pil al 120%; un livello dei tassi di interesse che alimenta continuamente la spesa per interessi passivi; uno spread – vedi grafico allegato – tra Bund e Btp che riflette, come sempre è stato, il giudizio dei mercati finanziari rispetto alla capacità dei governi di onorare i debiti assunti), sia opportuno imboccare la strada della via amministrativa (di cui il consolidamento è la massima espressione) per la gestione dello stock del debito pubblico italiano in sostituzione della via di mercato, pur tenendo presente che oggi la vita media dei titoli del debito pubblico italiano (calcolata al 30 settembre 2011) è di 7,11 anni e che i BOT alla stessa data costituiscono l’8,93 % dello stock e i BTP il 64,73% dello stesso; seppure con una emissione di colossale ammontare nel 2012, come a tutti noto ma non al Governo italiano.

Forse si consiglia l’uscita dall’Euro (inevitabile conseguenza del consolidamento del debito pubblico) come pare voglia suggerire anche Paul Krugman (International Herald Tribune del 25 ottobre u.s.) assecondando l’auspicio della grande finanza USA di poter tornare ad arbitrare tra più valute tra loro concorrenti.

In ogni caso, come ci ricorda la BRI –Banca dei regolamenti internazionali “in linea di principio l’intervento dei governi dovrebbe essere rapido e deciso con il chiaro obiettivo di dissipare ogni incertezza” (BRI, Relazione 2008 . p. 161). Ma le successive esperienze di questi anni mostrano che né i più blasonati governi europei, né tantomeno il nostro governo siano stati rapidi e decisi nei loro interventi per dissipare ogni incertezza e riportare la magia sui mercati.

Ma la proposta di Fratianni consente di riflettere sul nostro passato: nel senso che ci pare di risentire l’eco del dibattito che, escludendo tuttavia ogni ipotesi di consolidamento del debito, precedette nel 1981 il divorzio tra tesoro e banca d’Italia (voluto da Andreatta e Ciampi) che esimendo la banca centrale dal garantire in asta il collocamento integrale dei titoli offerti dal Tesoro, sancì la separatezza delle responsabilità tra i poteri legislativo, esecutivo e monetario nella gestione del debito pubblico e impresse una svolta radicale alla politica monetaria per la stabilità finanziaria dell’Italia.

Percorrendo il viale delle rimembranze, si ritrova anche la proposta per una politica fiscale (non amministrativa) che incentivasse gli investitori a sottoscrivere sul mercato secondario i titoli di stato con le più lunghe scadenze mediante aliquote molto elevate sui titoli a breve e aliquote pari a zero per i titoli con scadenza decennale e oltre. Il Tesoro avrebbe perso gettito a fronte del vantaggio dell’ allungamento delle scadenze. E’ ovvio che tale incentivo, come si osservava allora, può avere effetto soltanto nel caso in cui la composizione dei portafogli delle famiglie e le decisioni degli investitori professionali fossero inclini a valutare il rendimento del titolo al netto dell’imposta; se invece il rendimento del titolo fosse valutato al lordo d’imposta l’incentivo non avrebbe funzionato e il Tesoro oltre a non incassare i tributi non avrebbe neppure goduto della riduzione della spesa per interessi passivi. Nell’incertezza anche questa strada venne abbandonata e pare oggi inopportuno tentare di riportarla in vita per l’opacità dei contratti e degli strumenti finanziari che i più blasonati studi professionali potrebbero suggerire.

Sempre sul viale delle rimembranze si incontra il 1992 nel corso del quale lo spread (vedi grafico allegato) si mosse tra un minimo di 464 punti base nel primo trimestre del 1992 e quasi 700 punti base nel quarto trimestre dello stesso anno (raggiungerà il minimo di 23 punti base nel primo trimestre del 1999). Dal canto suo il rapporto debito pil era del 105% in rapida salita verso il 120 % che raggiunse nel 1994, come oggi. Tutti ricordano che nel settembre del 1992 la lira uscì dagli accordi di cambio dello SME malgrado i provvedimenti adottati dal Governo Amato nel luglio del 1992, seguiti dalla maxi manovra dell’ottobre dello stesso anno. Tuttavia neppure allora si ipotizzò di tornare alla gestione amministrativa del debito pubblico; fu sufficiente il susseguirsi di governi credibili sia in sede domestica che internazionale per portare l’Italia nell’Euro, che a sua volta riportò l’economia italiana sul sentiero della stabilità finanziaria e con essa la magia sui mercati finanziari.

Da ultimo, una versione leggera del consolidamento potrebbe essere rintracciata ancora una volta nella vecchia cassetta degli attrezzi, ricorrendo alla politica dei vincoli di portafoglio per le più svariate categorie di investitori. Strada difficile se non impossibile da percorrere considerato che gli investitori stranieri detengono oltre il 50% del debito pubblico italiano. Come nel 1926 le conseguenze sarebbero nefaste per le successive emissioni di titoli del debito pubblico italiano.

Scorciatoie non esistono – come le soluzioni amministrative – ai problemi del debito pubblico. Parimenti non conviene ripercorrere il viale delle rimembranze alla riscoperta di vecchi arnesi. Non rimane dunque che tornare alla politica di oggi e alle sue responsabilità riprendendo a tal fine e parole di J. Schumpeter e cioè che il bilancio “altro non è che lo scheletro dello Stato spogliato di tutte le fallaci ideologie (…) e che la storia fiscale di un popolo è una parte essenziale della sua storia generale” (J. Schumpeter, Stato e inflazione, Boringhieri 1983, p. 193).

Riscoprire i contenuti della cassetta degli attrezzi in soffitta non è mai fatto di cui un paese può gloriarsi, ma anche in questo caso gli stessi attrezzi fallirebbero se il governo non si mostrasse rapido e deciso con il chiaro obiettivo di dissipare ogni incertezza. La soluzione dei problemi, qualunque siano gli strumenti e la cassetta rivisitata, torna dunque in mano alla politica.

Se osserviamo il grafico allegato, concludiamo che le politiche che condussero l’Italia nell’Euro costituirono un punto di svolta nella storia generale dell’Italia, cui purtroppo non si diede seguito. Pare banale ripeterlo, ma la magia che si è dissolta può ritornare soltanto con una politica che voglia e sappia imprimere con assoluta credibilità interna ed internazionale una nuova svolta alla storia generale dell’Italia. Sapranno i nostri eroi (si fa per dire) di oggi riportarci lo spread a non più di 23 punti base ?