“L’espressione shadow banking è stata introdotta nell’agosto del 2007, quando in un intervento presso il simposio annuale della Federal Reserve a Jackson Hole un esponente di mercato sottolineò che in quegli anni si era andata sviluppando una forma di intermediazione basata su una varietà di veicoli di investimento con elevata leva finanziaria, di conduits e di altre strutture al di fuori del sistema bancario”. In quell’occasione veniva anche spiegato che il sistema bancario ombra, a differenza delle banche tradizionali, si finanziava attraverso il mercato “esponendosi a una potenziale carenza di liquidità, con il rischio di dover vendere forzosamente e a prezzi ridotti le attività in portafoglio o chiedere supporto alle entità sponsor”.

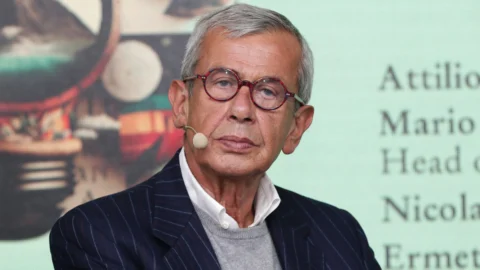

Sono parole di Carmelo Barbagallo, il capo del dipartimento Vigilanza bancaria e finanziaria della Banca d’Italia, che ieri ha parlato al World Finance Forum 2015 promosso dalla New International Finance Association all’Università Cattolica di Milano e di cui alleghiamo il link dell’intero intervento.

Quali siano i rischi dello shidaw banking per i mercati finanziari e per il sistema bancario si sa, ma Barbagallo li ha passati in rassegna analiticamente e si è soffermato in particolare sulle iniziative regolamentari internazionali e su quelle della Banca d’Italia.

“E’ fondamentale – ha spiegato Barbagallo – evitare di generare anche in Italia rischi shadow di natura sistemica” e ciò ha ispirato i recenti interventi della Banca d’Italia. In particolare Via Nazionale ha previsto “regole prudenziali per evitare che vi sia un trasferimento del rischio di credito entro conglomerati finanziari dal comparto bancario a quello assicurativo al solo scopo di ridurre i requisiti patrimoniali”, ha insistito a livello comunitario affinché gli European Long-Term Investment Funds (Eltif) “siano esclusivamente fondi chiusi, per evitare rischi di liquidità e trasformazione delle scadenze”, e ha posto infine “stringenti limiti alla leva”.