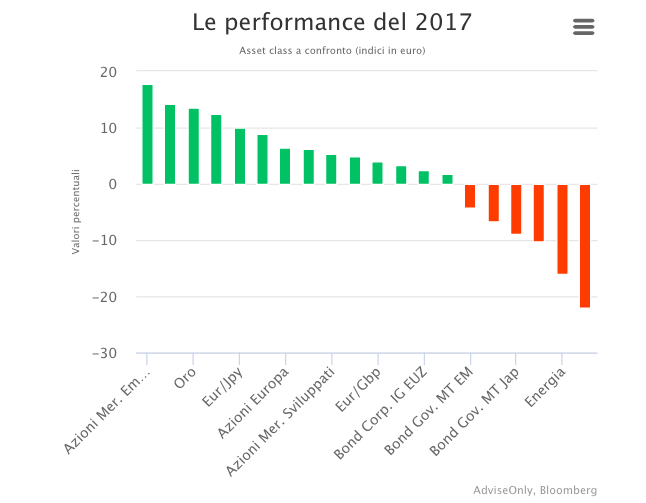

Vertiginosi record di fine anno a parte, per quale asset class il 2017 è stato un anno “sì” e per quale altra, invece, è stato un periodo decisamente “no”?

Mentre raccogliamo le energie per affrontare un 2018 che si preannuncia carico di possibilità ma soprattutto di sfide – occhi puntati sulla ripresa economica ma anche sull’inflazione, sui record di alcuni listini ma anche sull’atteso risveglio della volatilità dal suo lungo letargo, sull’euro sprint ma anche sul quantitative tightening più o meno vigoroso annunciato dalle banche centrali – facciamo il punto sulle performance di azioni, obbligazioni, valute e materie prime nell’anno che si è appena concluso.

Euro super, nell’azionario Emergenti protagonisti

Sul fronte valutario, l’euro – per la scarsa gioia dei Paesi esportatori dell’area – ha registrato un apprezzamento rispetto a tutte le valute. Un esempio? Il cambio con il dollaro USA presenta una variazione positiva del 14,2%. Ciò malgrado la Federal Reserve abbia varato tre aumenti dei tassi di interesse, più di ogni altra banca centrale fra le 10 maggiori economie mondiali: interventi di orientamento restrittivo, quindi, che in genere hanno sulla valuta un effetto rialzista.

Lato azioni, si sono distinti i Mercati Emergenti (+17,9%, e solo l’India ha registrato un +19,5%), seguiti dalle azioni Asia-Pacifico. Bisogna scendere al quinto posto per trovare un’area non emergente, considerando che al quarto (non riportato nel grafico per esigenze di sintesi) c’è l’azionario Cina (+13,9%): è l’Eurozona, che ha totalizzato un +12,4%. E a dispetto dei recenti record, l’azionario USA non compare tra i primi.

Nel complesso, gli Emergenti hanno continuato a trarre beneficio da ritmi di crescita decisamente più alti – per quanto più contenuti rispetto a ciò a cui eravamo abituati in passato – rispetto a quelli delle economie sviluppate. Da segnalare Brasile e Russia: entrambe le economie sembrano essersi lasciate alle spalle la recessione che durava nel primo caso dal 2015 e nel secondo dal 2014. Nota a margine: entrambi i Paesi si stanno preparando agli appuntamenti elettorali, in programma a ottobre in Brasile e il prossimo marzo in Russia.

Momento “no” per i bond

Fiacco o in calo l’obbligazionario, in un anno in cui non si sono verificati scossoni e l’inflazione si è mantenuta su livelli modesti. Secondo molti osservatori, questa asset class non sarà la favorita nemmeno nel 2018, anno in cui si attendono una ripresa dei prezzi e un concomitante avvio o prosieguo delle misure di ritiro degli stimoli monetari da parte delle banche centrali, con graduale innalzamento dei tassi di interesse.

Ultimo capitolo, le materie prime. Sugli scudi alluminio, oro e metalli industriali, così così il Brent (che vediamo nel grafico) e altri metalli preziosi, decisamente no le commodities agricole. L’OPEC ha puntato al recupero delle quotazioni del barile di greggio nel corso dell’anno riducendo la produzione e impegnandosi ad andare avanti in questo solco anche nel 2018. Fari accesi su eventuali ulteriori tagli all’output in occasione della riunione del prossimo giugno.

FONTE: Advise Only