FIRST online ha deciso di dedicare una serie di articoli ai paesi emergenti, che molti ritengono in crisi, o in fase di riflessione, anche se le situazioni sono molto diverse da nazione a nazione. Abbiamo incominciato nei giorni scorsi con il Messico e la Turchia, e continueremo con due uscite alla settimana per tutto questo mese di febbraio. Questo intervento è dedicato al caso più delicato fra tutti: l’Argentina, partendo da un breve esame della sua storia economica del passato, che si teme possa ripetersi nel futuro prossimo.

Il default del 2001 dell’Argentina seguì un periodo veramente drammatico durato per tutto l’anno, in cui ogni giorno c’era una novità negativa, fino alla frettolosa fuga del Presidente de la Rua, e alla dichiarazione di fine dicembre in cui il governo ad interim prendeva atto dell’impossibilità di rimborsare ben 132 miliardi di dollari, cioè la maggior parte del debito pubblico, per lo più detenuto all’estero.

Dopo diversi anni di chiusura totale del paese a investimenti esteri e a gran parte dei progetti di importazione, qualche timida schiarita è cominciata solo nel 2006-2007. Ma sul commercio mondiale incombeva una crisi anche più vasta, di cui ancora sentiamo le conseguenze dopo 6 anni. Il commercio col grande paese sudamericano è ripreso con cautela. Ma la storia delle difficoltà dell’Argentina, come sappiamo, è destinata a non finire tanto presto. L’escalation di queste difficoltà, che si è avuta l’anno appena trascorso, non è stata violenta e drammatica come quella di 13 anni fa, ma certamente il governo della Presidente Cristina Fernández de Kirchner naviga in acque molto agitate.

Perdita di riserve, difficoltà nel rimborso del debito estero, carenza di investimenti strutturali, restrizioni valutarie per frenare la fuga di capitali dal paese, rallentamento della crescita economica, perdita di competitività delle esportazioni, crescente inflazione, tesaurizzazione dei dollari e sfiducia nel peso hanno portato alla forte svalutazione a cavallo di fine anno, pari a più del 30% rispetto a un anno prima. La perdita di valore della moneta argentina è l’incubo costante della popolazione di tutti i ceti, tanti che fino dagli anni ’80 gli abitanti di Buenos Aires si sono abituati a fare la spesa al mattino, nel timore che già nel pomeriggio aumentino i prezzi.

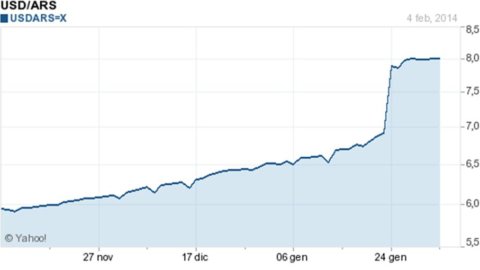

Il 27 gennaio l’Argentina ha modificato la restrizione che dalla fine del 2011 impediva l’acquisto di dollari da parte delle persone fisiche e che aveva creato un mercato parallelo dove dollaro e pesos vengono scambiati a un valore molto superiore (12/13 pesos per dollaro contro gli 8 del cambio ufficiale). In queste prime due settimane questo intervento sembra aver placato la discesa del peso (V. grafico iniziale), ma non ha riportato il peso sotto gli 8 dollari. Nel frattempo (come scrive SACE nel suo ultimo country risk update), il paese ha riavviato il dialogo con il Club di Parigi – il gruppo informale dei paesi creditori – per rinegoziare il pagamento dei USD 6,7 miliardi di debito bilaterale argentino (al netto degli interessi). Secondo quanto dichiarato dal ministro dell’economia argentino Kicillof, il dialogo è a uno stadio preliminare. Quasi contemporaneamente il governo ha introdotto nuove restrizioni sugli acquisti on-line. Nelle intenzioni dell’esecutivo la misura dovrebbe tutelare la produzione nazionale, ma potrebbe in realtà sottintendere un nuovo tentativo di controllo sulla fuoriuscita di capitali, volto ad evitare una possibile crisi di bilancia dei pagamenti. Le riserve internazionali sono diminuite del 36% nel corso del 2013, attestandosi attualmente a USD 29,5 miliardi.

Come andrà a finire? La situazione è grave, molto grave, ma non disperata come nel 2001. Non siamo così vicini al default come allora, ma sappiamo che basta un qualsiasi cigno nero in giro per il mondo per fare precipitare una situazione già deteriorata. Noi sappiamo anche che, come diceva Luigi Einaudi, il risparmiatore è un animale con memoria di elefante e gambe di lepre; gli investitori internazionali hanno queste caratteristiche particolarmente accentuate, si sono scottati già una volta con l’acqua calda-Argentina e oggi hanno paura anche dell’acqua fredda-Argentina.

Che fare quindi per l’export e gli IDE italiani in Argentina?

Anzitutto, bisogna trarre frutto dall’esperienza di 13 anni fa. Nel febbraio 2001, pochi credevano nell’avvicinarsi del default argentino: si potevano ancora fare operazioni eliminando gran parte del rischio paese o di banche e corporate argentini. Bastò tuttavia che si avviasse una spirale perversa di fattori negativi e il default si materializzò nel giro di pochi mesi. E questo ci deve ispirare una grande cautela: oggi siamo ancora in grado di prendere precauzioni per difendere il nostro export e tutelare i nostri investimenti, fra qualche mese chissà.

In secondo luogo bisogna considerare qual è l’atteggiamento di SACE verso il paese, considerato da OCSE nella settima categoria di rischio, la più elevata. SACE non concede coperture per il rischio sovrano, e valuta caso per caso quelle relative al rischio bancario e quello corporate.

In conclusione, per le esportazioni con regolamento nel breve termine, è indispensabile chiedere crediti documentari emessi da primaria banca argentina e confermati da una banca italiana, limitandosi comunque nelle quantità esportate e verificando le residue linee di credito disponibili per le banche del paese. Meglio operare con contropartite conosciute e rimandare a momenti migliori l’acquisizione di nuovi clienti.

Per le esportazioni con regolamento nel medio termine, è bene chiedere sempre il rilascio di promissory notes avallate da primarie banche del paese, da smobilizzare con operazioni di forfaiting o sconti pro soluto con voltura di polizza SACE. L’impegno allo sconto o l’emissione della polizza vanno chiesti prima della conclusione del contratto, la cui entrata in vigore va subordinata a questi eventi con apposite clausole contrattuali. In entrambi i casi è ben difficile poter concedere dilazioni superiori a 1 anno, massimo 2, anche per le banche migliori, e i costi da sopportare per lo sconto dei titoli di credito sono notevoli.

Gli investimenti si scontrano con l’impossibilità di copertura del rischio sovrano: meglio quindi congelare progetti importanti per volumi e importi, se non vi siano adeguate garanzie.

Il panorama dunque non è allegro, ma, come abbiamo detto, si impone la massima cautela.