In questo momento risulta particolarmente difficile orientarsi sui mercati: certo, c’è da dire che è stato eliminato un po’ di rischio sistemico dal mercato grazie a importanti interventi delle banche centrali, ma è altrettanto vero che il nocciolo del problema che affligge i mercati e l’economia, cioè la crisi del debito sovrano, è ancora lì. E si affaccia anche lo spettro del “Fiscal Cliff” con il suo potenziale impatto recessivo sull’economia USA.

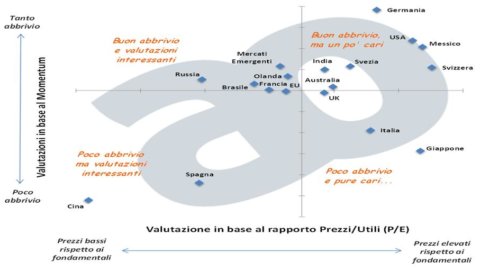

Concentriamoci sugli investimenti azionari in varie aree del globo. Consideriamo alcuni Paesi e aree geografiche (non singoli titoli) e analizziamole in funzione di due grandezze: le valutazioni, cioè il valore di mercato rispetto ai fondamentali, rappresentato sinteticamente dal rapporto prezzo/utili aggregati (anche noto come “Price/Earnings” o P/E) e il “momentum”, cioè l’abbrivio del mercato, la forza inerziale del mercato rappresentato dalle performance passate a 12 mesi.

Nella matrice sono state prese le due misure più utilizzate e popolari, cioè i P/E, calcolati alla Graham & Dodd (cercando cioè di “ripulire” un po’ il dato dal ciclo economico) e il Momentum a 12 mesi. Senza grosse pretese di generalizzazione, naturalmente. Analisi di questo genere non danno certezze, al massimo probabilità… Per capire meglio il grafico e fornire qualche elemento in più sui calcoli (non vi tedio con i dettagli della metodologia utilizzata, peraltro semplicissima, che si trovano su un documento postato all’interno della Community Advise Only), consideriamo un caso per tutti: l’Italia. Il nostro Paese si trova nel quadrante più “iellato”: valutazione relativamente alte e Momentum basso.

Momentum basso perché? Perché è inferiore alla media degli altri Paesi o regioni. Valutazioni alte perché? Perché sono: più elevate di quelle degli altri Paesi; sono alte anche rispetto alla storia delle azioni italiane. Infatti, l’Italia ha P/E storicamente più bassi della media degli altri Paesi: ma credo sia chiaro a tutti come questo non sia stato di grande aiuto in passato (avremmo dovuto avere performance sistematicamente migliori degli USA, ma pare proprio che non sia andata così). Dunque meglio correggere per questa distorsione, presente anche in altri Paesi (es. Cina e Giappone).

A proposito di distorsioni, viene gratis parlare dell’home bias, cioè della tendenza distorsiva che porta a privilegiare sempre gli strumenti finanziari del proprio Paese. Questa tendenza è dimostrata anche dagli utenti di Advise Only, come mostra per esempio il portafoglio AO People (molto meno il portafoglio AO Women – le donne sono creature pratiche e razionali). Con i dovuti caveat conseguenza della limitatezza dell’analisi (si possono considerare molti altri indicatori), il grafico suggerisce che assegnare un peso rilevante alle azioni italiane, in questo momento, sia un’idea abbastanza discutibile.

Una lunga serie di articoli e la prassi professionale hanno negli anni rilevato che, in media (ovviamente non sempre), le attività con buoni fondamentali rispetto al prezzo, in gergo le attività “Value”, hanno nel medio-lungo periodo performance migliori delle altre. Analogamente per le attività con elevate performance nel recente passato, cioè con “Momentum” positivo. La letteratura in materia è sterminata, chi fosse curioso potrebbe leggere per esempio questo articolo.

Infine vorrei soffermarmi su un punto. Non stupisce più di tanto il fatto che attività finanziarie con rapporto prezzo/utili basso, cioè sottovalutate dal mercato, negli anni successivi abbiano buone probabilità di ottenere rendimenti soddisfacenti. È un qualcosa di intuitivo, che corrisponde al buon senso economico. Stiamo parlando delle fondamenta del “Value investing” proposto dal leggendario Benjamin Graham (ho utilizzato proprio la sua metodologia per calcolare i P/E), che già negli anni ‘30 aveva capito la maggior parte delle cose davvero importanti per investire bene: in primo luogo cercare strumenti finanziari e mercati a buon prezzo, senza grossi salti di fantasia, aspettando poi pazientemente che il mercato faccia il suo corso.

È invece normale, e a mio personalissimo parere anche giusto, che il Momentum generi qualche perplessità in più: che senso ha privilegiare attività che sono andate bene nel passato?!? Anche qui sono stati scritti fiumi di parole. La motivazione principale è che gli investitori hanno comportamenti “pecorecci”: tendono ad imitare quello che fanno gli altri. Inoltre, molti utilizzano i medesimi strumenti decisionali (ad esempio l’analisi tecnica) e hanno grosso modo le stesse informazioni: ad esempio leggono le medesime ricerche, il che comporta un’omogeneizzazione delle opinioni. L’evidenza empirica a favore delle strategie Momentum è però piuttosto schiacciante. Confesso che pur avendole utilizzate (in misura limitata lo faccio ancora) non le amo. È come cavalcare una grossa onda: finché ci sei sopra tutto bene, viaggi veloce, ma prima o poi l’onda frange (cioè i mercati “girano”). In quel momento tu NON devi trovarti sull’onda, devi essere già scivolato via come un surfista di classe… dunque chiunque intenda applicare strategie Momentum è bene si attrezzi con sistemi di gestione del rischio a prova di bomba.