Le attività e le passività finanziarie delle famiglie nell’area euro si sono cristallizzate intorno ai valori di quattro anni fa. I robusti tassi di crescita registrati dai due lati del bilancio dei nuclei familiari alla metà dello scorso decennio hanno via via perso di intensità e nel 2011 la crescita è stata dell’1,5% per le attività e del 2,1% per le passività. In valori assoluti la ricchezza finanziaria delle famiglie dell’eurozona ha oscillato negli ultimi quattro anni tra i 17 e i 18mila miliardi di euro, mentre le passività si sono fermate intorno ai 6mila miliardi.

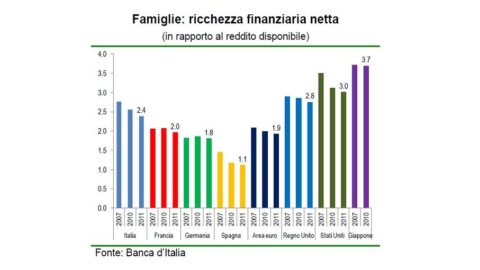

Lo scorso anno nell’area euro la ricchezza finanziaria netta dei nuclei familiari è risultata pari a 1,9 volte il reddito disponibile, un rapporto in costante diminuzione dal 2007. Il dato della Uem replica l’esperienza delle principali economie dell’area considerato che le famiglie di Italia, Francia, Germania e Spagna hanno tutte registrato un calo dei propri assets rispetto al reddito disponibile anche se con intensità diversa. Ciononostante il nostro paese continua a disporre di una elevata ricchezza finanziaria pari a circa 2,4 volte il reddito disponibile, il livello maggiore tra i principali partner Uem.

La ricchezza delle famiglie italiane nel 2011 risulta diminuita del 3,1% su base tendenziale, il quinto calo negli ultimi quattro anni. A fine 2011 il livello delle attività finanziarie delle famiglie italiane era pari a €3.549 miliardi, €298 miliardi in menorispetto al picco massimo del I trimestre 2007 (-7,8%) e all’incirca pari ai valori di metà 2005 (€3.527). Gli acquisti di attività finanziarie nel 2011 (€41 mld.) sono stati direttiprincipalmente verso i titoli pubblici a medio e lungo termine (+€47 mld.) e le obbligazioni bancarie (+€13 mld.) per i primi ciò è dovuto all’elevato rendimento assicurato soprattutto dalla seconda metà dell’anno, mentre i secondi sono stati spintidalle politiche di offerta delle banche. Nelle forme più liquide di investimento (depositibancari e postali) sono affluiti €6,5 miliardi sintesi di una diminuzione dei depositi avista, di quelli rimborsabili con preavviso e dei pronti contro termine, solo parzialmente compensata dall’aumento dei depositi a durata prestabilita.

Nello stesso periodo è proseguito l’acquisto di polizze e altri prodotti assicurativi (+€4,7 mld.), anche se in misura sensibilmente più contenuta rispetto al 2010 quando gli investimenti avevano sfiorato i €28 mld. I nuovi acquisti di titoli azionari si sono ridotti di oltre ¼ passando da 53 a 11 miliardi di euro. Nel complesso la composizione del portafoglio finanziario delle famiglie italiane è variata a favore degli strumenti più liquidi e a rendimento garantito: i depositi hanno raggiunto il 31,5%, i titoli obbligazionari sono saliti al 20,4% rafforzando unatendenza nazionale che vede il peso di questo prodotto decisamente superiore a quellodei principali partner europei e non. Più moderato è risultato l’incremento della quota di prodotti previdenziali e assicurativi (dal 18,4 al 19,1). Il calo delle quotazioni azionarie ei diminuiti flussi diretti verso questa tipologia di investimento ne hanno determinato lariduzione del peso sceso al 25,6% (dal 29% del 2010).

La riduzione del risparmio finanziario va inquadrata nella più ampia diminuzione del tasso di risparmio delle famiglie sceso alla fine dello scorso anno al 12%, il livello più basso in assoluto rilevato nel nostro paese ed ora anche tra i livelli più contenuti tra i partner dell’eurozona. Con riferimento alle sole famiglie consumatrici il tasso dirisparmio è all’8,6%, in calo per l’ottavo anno consecutivo; dal 2006 le somme messe da parte dalle famiglie consumatrici sono in contrazione (-7% a/a nel 2011) e lo scorsoanno per la prima volta nell’ultimo decennio l’ammontare è sceso al di sotto dei 100 miliardi di euro.

D’altra parte sulla capacità di risparmio delle famiglie italiane continua a pesare la difficile congiuntura che ha determinato negli ultimi quattro anni una diminuzione complessiva del reddito reale del 5%, mentre a livello pro-capite la contrazione è arrivata al 7%. Molti indicatori congiunturali denotano le difficoltà delle famiglie nell’intraprendere nuove spese: l’ultima indagine sul clima di fiducia dei consumatori evidenzia una prevalenza di valori fortemente negativi sulle intenzioni di acquisto di beni durevoli e di spese ingenti, mentre le nuove operazioni di prestito alle famiglie rispecchiano l’attesa riduzione della domanda di finanziamenti da parte delle stesse: le somme erogate risultano infatti significativamente distanti dai valori degli anni passati per tutte letipologie di finanziamento.

Allegati: Focus n. 25 – 22 giugno 2012.pdf