Gli strumenti digitali fanno sempre più parte delle nostre vite: comunichiamo via email e tramite app di messaggistica; prenotiamo i nostri viaggi con qualche semplice click su internet; confrontiamo i prezzi di prodotti e servizi su siti specializzati; custodiamo le nostre fotografie, nella forma di sequenze di byte, sui nostri smartphone; leggiamo libri in formato digitale; e così via.

Euro digitale: perché?

È del tutto naturale che questa tendenza alla digitalizzazione si manifesti anche nel mondo dei pagamenti: quando acquistiamo un prodotto su un sito internet e ce lo facciamo recapitare a casa, o quando in un negozio appoggiamo il nostro smartphone su un lettore elettronico, stiamo pagando con uno strumento digitale. E lo facciamo ormai da anni: quei gesti sono entrati a far parte delle nostre abitudini.

A cosa serve una valuta digitale emessa dalla Banca centrale

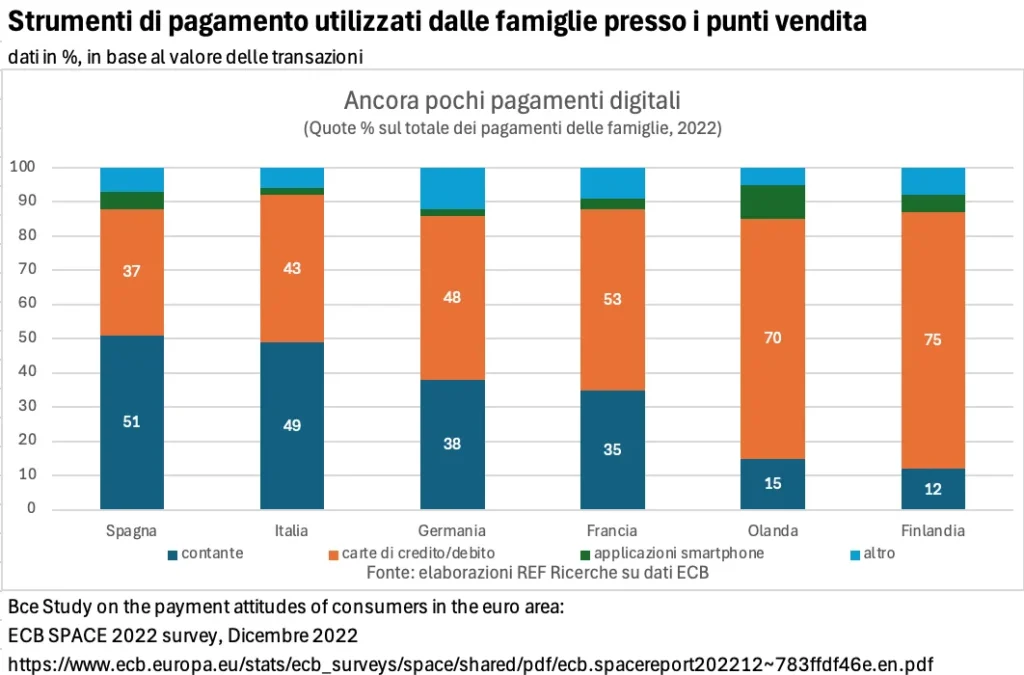

Il ricorso a mezzi di pagamento digitali è stato fortemente accelerato dalla difficile fase dei lockdown imposti dalla pandemia da Covid-19, quando la chiusura di molti punti di vendita fisici ha dato impulso al commercio online; allo stesso tempo, nelle attività commerciali rimaste aperte è notevolmente cresciuto l’impiego di carte di pagamento elettroniche, spesso utilizzate in modalità contactless. Tali tendenze, già avviatesi prima del 2020, sono proseguite negli anni più recenti: tra il 2019 e il 2023, la quota delle spese effettuate in Italia con gli strumenti di pagamento digitali più frequentemente utilizzati al punto vendita (carte di debito, credito, prepagate) è salita dal 24 al 35 per cento; l’aumento è stato particolarmente intenso tra il 2019 e il 2021, quando, oltre a diversi provvedimenti restrittivi imposti per arginare la pandemia da Covid-19, sono state varate norme volte a incentivare l’uso di strumenti di pagamento digitali. La comodità dei pagamenti effettuati con strumenti digitali sta evidentemente esercitando una attrazione sempre più forte nei confronti dei consumatori italiani. Tendenze simili, se non più accentuate, si osservano anche in altri paesi europei.

La diffusione di tecnologie digitali ha tra l’altro favorito lo sviluppo di nuovi prodotti finanziari, noti con il nome di cripto-attività. Si tratta in molti casi di strumenti estremamente rischiosi, il cui valore può subire oscillazioni estreme, come illustrato da Riccardo De Bonis nel contributo pubblicato in questa Guida il 27 luglio scorso.

Euro digitale: cosa?

In tale quadro, molte banche centrali hanno iniziato a prendere in considerazione l’idea di emettere, accanto al contante (banconote e monete metalliche), una moneta digitale (CBDC, acronimo di Central Bank Digital Currency) al dettaglio, che consentirebbe di venire incontro alle mutate preferenze degli utenti e fornirebbe al tempo stesso un mezzo di pagamento sia al passo coi tempi sia assolutamente sicuro.

Tra le motivazioni alla base di questa tendenza c’è anche la consapevolezza che, ove la domanda di strumenti di pagamento digitali non venisse soddisfatta dalle autorità locali, essa potrebbe finire col rivolgersi verso valute digitali emesse da altri soggetti, ad esempio i grandi operatori tecnologici (le c.d. BigTech) o altre banche centrali, che naturalmente avrebbero cura di salvaguardare solo i propri interessi e il funzionamento del proprio sistema. Emettere una valuta digitale permetterebbe pertanto a una banca centrale di proteggere gli interessi pubblici connessi con il valore della moneta, salvaguardando in questo modo la sovranità monetaria nonché l’integrità e l’affidabilità del sistema dei pagamenti e quindi, in ultima analisi, anche la stabilità finanziaria.

In tale contesto si inserisce anche l’eventuale emissione di un euro digitale da parte dell’Eurosistema (al momento, la decisione di procedere in questa direzione non è stata ancora formalmente presa; per non appesantire inutilmente il testo, si eviterà d’ora in avanti di ricordare a ogni piè sospinto che l’emissione dell’euro digitale è allo stato possibile ma non certa).

L’euro digitale, se emesso, sarà l’equivalente digitale del contante

Anche l’euro digitale sarebbe una versione digitale del contante, al quale si affiancherebbe senza sostituirlo e con il quale condividerebbe la caratteristica principale: quella di essere una passività dell’istituto di emissione (di essere quindi, in ultima analisi, “garantito” da quest’ultimo), in questo caso dell’Eurosistema. Non si tratterebbe quindi della duplicazione di strumenti di pagamento elettronici o digitali già disponibili o che lo saranno in futuro: nessuno di quegli strumenti potrà mai possedere infatti i medesimi requisiti di affidabilità e sicurezza di cui godrebbe l’euro digitale.

Con l’arrivo dell’euro in formato digitale, la moneta cambierebbe ancora una volta pelle. Non si tratterebbe di una novità: da sempre, una delle caratteristiche costanti della moneta è, paradossalmente, proprio il cambiamento. È possibile che l’introduzione dell’euro digitale sia inizialmente accolta con perplessità. Ma nemmeno questa sarebbe una novità: quando, dopo secoli di esclusivo utilizzo di monete metalliche, nell’Italia della metà del Settecento iniziarono a circolare le prime banconote stampate da istituti di emissione, tale strumento di pagamento, che a noi oggi appare del tutto scontato, incontrò inizialmente un certo scetticismo. Tant’è che, diversi decenni dopo la prima comparsa della moneta cartacea, Giacomo Leopardi ancora deprecava il fatto che ai suoi tempi «fosse […] in uso il vendere e comperare […] non a oro e argento» ma che, al contrario, «i popoli civili […] si contentassero di polizzine per moneta» («Dialogo di un Folletto e di uno Gnomo», in «Operette morali», scritto esattamente due secoli fa, tra il 2 e il 6 marzo 1824). La Banca d’Italia, di concerto con la Banca centrale europea e le altre banche centrali dell’Eurosistema, metterà in campo un ventaglio di attività di comunicazione per garantire che i potenziali utenti possano sempre contare su informazioni corrette relativamente all’importanza e al funzionamento dell’euro digitale nonché ai vantaggi che esso potrebbe portare nella loro vita quotidiana.

Che caratteristiche avrà e come funzionerà l’euro digitale?

Euro digitale: come?

Qualora emesso l’euro digitale sarà utilizzabile per diversi casi d’uso e su diversi supporti tecnologici. Verranno prese tutte le misure necessarie ad assicurare la sicurezza, anche rispetto a rischi di natura cyber, e a contenere i rischi di effetti collaterali.

Premesso che alcune caratteristiche, anche non di poco conto, devono ancora essere messe pienamente a fuoco, è certo che, così come il suo alter ego cartaceo, l’euro digitale consentirà di effettuare, in ogni momento e in qualsiasi luogo dell’area dell’euro, transazioni e pagamenti verso tutte le principali categorie di soggetti economici: consumatori, imprese, amministrazioni pubbliche. I privati potranno effettuare acquisti presso punti vendita fisici o virtuali ed effettuare pagamenti a favore di altri privati; sia le aziende sia i cittadini potranno ricevere pagamenti dalle ed effettuare pagamenti alle pubbliche amministrazioni. Sarà invece esclusa, almeno in una prima fase, la possibilità per le aziende di effettuare pagamenti a favore di privati o di altre imprese, così come non saranno possibili pagamenti completamente automatici, avviati per esempio tra macchine senza l’intervento umano e al ricorrere di certe condizioni.

Modalità di pagamento e impatto ambientale

I pagamenti potranno essere effettuati sia in modalità online – quando è disponibile una connessione di rete ed è quindi possibile per gli intermediari validare la transazione – sia in modalità offline – quando, al contrario, non vi è collegamento o la modalità offline è preferita dalle parti. In questo caso le transazioni verrebbero registrate solo sui dispositivi delle controparti coinvolte; i dati personali delle operazioni di pagamento offline sarebbero pertanto noti solo all’ordinante e al beneficiario, offrendo agli utenti un livello di privacy simile a quello del contante. Sarà garantita in entrambi i casi la massima sicurezza della transazione, anche rispetto a rischi di natura cyber.

Tra gli obiettivi non secondari del progetto dell’euro digitale rientrerà anche quello di contenerne l’impatto ambientale rispetto agli strumenti di pagamento esistenti. A titolo di esempio, secondo uno studio della Bce l’inquinamento prodotto dai pagamenti effettuati in un anno da una persona utilizzando banconote in euro equivale a quello che viene generato percorrendo otto chilometri in automobile di media cilindrata. L’adozione di adeguati accorgimenti progettuali nella messa a punto dell’euro digitale consentirà di contenere in misura significativa il consumo di energia.

Promuovere l’inclusione finanziaria e garantire la privacy

Particolare attenzione sarà inoltre rivolta a promuovere l’inclusione finanziaria digitale, avendo cura che – in coerenza con la sua natura pubblica – l’euro digitale sia disponibile per ogni cittadino anche se non “bancarizzato”, cioè non attivo nei circuiti bancari e finanziari, oppure privo di capacità tecnologiche o affetto da disabilità. Altre caratteristiche dell’euro digitale verranno disegnate anche tenendo conto delle indicazioni emerse dal dialogo che l’Eurosistema ha avviato da tempo con una pluralità di soggetti, in rappresentanza di diverse categorie di agenti economici, al fine di rilevare le preferenze di questi ultimi. Tra i temi emersi nel corso di tale dialogo si segnala la richiesta di garantire un elevato livello di privacy, evitando al contempo l’utilizzo dell’euro digitale per attività illecite. L’euro digitale sarà dunque progettato in modo tale da garantire un livello di privacy superiore a quello offerto solitamente dagli altri metodi di pagamento digitali.

Se e quando l’euro digitale verrà emesso, i cittadini dell’area dell’euro potranno possedere portafogli digitali, offerti gratuitamente per le funzionalità di base e accessibili tramite carta di pagamento o app su smartphone, nei quali detenere i propri euro digitali.

Sicurezza e gestione dei rischi

Verranno tuttavia adottati opportuni presidi per evitare che, con l’introduzione dell’euro digitale, si verifichino fenomeni di riduzione eccessiva dei depositi bancari, a causa della quale le banche potrebbero dover far ricorso a fonti di finanziamento più costose, ovvero ridimensionare i prestiti concessi alle imprese produttive, con contraccolpi negativi sul finanziamento dell’economia e sulla stabilità finanziaria. A tal fine, potrebbero per esempio essere imposti vincoli sul quantitativo di valuta digitale detenibile dal singolo utente.

Per assicurare che il rispetto di tali vincoli non comprometta l’esperienza di pagamento in euro digitale, l’utente potrà attivare, per le transazioni online, specifiche funzionalità (c.d. waterfall/reverse waterfall). In presenza di tali funzionalità, qualora la ricezione di un pagamento in euro digitale comportasse il superamento del limite massimo detenibile, l’importo eccedente verrebbe automaticamente trasferito sul conto bancario eventualmente collegato a tale scopo; analogamente, se un utente volesse effettuare un pagamento di importo superiore rispetto alle proprie disponibilità in euro digitale, l’importo mancante verrebbe prelevato automaticamente dall’eventuale conto bancario collegato. Sarà inoltre possibile impostare su base volontaria una funzione di automated funding/defunding, per trasferire automaticamente fondi dal conto in euro digitale al conto bancario o viceversa, al verificarsi di specifiche condizioni definite dall’utente, come ad esempio il superamento dell’ammontare di euro digitale desiderato dall’utente stesso.

Euro digitale: quando?

L’Eurosistema ha avviato lo studio della possibile valuta digitale europea già quattro anni fa e si sta preparando a essere pronto alla sua emissione, quando le condizioni necessarie saranno soddisfatte e la decisione verrà eventualmente presa.

Il progetto dell’euro digitale non coinvolge soltanto l’Eurosistema. Il legislatore europeo sta predisponendo in parallelo i provvedimenti legislativi che servono per dotare l’euro digitale del necessario supporto normativo. La decisione sull’emissione dell’euro digitale, che spetterà unicamente al Consiglio direttivo della Bce, potrà essere presa solo dopo che l’iter legislativo sarà giunto al termine. Nel frattempo, l’Eurosistema sta lavorando intensamente per garantire che tutto sia pronto per quel momento, se e quando l’emissione avverrà.