Un euro digitale vale più di un euro in contanti. Perché l’euro digitale contiene anche un patrimonio di dati che può essere trasformato in valore: le informazioni su chi l’ha speso, le sue abitudini e i suoi gusti, ma anche la sua affidabilità creditizia e la sua storia transazionale, sia che si tratti di una persona fisica che di un’azienda. Trasformare quel valore potenziale in servizi e prodotti è l’intuizione alla base della fintech. Per chiarezza, non stiamo parlando di criptomonete, ma di monete digitali, usate in tutti i pagamenti elettronici, comprese le operazioni bancarie.

La finanza si era già progressivamente digitalizzata con l’introduzione dell’online banking, che però si limita semplicemente a riprodurre online gli stessi servizi forniti in filiale.

Il concetto di finanza digitale evoluta va oltre questa semplice trasposizione dei servizi, implicando l’utilizzo delle tecnologie e dei dati per fornire servizi sempre più focalizzati, rapidi e tagliati su misura sulle esigenze del cliente.

A dare impulso decisivo alla fintech è la Psd2, la normativa europea per i servizi di pagamento, che ha introdotto l’obbligo per banche e istituzioni finanziarie di condividere con terze parti tutte le informazioni disponibili legate alle transazioni. Nasce così il concetto di open banking, di servizi finanziari che possono essere forniti anche da soggetti non bancari.

Il nuovo contesto garantito dalla Psd2 ha incentivato l’integrazione di questi servizi all’interno dell’offerta delle banche tradizionali e l’individuazione di servizi a valore aggiunto che creano nuovi approcci e nuovi modelli di business, a partire dal mondo dei pagamenti, già in forte evoluzione.

Euforia post-Covid e assestamento degli investimenti

Sotto questo profilo, sia per le aziende che per i consumatori il periodo del lockdown anti-Covid è stato un vero e proprio spartiacque che ha portato al complessivo cambio di comportamenti, dando ormai per scontata la possibilità di fruire di servizi non solo completamente digitalizzati, ma soprattutto semplici, veloci, direttamente dallo smartphone, frictionless. La nuova frontiera è quella dei pagamenti “invisibili”, che permetteranno per esempio di uscire dal supermercato senza passare dalla cassa.

A fine 2023 l’Osservatorio Fintech e Insurtech del Politecnico di Milano ha mappato ben 622 startup nel settore, che hanno raccolto fondi pari a 201 milioni di euro, con una flessione vicina all’80% rispetto all’anno precedente.

La contrazione in Italia si inserisce in un trend globale di ridimensionamento degli investimenti nel fintech, che avevano scontato un eccesso di entusiasmo con valutazioni fuori da ogni logica finanziaria. I dati parlano di un totale di investimenti fintech, crollati di quasi il 70% rispetto al picco post-Covid del 2021, a 156 miliardi di dollari nel 2023. D’altra parte, l’innovazione da sempre comporta il rischio di bolle finanziarie basate su aspettative eccessive.

A dir la verità il settore fintech italiano registra una sostanziale stabilità del numero di startup, segnale, secondo l’Osservatorio, “di maggiore maturità del mercato: sempre più startup intravedono opportunità di crescita e di sinergie all’interno di altri gruppi, finanziari e industriali”. Insomma, il fintech sta sempre più configurandosi come una filosofia di fornitura e di fruizione di servizi finanziari, non necessariamente in conflitto con gli attori tradizionali, ma integrata all’interno del settore.

Innovazione e fonti di finanziamento per le famiglie e le imprese

L’innovazione ha coinvolto anche le funzionalità più tradizionali della finanza: il digitale ha progressivamente migliorato l’efficacia come strumento di facilitazione nel matching della domanda e dell’offerta di capitali, sia per quanto riguarda l’equity sia come semplice lending, abilitando la diversificazione delle fonti di finanziamento per imprese e consumatori e convogliando i fondi raccolti tra piccoli investitori verso l’economia reale.

Sotto il profilo retail, per esempio, il “buy now pay later” si configura come una nuova forma, rapida e flessibile, di credito al consumo con una rateazione dei pagamenti ottenuta in maniera istantanea al momento dell’acquisto. In ambito business l’equity crowdfunding è un sistema alternativo di finanziamento di idee imprenditoriali, anche piccole e piccolissime, che sfrutta la rete per la raccolta di fondi e che nei dodici mesi al luglio 2023 si è stabilizzato a 344 milioni di euro. Sempre al servizio delle imprese, la digitalizzazione ha reso sempre più efficiente l’intero settore del finanziamento del circolante, un patrimonio in cassa delle aziende stimato tra 460 e 495 miliardi di euro.

Innovazione per i risparmiatori

Allo stesso tempo la digitalizzazione fintech ha coinvolto anche il settore degli investimenti e del wealth management. Oggi esistono, infatti, applicazioni retail che abilitano investimenti in azioni, anche frazionate, fondi, Etf e criptovalute, con somme a partire da cinque euro (o anche meno) con operatività continua, 24 ore al giorno, sette giorni su sette, dal proprio smartphone. Ci sono anche applicazioni che supportano investimenti e piani di accumulo più strutturati che utilizzano robot advisor (sempre mediati da persone umane) che utilizzano i dati relativi all’andamento dei mercati e alle esigenze unite alla propensione al rischio dell’investitore per individuare strategie profilate sul singolo investitore.

La frontiera tecnologica dell’intelligenza artificiale rappresenta in prospettiva un supporto cruciale per l’evoluzione del fintech nel suo complesso. Oggi gli algoritmi di intelligenza artificiale offrono l’opportunità di valorizzare l’enorme patrimonio di dati rimasto improduttivo in pancia alle banche, trasformandolo in offerte personalizzate che spaziano da proposte meramente commerciali con partner esterni a prodotti finanziari fatti su misura per l’utente, azienda o persona che sia.

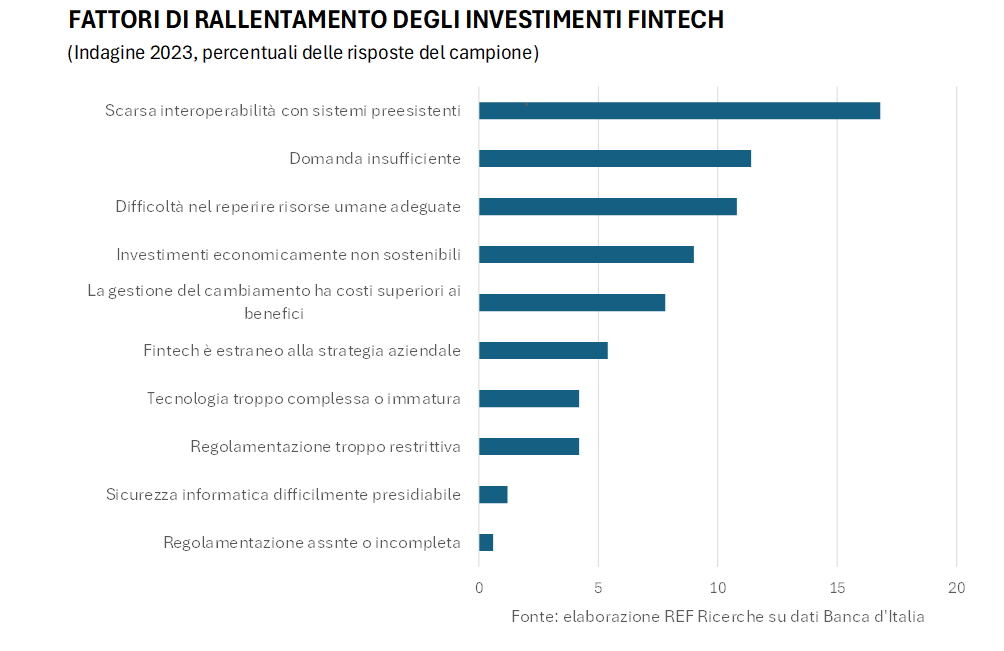

Dopo il boom della fase post-Covid, gli investimenti Fintech stanno iniziando a rallentare.

Secondo l’indagine condotta dalla Banca d’Italia il principale ostacolo agli investimenti Fintech è rappresentato dalla scarsa interoperabilità tra i progetti fintech e i preesistenti sistemi IT. Al secondo posto secondo la survey vi è la bassa domanda attesa per i prodotti e i servizi generati dagli investimenti.

Fra i fattori che rappresentano un ostacolo agli investimenti Fintech vi è poi la difficoltà nel reperire capitale umano adeguato: è questo uno dei temi che anche in prospettiva continuerà a rappresentare un vincolo all’introduzione delle nuove tecnologie in diversi settori dell’economia italiana.