I mercati finanziari funzionano grazie al fatto che ciascun detentore di ricchezza è diverso dagli altri in termini di bisogni da soddisfare, visione del futuro, scommessa sulla durata soggettiva di vita, grado di tolleranza rispetto ai rischi di perdita, e così via. Uno dei risultati più netti della teoria economica è che, se così non fosse – ossia se tutti gli investitori finanziari fossero identici rispetto ai fattori sopra elencati (e a qualche altro non menzionato) – non vi sarebbe alcuno scambio di mercato e, dunque, alla fin fine non esisterebbero i mercati finanziari.

Ad ogni età il suo investimento finanziario

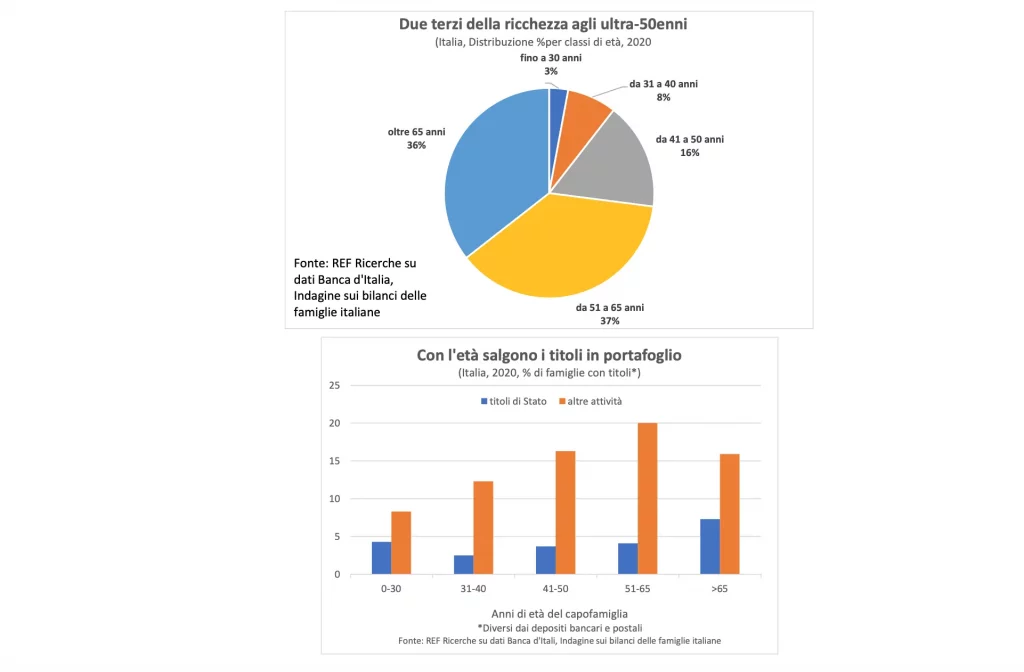

Gli economisti hanno utilizzato questo risultato per rafforzare le loro analisi sulle scelte finanziarie più appropriate che le diverse tipologie di investitori dovrebbero effettuare. In particolare, sono partiti dall’ovvia constatazione che investire in attività finanziarie implica rinunciare, in misura più o meno accentuata e per un periodo più o meno lungo, al duplice vantaggio della liquidità: la certezza di un valore nominale, che non cambia nel tempo (100 euro oggi saranno 100 euro domani), e la possibilità di uno scambio immediato con beni e servizi. Tuttavia, quando si è trattato di utilizzare tali analisi per raccomandare concreti comportamenti di mercato, si è ecceduto nelle semplificazioni. Così, nel senso comune, il lungo orizzonte temporale a disposizione dei giovani è spesso diventato fattore sufficiente per raccomandare investimenti finanziari di lungo termine con elevata incidenza azionaria. Questa affermazione trascura, però, il fatto che molti giovani hanno patrimoni finanziari modesti e rapporti di lavoro precari e che, di conseguenza, possono avere inattesi bisogni di liquidità nel breve termine. Simmetricamente, il senso comune raccomanda a investitori di età avanzata, e quindi con un orizzonte temporale fisiologicamente limitato, di optare per attività finanziarie di breve termine e a basso rischio così da garantirsi una vecchiaia serena utilizzando larga parte della ricchezza accumulata nelle precedenti fasi attive di vita. Tale raccomandazione non tiene però conto del fatto che, quantomeno nell’euro area e in Italia, una parte consistente dello stock di ricchezza finanziaria è detenuta dagli ultra-sessantacinquenni con alta propensione a lasciti ereditari in favore di figli e nipoti.

Ogni scelta di finanziamento dipende dall’andamento futuro del “bene”

Queste considerazioni suggeriscono di effettuare ragionamenti un po’ più sistematici, anche se noiosi. Partiamo dalla seguente considerazione: gli acquisti di qualsiasi forma di attività finanziaria (dai depositi bancari ai debiti di mercato, dalle azioni quotate in mercati regolamentati alle svariate tipologie di private equity) sono finanziamenti, che durano nel tempo, a favore di entità economiche (definibili debitori, siano essi: imprese, Stati, intermediari finanziari, famiglie). Ciò significa che un investimento finanziario comporta la rinuncia a liquidità ‘oggi’ per ottenere liquidità ‘domani’. Ognuno di tali investimenti è caratterizzato da specifiche clausole contrattuali. Un contratto di debito può prevedere che i finanziatori offrano liquidità in cambio di un titolo di credito che può essere estinto in ogni istante di tempo a condizioni predefinite (tipicamente, conti correnti) oppure che si estingue a date future prefissate e che corrisponde tassi di interesse nominali (fissi o variabili ma, di norma, positivi) fino alla scadenza. Altri contratti di debito si caratterizzano per titoli di credito senza scadenza (irredimibili), che promettono interessi nel tempo di ammontare maggiore rispetto alla liquidità investita all’inizio. I finanziamenti, relativi all’acquisizione di titoli di proprietà (per esempio, azioni) di una data impresa o di un’altra iniziativa economica, danno invece diritto a incassare nel tempo quote variabili del valore netto di quell’impresa o iniziativa economica. Ne deriva che i risultati di ogni scelta di finanziamento dipendono dall’andamento futuro del “bene” su cui si è deciso di investire.

Il grado di tolleranza rispetto ai rischi di perdita

L’ultima affermazione implica che, riguardando gli andamenti economici futuri di dati “beni”, i titoli di debito o di proprietà sono rischiosi. Peraltro, lo specifico grado di rischio del titolo finanziario non dipende solo dall’attività finanziata ma anche dalla lunghezza dell’impegno e dalla fase economica in cui lo si è assunto, dal tipo di benefici previsti dal contratto (per esempio, restituzione o meno dell’investimento iniziale a date definite), dalla scambiabilità dei titoli di debito o di proprietà in mercati regolamentati ed efficienti, anche se a prezzi incerti e variabili, e così via. Ogni investimento finanziario sopporta, cioè, rischi di controparte, rischi di liquidità, rischi operativi e rischi di mercato. Come è di recente accaduto a clienti di medie banche californiane, anche l’attività finanziaria che appare meno rischiosa (un deposito di conto corrente) può causare importanti perdite agli investitori in caso di fallimento del debitore (ossia, le banche stesse). Può inoltre accadere che, date le complesse interazioni fra le varie forme di rischio, attività finanziarie considerate meno rischiose di altre (tipicamente, titoli di debito a reddito fisso rispetto ad azioni) incorporino alta rischiosità in particolari situazioni economiche. Può infine accadere che, in periodi di particolare incertezza e instabilità dovute a specifici shock, investimenti di lungo termine (e, dunque, con alto rischio di liquidità) assorbano meglio degli investimenti di breve termine altri tipi di rischio che sono, in quel periodo, di estrema rilevanza.

L’importanza di una “minima” educazione finanziaria

L’analisi sul tempo e sull’orizzonte temporale degli investimenti finanziari solleva problemi molto complessi. Tale complessità conferma la crucialità dell’educazione finanziaria, sebbene in un’accezione forse inusuale. È irrealistico mirare a un’informazione così profonda e diffusa da consentire una competente gestione diretta della ricchezza finanziaria da parte delle singole famiglie. La competenza minima, che va acquisita da tutti gli investitori finanziari – anche da quelli con un modesto ammontare di ricchezza – deve essere sufficiente per soddisfare due condizioni. Primo: un uso efficace degli strumenti normativi, che misurano l’attitudine individuale al rischio finanziario, e la capacità di effettuare scelte conformi al proprio profilo di rischiosità. Secondo: l’abilità di scegliere, in base alle proprie esigenze, i professionisti a cui delegare la gestione del proprio patrimonio e di controllarne i comportamenti di investimento. Se questa mia posizione è condivisibile, risulta anche necessario sviluppare modalità approfondite di educazione finanziaria per gli investitori professionali. Ciò darebbe, fra l’altro, spessore al principio normativo in base al quale tutti gli intermediari finanziari devono agire nell’interesse dei loro clienti.