Indicatori reali

La normalizzazione prosegue. Ecco, racchiusa in tre parole, la sintesi del quadro congiunturale come si presenta e si intravede a primavera ormai avanzata. I germogli di ripresa globale, individuati e indicati dalle Lancette di marzo 2023, non sono stati bruciati dalla gelata (anche il ghiaccio brucia!) del credito, improvvida più che improvvisa, che gelata poi non è, come si spiegherà oltre. Anzi, quei germogli si sono rafforzati e hanno ormai le sembianze di novelle fronde. Le quali si sono sviluppate insieme a rinovellare la crescita economica, e insieme si rafforzano e fanno più efficace resistenza alle correnti avverse, come il rialzo del costo del denaro.

Tuttavia, le parole e i concetti di «normalità» ed «equilibrio», che servono alla nostra mente per afferrare idee che rappresentano porzioni del mondo (nemmeno le più rilevanti), andrebbero poste in soffitta nell’analisi economica della realtà. Abbiamo scoperto che nemmeno nell’universo esistono punti fermi assoluti, bensì relativi, e che anche il sole si muove con le altre stelle, in una danza siderale. Cosicché i moti rivoluzionari attorno ad esso non sono ellissi ma spirali ellittiche (alla vigilia della Domenica in Albis, o di Tommaso, per credere vedere qui).

Dunque, cosa mai può essere normale o in equilibrio sul puntino blu su cui noi umani ci affanniamo? E se la fisica celeste è così “movimentata”, figuriamoci quella dei comportamenti economici, dettati da convenienze non meno che da pulsioni, da attese non meno che da calcoli, da proiezioni, anche oniriche, e visioni. Piuttosto, immaginiamoci continui spostamenti baricentrici, fluttuazioni congiunte corali e asincrone, improvvisi vuoti d’aria ed extrasistoli, alte e basse maree. Con la consapevolezza che alcune forze spingono domanda e offerta in avanti mentre altre le frenano, in tempi e modi variabili perché contano le condizioni e le motivazioni che le generano, le loro massa d’urto e la robustezza dei corpi-sociali che li ricevono.

Per esempio, un rialzo dei tassi di 470 punti in 13 mesi, come è accaduto in USA (nel grafico l’andamento dei FED funds e del PIL), avrebbe steso un toro se questo fosse stato verso la fine della corrida, ossia se i bilanci di famiglie e imprese fossero stati pieni di debiti per overdose di spesa passata. In passato ciò è quel che avvenuto. Ma a questo giro entrambi gli attori erano leggeri e vogliosi: leggeri di carichi finanziari accumulati e vogliosi di riprendere i piani di spesa accantonati per causa di forza maggiore sanitaria.

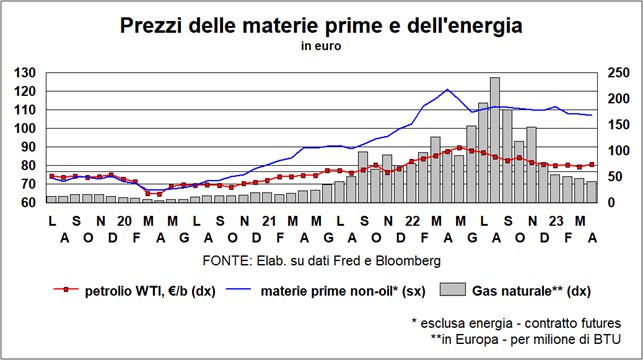

Lo stesso vale per l’aumento vertiginoso del costo dell’energia, che si era moltiplicato per 5-6 volte, e che ora è sceso ma resta del 60% sopra i livelli del 2019. Qui sono i governi che sono intervenuti per attutire l’intensità del colpo e per diversificare le fonti. Questo intervento, emergenziale e messo in campo in fretta e furia (la reattività, come in medicina, è un salvavita), e i suoi positivi risultati dovrebbero zittire tutte le persone che in ogni tempo e in ogni dove pensano che i governi dovrebbero lasciar fare e lasciar passare, come nei sistemi aristocratici settecenteschi. E dovrebbero ricordarsi che sostenere i deboli non solo è equo ma è anche efficiente, perché riduce le risorse inutilizzate ed evita che, in sistemi democratici, le misure per il mercato concorrenziale vengano spazzate via da un elettorato reso forcaiolo da troppa miseria in mezzo all’abbondanza.

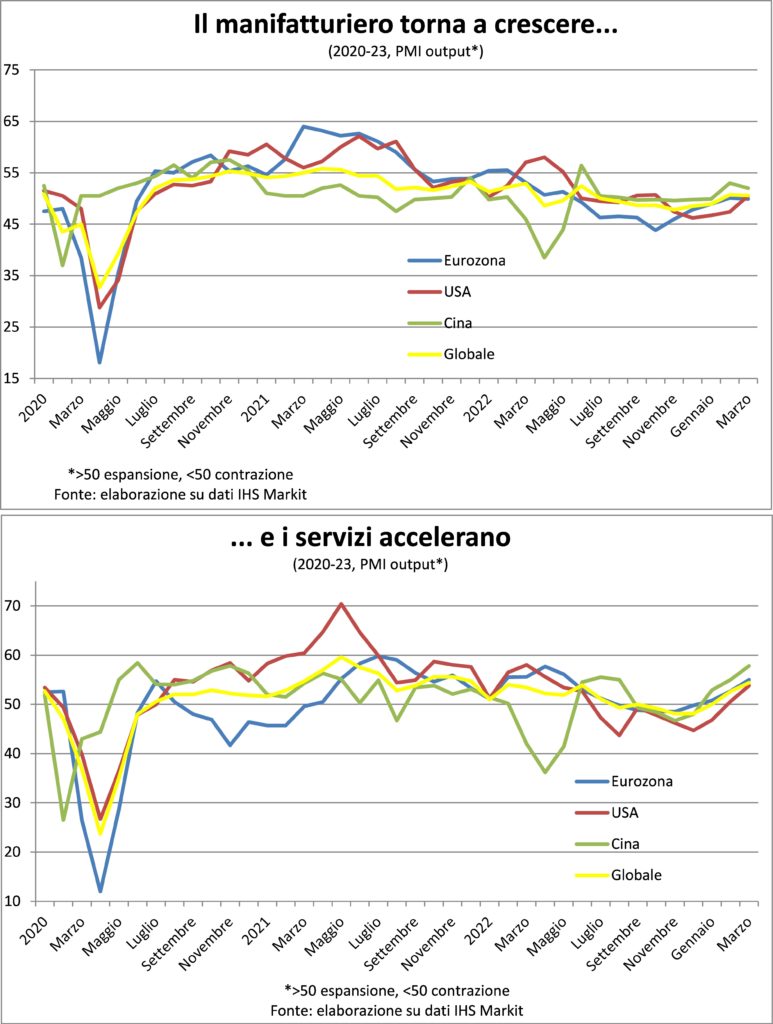

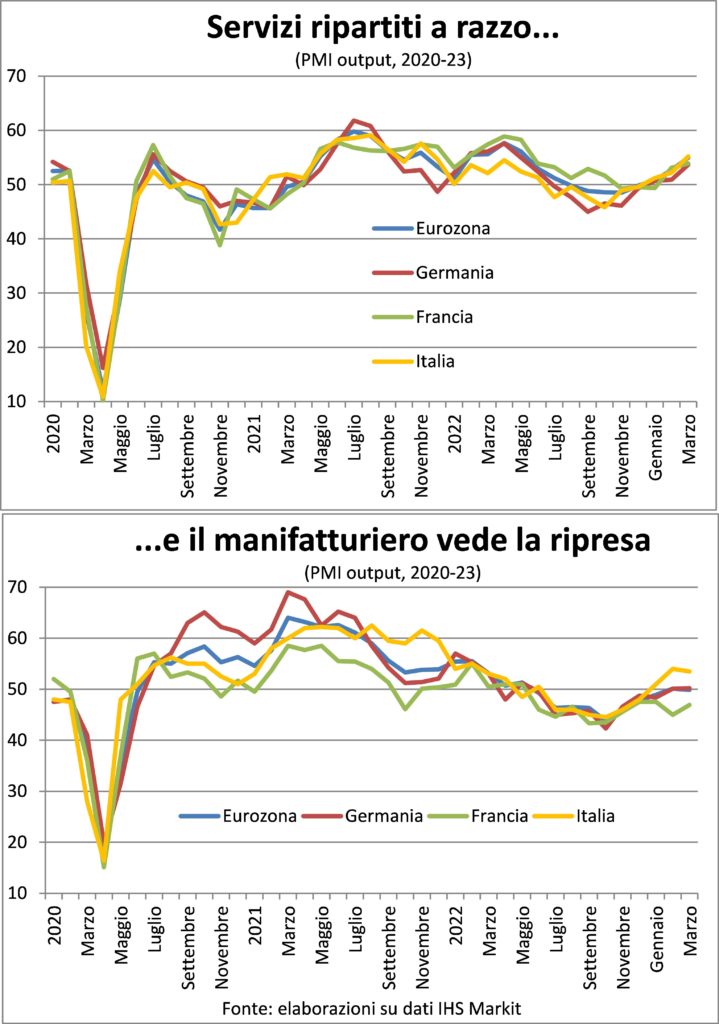

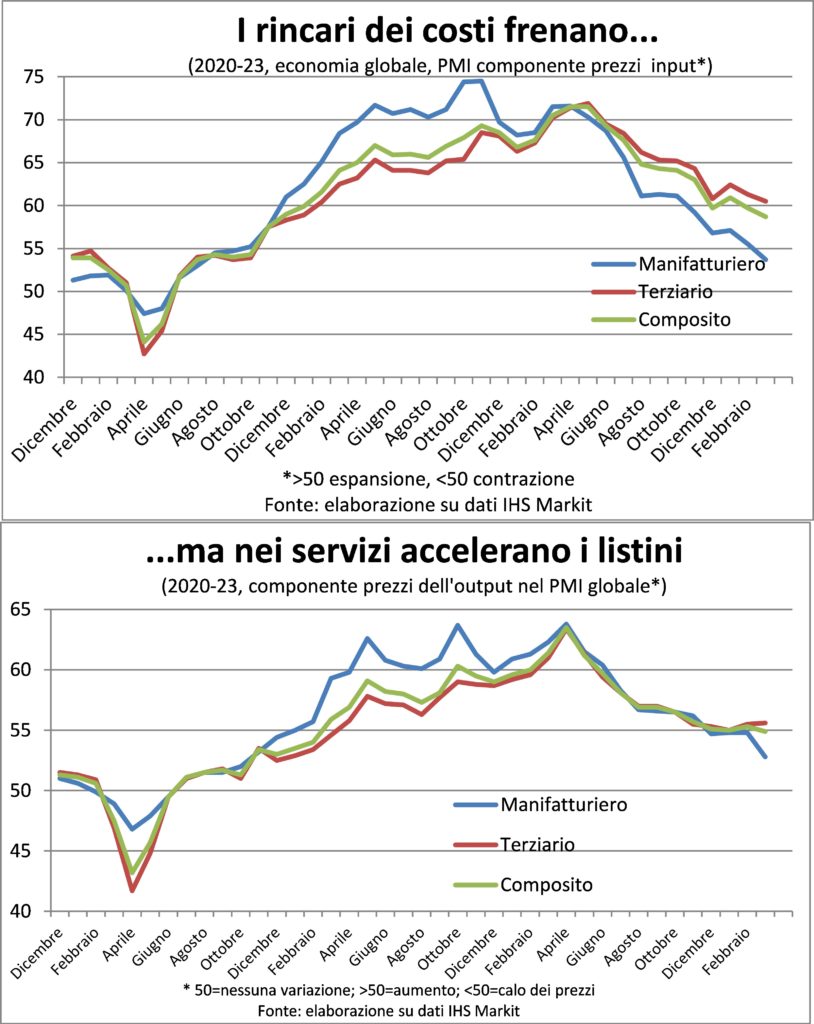

E ora, cosa sta muovendo i sistemi economici in direzione del rilancio, di nuovo a dispetto degli increduli Tommaso? Prima di tutto diamo un’occhiata a questo movimento oscillante di ritorno all’espansione. È il terziario quello che sta ora tirando con forza, e dietro questo tiraggio ci sono i viaggi e il ritorno alla vita pre-pandemica. Questo tiraggio lo si vede sia negli ordini sia nell’attività produttiva.

Come è possibile che ci sia ancora tanta voglia di viaggiare, dopo l’anno passato di “tutti fuori casa”? Se i dati non sono un’opinione, allora a livello globale i viaggi sono stati nel 2022 di un terzo sotto i valori del 2019, anche in Italia. L’aspetto intrigante è che non è dato conoscere quanta voglia inespressa di viaggiare ci sia nel mondo (salvo fare sondaggi, che però non hanno gran valore perché confrontati con una “normalità” che nessuno più sa cosa sia). Infatti, quello che noi osserviamo è l’atto agito del viaggiare, non l’intenzione o il desiderio. E i diaframmi tra questo e quello possono essere tanti: per esempio, lo scorso anno ci furono numerosi ostacoli nella gestione dei bagagli, e cancellazione dei voli per scarsità di personale. Situazioni analoghe si presentano, in minor misura, oggi.

Tanta voglia di viaggiare, ma l’industria manifatturiera fatica

Inoltre, certamente il numero di persone che hanno viaggiato nel 2022 è stato molto inferiore al potenziale, venendo da due anni di intenzioni frustrate e progetti andati in fumo. Con cinesi e giapponesi costretti ancora a star rinchiusi da una politica di contrasto del Covid rozza. Microeconomicamente la probabilità che una famiglia/individuo decida di viaggiare è oggi molto più alta della media. Macroeconomicamente, questo spinge il settore turistico, che ha un moltiplicatore elevato per alcuni settori in cui l’Italia (meta la più ambita) ha nomea e specializzazione, e che fa da volano alla ripresa.

All’opposto, il manifatturiero fatica di più a ritrovare trazione vuoi perché molta domanda si è là sfogata in pandemia, vuoi perché molta spesa discrezionale (beni durevoli e di investimento) è stata maggiormente penalizzata dal minor potere d’acquisto che l’inflazione ha inflitto ai consumatori e imprese, vuoi infine perché il rialzo del costo del denaro colpisce nuovamente di più proprio gli acquisti di quei prodotti. Gradualmente, ritroverà slancio anch’esso tirato dalle rivoluzioni tecnologiche e culturali (verde e digitale) in atto. Questo significa che siamo solo all’inizio di una nuova fase espansiva.

Tanto più che le imprese hanno continuato e continueranno ad assumere, per coprire posti da tempo vacanti. Interessante, per esempio, notare che negli USA il tasso di vacanza nei posti di lavoro era a fine 2019 del 50% più alto della media dei precedenti venti anni; ora sta scendendo dai picchi del 2022, ma resta del 100% più elevato di quella media. E la dinamica salariale, tenuto, conto della ricomposizione occupazionale, viaggia al 6,5% annualizzato nel primo trimestre 2023, e ha riaccelerato.

Tutto ciò convalida la decisione del Fondo monetario di mantenere le stime sostanzialmente di crescita mondiale per il 2023 immutate (un decimale in più per le economie avanzate, un decimale in meno per quelle emergenti), malgrado nel frattempo ci siano state le crisi dell’americana Silicon Valley Bank (SVB) e il pasticcio svizzero Credit Suisse/UBS. I brividi che hanno percorso le sinapsi dei mercati (che ricordavano la crisi finanziaria del 2008 che tracimò in crisi reale nel 2009) derivano essenzialmente dalla rapida transizione da tassi nulli (o negativi!) a livelli che non si vedevano da tre lustri, con una serie di rialzi serrati e concentrati nel tempo.

L’intervento tempestivo delle autorità monetarie ha evitato gli esiti funesti di tre lustri fa, e oggi su può dire che la ‘crisi bancaria’ – che pure alcuni continuano a paventare – è una tigre di carta. Sì, ci sarà qualche maggiore selettività nel concedere credito, ma non abbastanza da impattare significativamente sull’economia reale. Naturalmente, c’è stata qualche ‘anima bella’, che ha criticato gli “interventi tempestivi” perché così si incentiva l’azzardo morale. Criticare il bailout è come dire che i pompieri non debbono andare a salvare una casa in fiamme perché bisogna insegnare alla gente a non fumare a letto…

Le revisioni delle stime 2023 del Fondo riguardano anche l’Italia, con un leggero rialzo allo 0,7%, mentre il Governo dà l’1%. Queste stime potrebbero migliorare ancora. Italia e Spagna si confermano locomotive dell’Eurozona: sono ormai tre anni che l’economia italiana, infrangendo la brutta abitudine dei decenni precedenti, cresce più della media Eurozona.

Che cosa c’è dietro questa resilienza? È certamente troppo presto per dar merito, a proposito di resilienza, al PNRR. C’è da dare una parte del merito alle imprese esportatrici, che hanno continuato nelle loro gesta, segno di una profonda ristrutturazione indotta dalla crisi (anzi, dalle crisi, dato che negli ultimi anni hanno imperversato i ‘cigni neri’); e segno, anche di una migliorata competitività/prezzo, che viene confermata dalla nostra relativa moderazione salariale: l’economia italiana è stata capace di mettere in campo una ‘svalutazione interna’ (quella esterna, non avendo una propria moneta, non è più possibile), con aumenti dei costi del lavoro e dei prezzi minori rispetto ai concorrenti. E ha contribuito il boom edilizio, figlio del “criticatissimo” superbonus (ben oltre i suoi demeriti e senza alcuna attenuante per i suoi meriti; viene in mente E non si uccidono così anche i cavalli?).

Inflazione

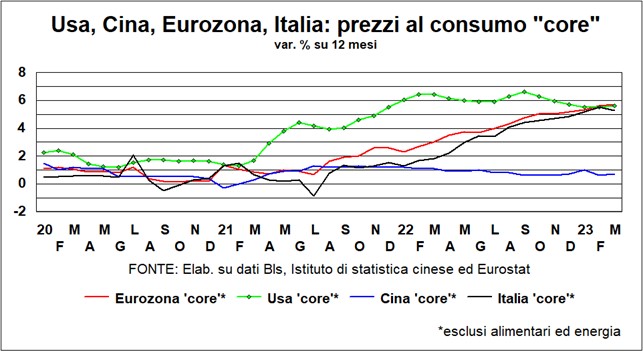

Il bollettino sulle condizioni dei prezzi continua a indicare forti turbolenze. Le materie prime energetiche sono sì scese rispetto ai picchi del 2022, ma restano ben più alte dei livelli pre-pandemici, continuando così a non lasciare molto spazio a sconti. A maggior ragione ciò vale per le materie prime non energetiche, dove parlare di ridimensionamento appare molto esagerato.

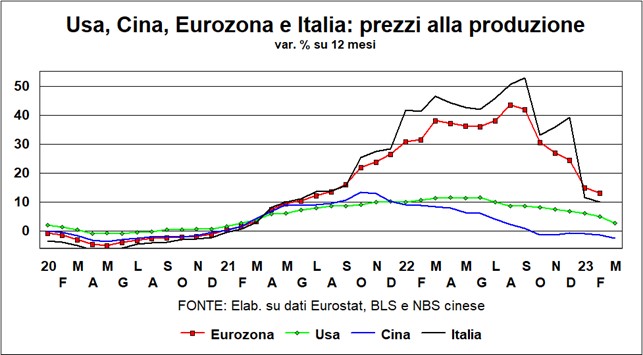

I prezzi alla produzione si sono dati una calmata, ma ciò discende dall’energia, perché altrimenti continuano ad avanzare a ritmi incompatibili con gli obiettivi di stabilità monetaria. Una regola del pollice, infatti, dice che l’indice dei prezzi alla produzione dovrebbe essere stagnante, i guadagni di produttività compensando i rincari degli input, compreso il lavoro. Oggi viaggiano alcuni punti percentuali sopra lo zero.

La dinamica salariale rimane elevata. D’altronde, i lavoratori hanno ottime ragioni per chiedere paghe più elevate: il costo della vita è aumentato e continua ad aumentare notevolmente, le imprese non trovano personale perché la disoccupazione è ai minimi e l’occupazione (misurata in assoluto e in rapporto alla popolazione in età di lavoro) è ai massimi. Dunque, se la merce lavoro è scarsa…

I cultori dell’ESG, tra cui gli scriventi, arricceranno il naso di fronte a un’espressione da capitalismo delle ferriere, o da cultura marxista. Ma un conto è mettere al centro la persona nelle organizzazioni aziendali, un altro conto è aumentare le retribuzioni. Le politiche retributive devono rispettare alcune ovvie considerazioni, per evitare di mandare gambe all’aria l’impresa e a casa i lavoratori stessi. Oggi tali condizioni sono: c’è bisogno di riempire i vuoti negli organici per aumentare la produzione e soddisfare gli ordini, accumulati e nuovi; per riempirli occorre aumentare i salari; l’alta domanda consente di scaricare sui prezzi i maggiori salari.

Occhio all’inflazione da costo del lavoro, ma anche da profitti

Un bravo e noto banchiere centrale europeo di nazionalità italiana ha di recente ammonito che bisogna fare attenzione non solo all’inflazione da costo del lavoro ma anche all’inflazione da profitti. Ecco: quando la domanda consente di aumentare i prezzi per difendere i margini, altrimenti erosi dall’incremento dei salari, o addirittura di allargare i margini, cosa dovrebbe fare un banchiere centrale, oltre ad ammonire?

Peraltro, tutti sanno che molte imprese manifatturiere, non avendo abbastanza prodotti per servire la domanda, negli ultimi due anni hanno molto aumentato i prezzi e ingrassato i profitti. Altre hanno penato assai. Questo, tra l’altro, spiega perché le azioni non sono scese più di tanto nel 2022 e sono già tornate sopra i valori pre-bellici. Quelle europee sono a massimi storici. Ecco, i cultori dell’ESG direbbero che il reddito è stato prodotto ed è ora di redistribuirlo.

Tassi e valute

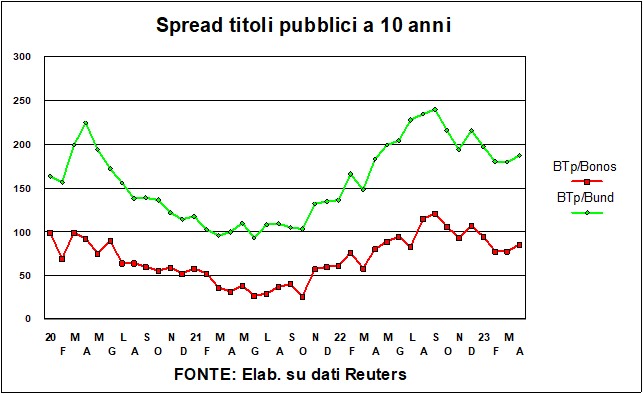

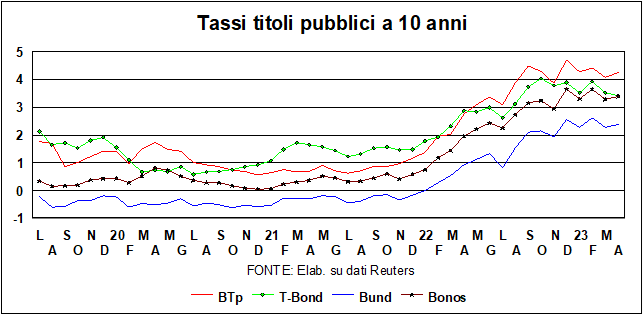

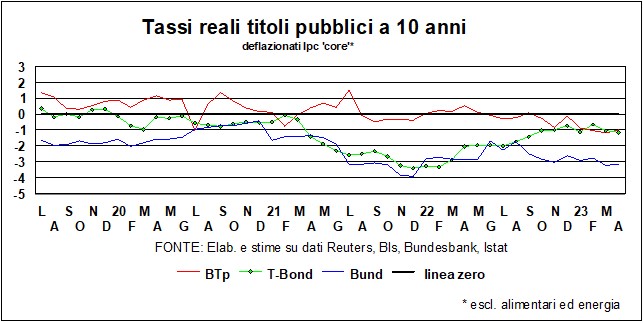

I tassi sono scesi sia in America che in Europa: il T-Bond all’inizio del mese scorso aveva superato il 4%, e da allora (cioè da prima della crisi della SVB) ha perso più di mezzo punto, e di poco meno di mezzo punto sono scesi anche i rendimenti di Bund e BTp (con lo spread poco variato, grazie alla prudenza di Giorgetti e Meloni sui conti pubblici); una discesa, quest’ultima, dovuta più all’empatia nei vasi comunicanti dei mercati finanziari che all’avversione al rischio (avversione che semmai era più giustificata nel caso americano che in quello europeo, dove la sorveglianza bancaria è più efficiente e severa rispetto a quella Usa). Ciò detto, questa discesa dei rendimenti è solo temporanea? Probabilmente sì, dato che l’inflazione (vedi sopra) non dà segni di calare (parliamo dell’inflazione core), e sono evidenti i segni di pressione salariale – una volta tanto, più evidenti in Europa che in America. Bisogna aggiungere, come detto sopra, che all’inflazione ‘fatta in casa’ stanno contribuendo non solo le remunerazioni ma anche i profitti (lordi), come evidenziato dal deflatore del Pil. Tutto questo, unito al fatto che le economie avanzano malgrado il vento contrario dei tassi in aumento (e i tassi reali si mantengono tutti sotto zero), conforta le Banche centrali nel continuare le loro crociate anti-inflazione.

Piuttosto, è da segnalare che i rendimenti, dopo essere discesi a marzo, con la fuga dal rischio innescata dalla SVB, sono risaliti di qua dall’Atlantico, mentre sono scesi ancora (nel confronto fra fine marzo e oggi) di là dell’oceano. I mercati chiaramente, si attendono che la Fed rallenti o si fermi nella corsa dei tassi (vedremo se sono attese ben riposte), e in effetti le notizie sulla congiuntura sono un po’ migliori in Europa rispetto all’America, mentre, per quanto riguarda l’inflazione, anche i segnali di perduranti pressioni sui prezzi sono più forti in Europa. Il che spiega anche la debolezza del dollaro: volge a suo sfavore sia il differenziale di crescita che il differenziale dei tassi attesi.

E veniamo alla ‘crisi bancaria’: merita le virgolette per due motivi. Primo, perché la SVB non è la Lehman Brothers, e non aveva dietro migliaia di miliardi di dollari di titoli tossici, pronti a spandere i loro miasmi sui mercati finanziari mondiali; secondo, perché, dopo quella umiliante esperienza di quindici anni fa, quando le economie inciamparono su quella scivolosa cerniera che unisce la carta alla lamiera, l’architettura della regolazione fu rafforzata, e le autorità monetarie impararono la lezione. I timori di crisi bancaria (sempre fra virgolette) che ancora serpeggiano sono un riflesso pavloviano connesso a quella passata vicenda. Certamente, sulla scia dei casi pietosi di SVB, First Republic Bank, Credit Suisse…, molti sono andati indagando altre banche che non sono in odore di santità, e molti artigianali stress test hanno rivelato potenziali pericoli. Ma non ci sono le condizioni per passare dalla potenza all’atto.

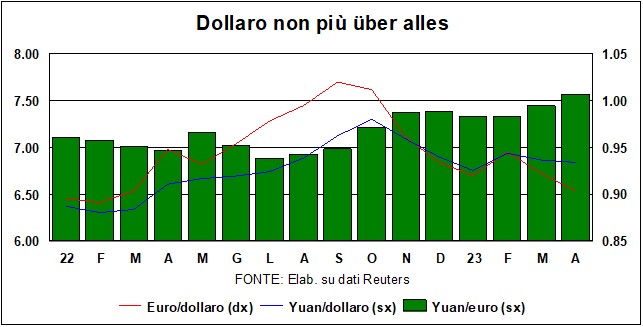

In campo valutario, abbiamo accennato poco sopra al dollaro, che ha toccato e superato il livello di 1,10 contro euro. È il livello più alto da un anno a questa parte (ma all’inizio del 2021 eravamo sopra 1,20), e il meno che si possa dire è che, dall’inizio della pandemia a oggi la volatilità dei cambi è cresciuta di parecchio: per quanto riguarda il cambio-principe dei mercati – l’€/$ – la differenza fra il massimo e il minimo era, nell’anno tranquillo pre-pandemia – il 2019 – un modesto 4,8%. Nel 2020, imperversando il Covid, salì al 14,7%. Nel 2021, assuefatti al Covid, scese all’8,7%. Ma con il 2022, quando spuntò l’altro ‘cigno nero’ dell’invasione russa in Ucraina, balzò al 18,2%! Nel 2023 – ardiamo profetizzare – la volatilità scenderà, ma non ai livelli pre-cigni neri. Il dollaro – vedasi quanto detto sopra – continuerà a essere debole.

Lo yuan si è modestamente apprezzato rispetto al dollaro, ma meno dell’euro, talché si è deprezzato rispetto alla moneta unica, al livello più basso dal 2021. Di punta e di tacco, il cambio (gestito) della moneta cinese, fa contenta l’America apprezzandosi ma si rifà sull’Eurozona.

Le Borse sono in ‘sala d’attesa’, e girano, come padri ansiosi nella sala parto, in attesa di vedere quel che deciderà la Fed sul cammino dei tassi. Dovrebbero essere ottimisti sul fatto che la Fed andrà a “studiare il passo”, come dice il Poeta, ma d’altra parte si preoccupano – giustamente – del fatto che un’economia che quest’anno avanzerà solo dell’1,6% (previsione Fmi) non promette bene per gli utili. Fra questi opposti tiraggi, il cammino più probabile nel brevissimo periodo (non osiamo andare più in là) è quello di variare poco (a parte il solito caveat emptor dei cigni geopolitici). Questo per l’America. In Europa ci sono differenti tiraggi: da una parte, siamo più vicini al teatro di guerra; dall’altra parte, il monito sugli utili è temperato dalle migliori prospettive dell’economia reale, che sembrano compensare una politica monetaria della Bce che non ha molte intenzioni di «studiare il passo».

E l’oro? Da quando è scoppiato il bubbone della SVB il metallo giallo si è improvvisamente ricordato che dopotutto doveva giustificare la nomea di bene rifugio, ed è risalito a quota 2mila e passa ($/oncia), ritoccando i record del 2020 (allora si era in piena pandemia). Con il rifluire delle angosce da crisi bancaria, e con la competizione dei tassi sulle attività finanziarie (è da ricordare che i tassi sull’oro sono zero virgola zero), è da prevedere che le quotazioni di questa materia prima dai vezzi dentali e ornamentali tornerà ai livelli di prima.