INDICATORI REALI – When the going gets tough the tough get going. Quando il gioco si fa duro, i duri cominciano a giocare. Pensate che il 2020 sia stato un anno nigro signanda lapillo, da segnare tra i più infausti della vostra memoria? E che il 2021 sia stato migliore, ma ancora funesto? Bene, non sapete cosa vi attende nel 2022 e nei prossimi anni.

Nel 2022 resteremo orfani delle politiche più espansive che, durante la sua storia millenaria, l’umanità abbia mai messo in campo in tempi di pace. Una sorta di moltiplicazione dei pani e dei pesci che ha compiuto il miracolo di evitare la depressione pandemica. L’espansione monetaria ora viene giustamente ritirata, con l’opportuno gradualismo, per evitare che il potere d’acquisto generato soffi troppo sulle braci dell’inflazione. E ancora più opportunamente prosegue la largesse delle politiche di bilancio, che alleviano la pressione sulle banche centrali ad agire al posto e in vece dei governi.

E nel 2022 fronteggeremo sul serio le vere sfide di questo Nuovo Millennio: la transizione energetica, quella digitale, il declino demografico, il mondo multipolare. Di queste sfide si vedono già gli impatti in questi mesi, con l’aumento delle quotazioni dell’energia e le difficoltà di molti settori produttivi ad adeguarsi alla digitalizzazione, difficoltà esacerbate da una non temporanea scarsità di chip, e nella mancanza di lavoratori.

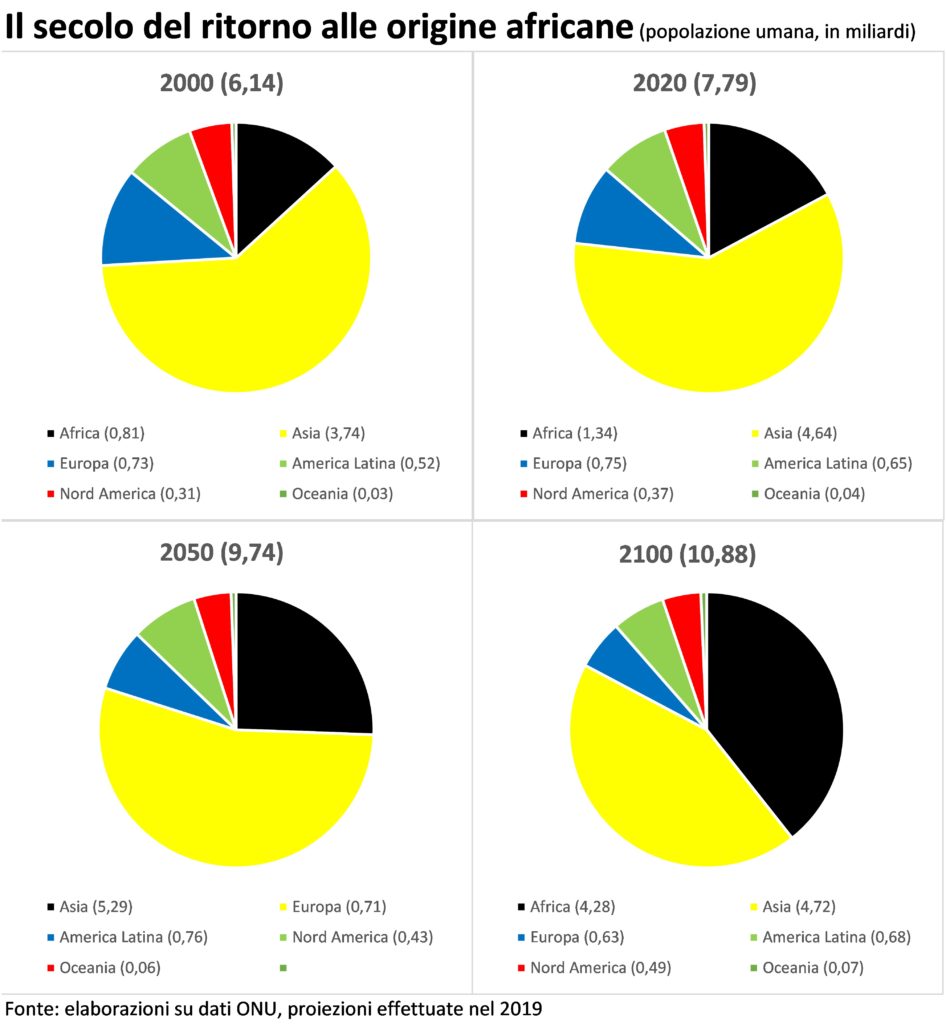

È il secolo dell’Africa, che più che quadruplicherà la popolazione; Lagos, in Nigeria, diverrà la metropoli più affollata del pianeta, con quasi 90 milioni (NOVANTAMILIONI) di abitanti. Con inevitabili forti flussi migratori Sud-Nord.

Per i governi e per gli imprenditori, per i consumatori, e per i lavoratori, per i cittadini tutti è make or break it, una prova senza appello. Saremo capaci di gestire questi cambiamenti? O subiremo catastrofi naturali? Riusciremo a suddividere pacificamente le risorse naturali sempre più scarse?

All’avvio di un nuovo ciclo annuale è d’uso chiedersi cosa ci porterà. Ed è inevitabile rispondere, da bravi Frati Indovini e con il soccorso del genio di Gianni Rodari, che: «Di più per ora scritto non trovo nel destino dell’anno nuovo: per il resto anche quest’anno sarà come gli uomini lo faranno!». Da umili cronisti delle vicende economiche possiamo osservare anche qualcos’altro.

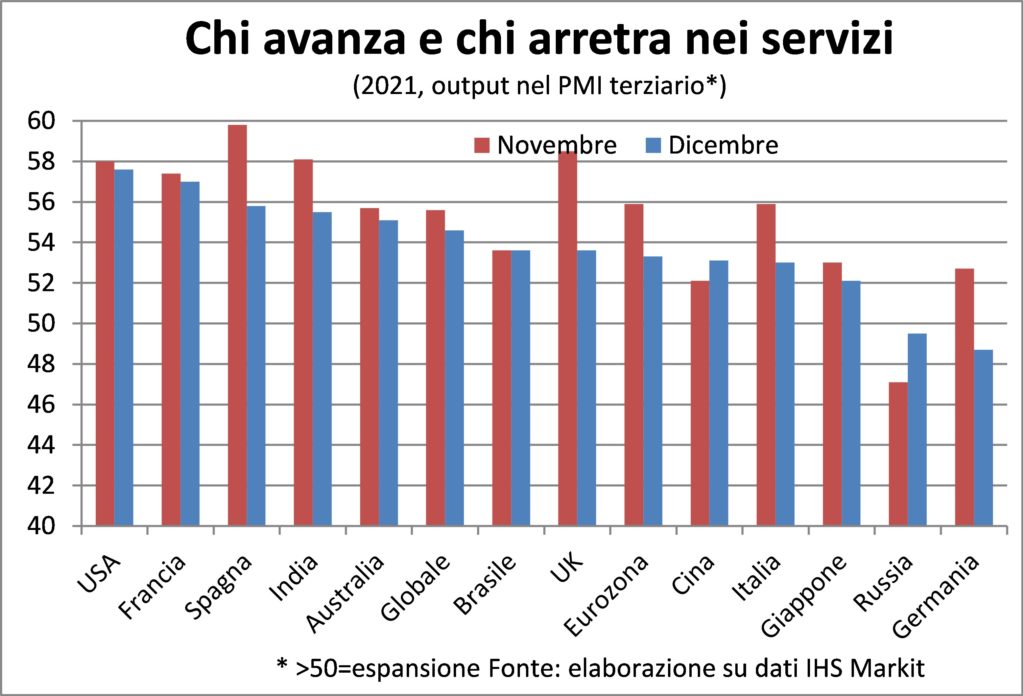

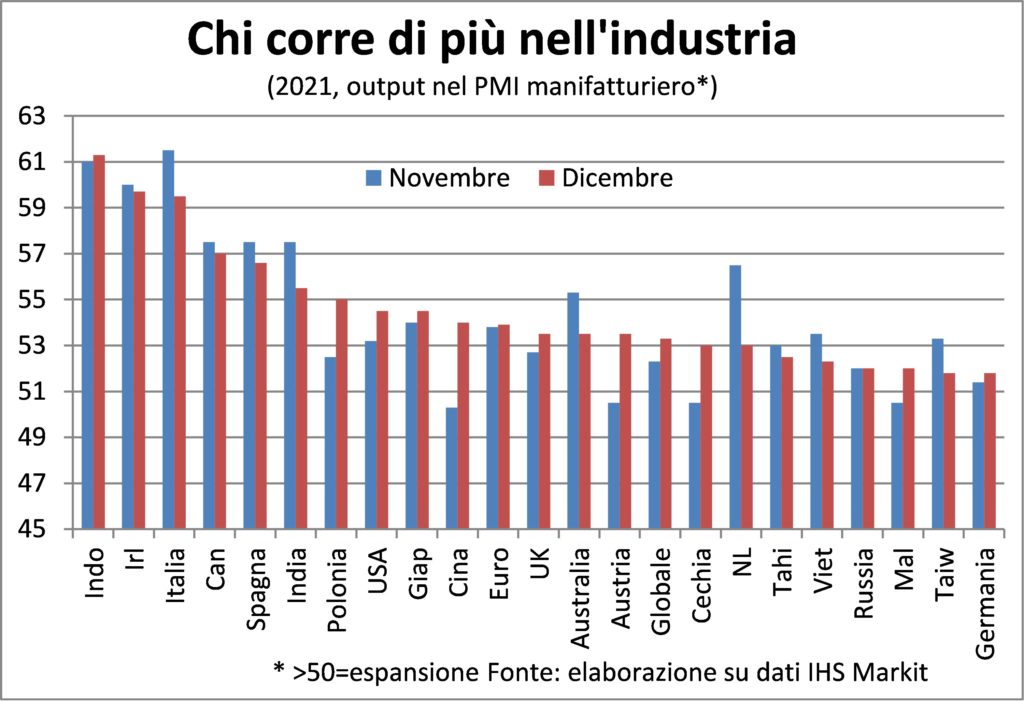

Anzitutto, l’economia si presenta alla partenza del 2022 in forma smagliante. I consumatori consumano, gli investitori investono e i risparmiatori risparmiano. In tutti e cinque in continenti. La Cina, primo motore non immobile del convoglio globale, ha accelerato il passo a dicembre, sia nel terziario sia nel manifatturiero; e ciò dovrebbe alleviare le scarsità da interruzioni delle catene globali del valore. Lo stesso di può dire di molte altre economie satellitari a quella cinese: Indonesia, Giappone, Australia, Tailandia, Vietnam e Malesia.

Gli USA continuano a macinare aumenti nei volumi di produzione nel manifatturiero e nel terziario senza apparire di risentire dell’impennata dei contagi. In realtà, questa sicuramente incide nella disponibilità di alcuni beni (interruzioni lungo le filiere), con inevitabile minore offerta che impedisce alla domanda di esprimere tutto il potenziale aumento, e soprattutto nel mercato del lavoro, dove le persone contagiate (attualmente sono 16,6 milioni, in rapporto alla popolazione pari al doppio di quelle italiane) sono costrette a isolarsi; e molte di quelle non contagiate sono esitanti a cercare un impiego, per paura di ammalarsi (erano 1,1 milioni di persone in dicembre). Peraltro, la pandemia ha ridotto in tutto o in parte il lavoro per 3,1 milioni di persone, mentre 17,2 milioni hanno lavorato da casa (sempre per causa virus). Comunque sia, il tasso di disoccupazione è ai minimi pandemici (3,9%, contro 3,5% nel febbraio 2020) e la media delle ultime quattro settimane delle nuove richieste di sussidi di disoccupazione è la più bassa dal 1969 (52 anni fa!).

La pandemia contribuisce molto a spiegare il “deludente” incremento del numero di occupati in dicembre (+199mila, meno della metà dei previsti +450mila), ma con una revisione di +141mila occupati nel bimestre precedente. Quindi, senza il virus la crescita dell’economia sarebbe ancora più forte del già robusto e solido passo, rivelato dall’andamento recente degli ordini di beni durevoli e dalle vendite al dettaglio. Queste ultime, malgrado l’aumento dei prezzi al consumo (+6,8% annuo), nel periodo natalizio (dal 1° novembre al 24 dicembre) hanno registrato un +8,5% su un anno prima, trainate anche da un +11% delle vendite online.

Dove i segnali di crescita sono meno robusti è nel Vecchio continente, forse anche perché è dei vecchi arrancare… Fatto sta che gli indici PMI di produzione sono risultati in diminuzione, con la risalita dei contagi e il giro di vite nelle restrizioni. Gennaio, guardando agli infetti e ai provvedimenti varati (Italia) o varandi (fino a scassare le palle ai no-vax in Francia) non potrà che vedere un indebolimento delle attività sociali ed economiche. Si distingue, per vivacità, l’economia italiana, che sta bruciando le tappe della chiusura del buco di attività economica causata dalla pandemia: ciò avverrà già nel trimestre in corso, sincronicamente con la Germania, in leggero ritardo rispetto alla Francia ma un anno prima della Spagna. Merito, indubbiamente, della politica iperespansiva del Governo che ha lasciato briglie sciolte alle imprese italiche di esprimere la capacità di servire i mercati esteri (aumento di quote) e interni.

Con la primavera potremmo voltare pagina, e archiviare tra i ricordi bui le sirene delle ambulanze, le immagini degli intubati e le lunghe fila a fare la spesa o il tampone. Josh Billings, un umorista americano dell’Ottocento, diede un saggio consiglio: «Non profetizzate mai: perché, se la profezia è sbagliata, nessuno vi perdonerà; e, se è azzeccata, nessuno la ricorderà». Incuranti di queste assennate parole, azzardiamo una profezia: quest’anno di grazia del 2022 sarà l’ultimo della pandemia, che diventerà una strisciante malattia endemica, un po’ come l’influenza o la varicella. E la ripresa dell’economia continuerà senza serie scalfitture. Su che cosa è basata questa previsione?

Essenzialmente, sul fatto che, in questa sfida all’ultimo anticorpo fra il Sars-CoV-19 e la medicina moderna, vincerà quest’ultima. Gli anticorpi da vaccini, con un assist dagli anticorpi dei guariti post-Omicron, circoscriveranno la pandemia e il virus, con la più gran parte della popolazione ormai immune, non troverà più spazio per diffondersi.

Il virus continua, come fanno i virus, ad evolvere, e l’ultima variante accoppia la rosa degli esiti lievi alle spine dell’alta trasmissibilità. Il problema è che, più virus ci sono in giro, maggiore è la probabilità che emergano nuove varianti: il fatto che nella maggior parte dei Paesi emergenti i tassi di vaccinazione siano molto più bassi rispetto a quelli dei Paesi avanzati, vuol dire che il virus ha l’humus necessario per ‘sperimentare’ nuove versioni, e il pericolo, quindi, è che emerga una variante che, invece di rose e spine, sia tutta spine: più trasmissibile e più letale. Bisogna ripeterlo: aiutare i Paesi poveri a vaccinarsi – non solo fornendo i vaccini, ma aiutando anche con la logistica e la distribuzione – non è un atto di carità, è una misura indispensabile per proteggere noi e loro.

Ciò detto, sono ormai quaranta giorni da quando l’OMS ha dichiarato l’Omicron una ‘Variant of Concern’: come ha reagito l’economia? In questi quaranta giorni la diffusione del virus ha battuto tutti i record. In quasi tutti i Paesi l’impennata dei contagi va molto al di sopra di quanto registrato nei mesi più bui del 2020, quando la tsunami del Covid investì i cinque continenti (ora sono sei, dato che un focolaio si è manifestato anche in un base belga dell’Antartide…). Ebbene, così come sono lievi le conseguenze mediche dell’Omicron (che è ormai quasi dappertutto la variante dominante), sono state lievi anche le conseguenze sull’attività economica.

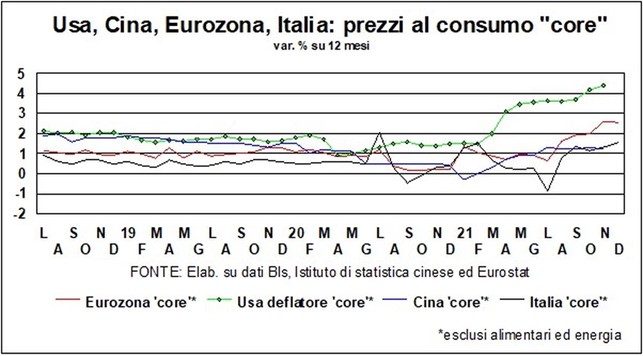

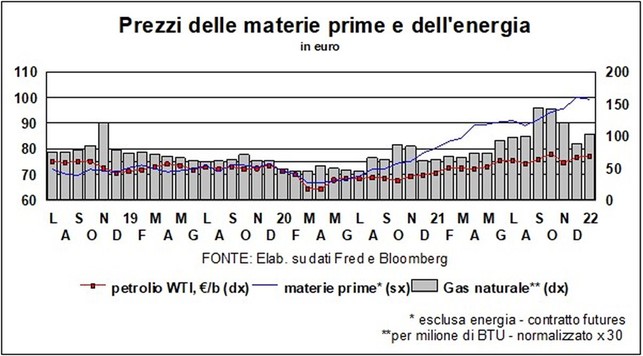

INFLAZIONE – Il momento della verità è arrivato. D’ora in avanti la dinamica dei prezzi comincerà a calare. Abbiamo più volte scritto che l’aumento dei prezzi non fa inflazione. Anche quando sfiora il 7% annuo, come in USA a novembre.

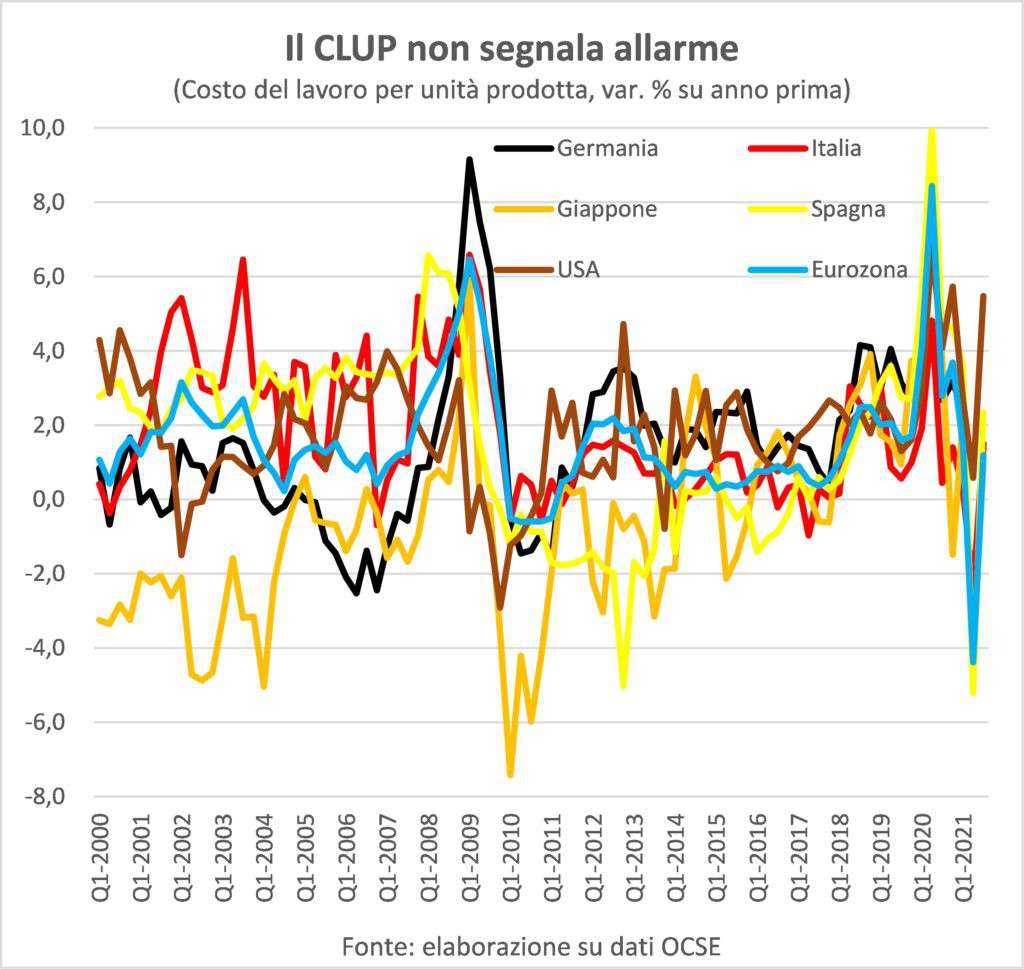

Perché ciò avvenga occorre che tale aumento generi nuovi incrementi, nei listini stessi in vista di futuri rincari e nei salari per recuperare il potere d’acquisto perduto. Quest’ultimo è particolarmente importante. Sia perché il lavoro è il principale fattore di costo di ogni attività economica (le imprese che guardano ai soli costi diretti commettono un grave errore: non considerano il lavoro incorporato nei semi-lavorati comperati). Sia perché genera la spinta a nuovi rincari dei prezzi, in una sorta di cane che morde la propria coda. E cosa sta succedendo ai salari?

In USA stanno davvero accelerando! In dicembre l’incremento annuo è arrivato al 4,7%, ai massimi dal febbraio 2002. Aiutoooooo…

Calma e gesso! Se guardiamo al salario complessivo, che tiene conto delle ore lavorate, la dinamica si riduce di oltre mezzo punto percentuale, ed è ai livelli pre-Grande recessione del 2008-09. In secondo luogo, tali aumenti vanno visto in filigrana alla dinamica della produttività; cioè quel che conta è il CLUP. Che non sta registrando un andamento da allarme rosso.

Inoltre, il confronto annuo porta già dal mese in corso ad affievolire l’impatto del rincaro delle materie prime sulla dinamica (non sul livello) dei prezzi.

Infine, le forze di fondo esercitano una discreta pressione al ribasso dei listini. La concorrenza è accentuata dalla rivoluzione digitale. E l’erosione del potere d’acquisto dovuto allo scalino all’insù dei prezzi nell’ultimo anno sta inducendo molti produttori a offrire sconti come forma di marketing. Della serie: la mentalità inflazionistica non abita qui.

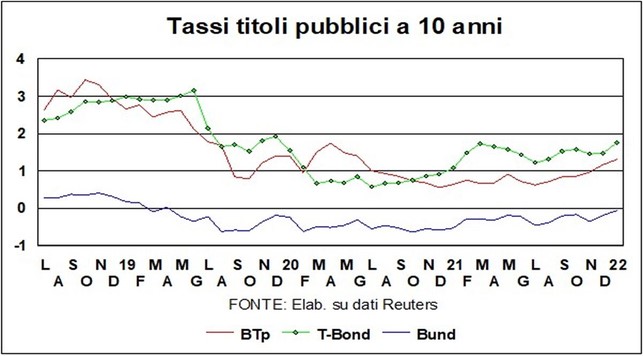

TASSI E VALUTE – I tassi di interesse – nel segmento a lungo termine – stanno salendo. “Era ora!”, diranno i risparmiatori. Il Bund a 10 anni, che dalla primavera di due anni fa era nell’anomalo territorio negativo (e i risparmiatori non eran contenti) si sta avvicinando allo zero. Il T-Bond ha ripreso, a quota 1,76%, i livelli del marzo scorso, ma il rendimento è ancora al di sotto dei tassi pre-pandemici. Il BTp, anch’esso al di sotto dei livelli di prima del Covid, ha guadagnato, rispetto a novembre, un 35 punti base, all’incirca come Bund e T-Bond. Lo spread BTp/Bund, a 136 punti, e poco sopra rispetto a novembre.

Sono tre le possibili spiegazioni di questo aumento dei tassi. La prima parte dall’assunto che i tassi a lunga – mettiamo a dieci anni – non sono che la media dei tassi a breve da qui a dieci anni. E, dato che molti si aspettano che i tassi a breve saliranno dall’anomalo zero o giù di lì oggi imperante, i rendimenti lunghi salgono. La seconda spiegazione è quella che sarebbe avanzata dai vigilantes dei mercati obbligazionari: l’inflazione sale, e i tassi devono salire anch’essi per mantenere i rendimenti reali. La terza sta nell’andamento dell’economia reale: se questa tira, ci sarà più domanda di fondi e questo porterà a pressione sui tassi. La prima e la terza spiegazione sono più convincenti della seconda, almeno per chi, come noi, pensa che le pressioni inflazionistiche andranno ad affievolirsi (vedi sopra).

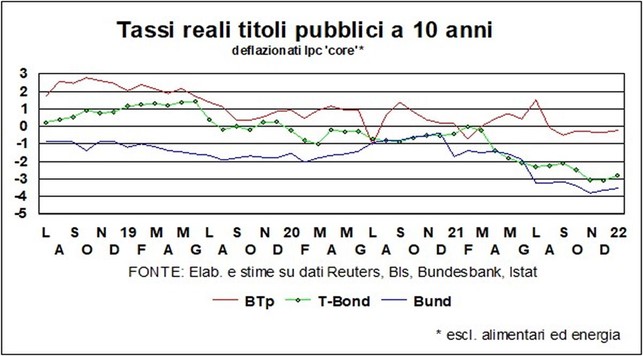

Attenzione però: quello cui stiamo assistendo è un processo di ritorno alla normalità. Così come l’economia reale si avvia a riprendere i livelli pre-pandemici, così anche i tassi ritornano. Quel che è importante, per l’attività economia, è che i tassi reali, malgrado l’aumento dei livelli nominali, continuano a mantenersi in territorio negativo, il che certo aiuta la ripresa.

Se, indulgendo a un esercizio controfattuale, dovessimo deflazionare i tassi nominali di oggi con l’inflazione ‘normale’ anch’essa (pre-pandemica), i tassi reali sarebbero ancora negativi per la Germania, circa zero per gli Stati Uniti e poco sopra lo zero per l’Italia: di nuovo, nessun problema per la prosecuzione della ripresa.

Naturalmente, ci sono le Cassandre che paventano, per l’Italia, la stretta prossima ventura della Bce, il chiudersi dell’ombrello della Qe, e la reazione dei mercati che si accorgono – ma non lo sapevano già prima? – che l’Italia ha un alto debito pubblico. Ma niente paura: i tassi reali rimarranno al di sotto del tasso di crescita dell’economia e il debito continuerà a essere sostenibile.

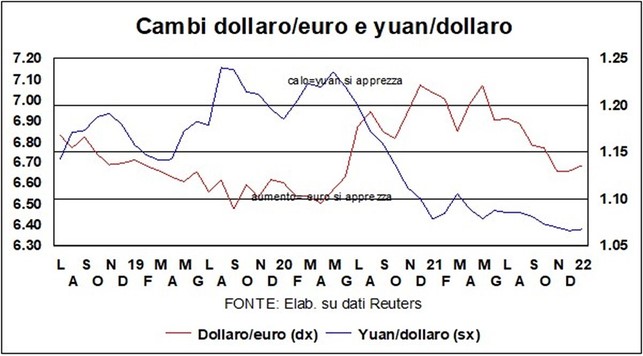

Sul versante dei cambi, regna la calma. Il dollaro/euro si mantiene ormai da novembre intorno all’1.13. Il differenziale di crescita e il differenziale dei tassi reali a lunga non sono cambiati significativamente. Ma la prossima mossa ha più probabilità di essere nel senso di un ulteriore rafforzamento del biglietto verde, dato che i calendari dei tassi-guida per il 2022 segnalano una mossa al rialzo della Fed più sollecita di quella della Bce. Lo yuan ha rosicchiato qualcosa ancora nel senso dell’apprezzamento, ma la sensazione è che la marcia della moneta cinese sia giunta al termine, e non ci siano spazi per ulteriori rivalutazioni. Al di là delle Alpi, il franco svizzero, da sempre in odore di apprezzamento, nasconde una stabilità di fondo: nell’ultimo quarto di secolo, è vero, il cambio effettivo nominale si è apprezzato di più dell’80%, ma, se si va a guardare il cambio effettivo reale, la rivalutazione è quasi impercettibile (5%), complice la più bassa inflazione elvetica (e, dall’inizio dell’anno, il cambio reale si è perfino deprezzato di un paio di punti).

Nei mercati azionari si è installato un qualche nervosismo, dopo i recenti ulteriori record. La famosa correzione sta per arrivare, complice il dilagare dell’Omicron? È presto per dirlo, dato il vezzo delle Borse di vedere il bicchiere sempre mezzo pieno. Ma non vi è dubbio che, più passa il tempo, più aumentano le probabilità di una correzione. A proposito della quale, non possiamo tuttavia che ripetere quanto già detto il mese scorso: correzioni a parte, «nel periodo meno breve l’investimento azionario continua a essere in cima alla lista dell’allocazione del risparmio: un portafoglio ben temperato ha nelle azioni la quota più grossa, ed è giusto che sia così».