«Non ci sono limiti al nostro impegno nei confronti dell’euro. Siamo decisi a usare tutti i mezzi a nostra disposizione, nell’ambito del nostro mandato»: questo “whatever it takes” à la Lagarde fu pronunciato un anno fa (il 18 marzo 2020) dalla Presidente della Bce, quando la Banca decise il massiccio programma di acquisto di titoli per fronteggiare la pandemia. Forse voleva farsi perdonare il passo falso di pochi giorni prima, quando aveva detto che la Bce non è lì per “chiudere gli spread”, provocando una mezza crisi dei BTp. Da allora la Bce ha tenuto fede alle promesse, comprando a man bassa obbligazioni dei Paesi dell’Eurozona (e anche tenendo fede ai nuovi compiti che si è data in tema di sostegno all’ambiente, dato che a oggi possiede il 20% del mercato delle obbligazioni ‘verdi’).

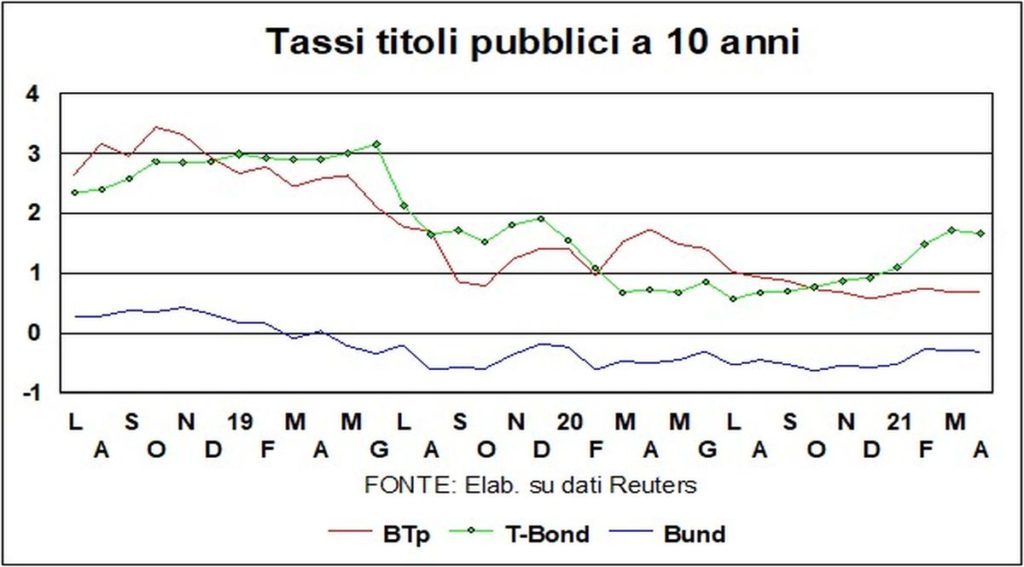

Di recente si era notata dall’altra parte dell’Atlantico una qualche risalita dei tassi a lunga, che erano passati dai minimi storici, ben sotto l’1% per i T-Bond a 10 anni, a 1,7% il mese scorso. Anche altri tassi di mercato, come i mutui trentennali, avevano visto un aumento dei tassi, pur se più contenuto).

Questo rialzo minacciava un’altra edizione del taper tantrum del 2013 in USA, ma la Bce ha dato subito l’altolà: un aumento dei tassi a lunga, ha detto la Lagarde, è prematuro e incompatibile con la situazione dell’economia. Pur senza alzare l’importo complessivo (ormai si va sui trilioni di euro) degli acquisti di titoli, questi vanno a essere front-loaded (cioè le munizioni vengono sparate prima e a raffica) per stoppare aumenti indesiderati dei rendimenti.

A differenza di quel che successe un anno fa, quando i ‘soliti noti’ (i capi delle Banche centrali della Germania e dell’Olanda) avevano cercato di annacquare il programma di QE anti-virus, questa volta si sono allineati: il presidente della Banca centrale olandese Klaas Knot, l’8 aprile, ha esplicitato la filosofia: «Se la salita dei rendimenti è dovuta a migliori prospettive di crescita e di inflazione, allora è benigna, ma se è dovuta a spillover da altre parti del mondo, in questo caso è del tutto legittimo per noi contrastarla».

In effetti lo spillover sta rientrando per conto suo, dato che anche la consorella americana della Bce ha espresso le stesse preoccupazioni: il presidente Powell non ha fatto mistero della ferma intenzione della Federal Reserve di mantenere condizioni monetarie accomodanti, e i rendimenti dei T-Bond hanno già fatto una parziale marcia indietro.

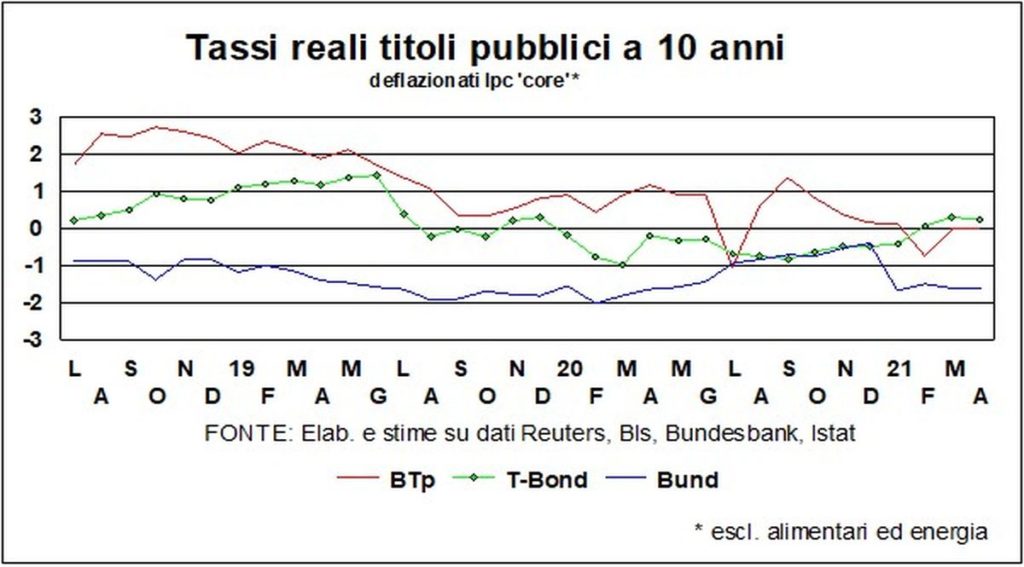

E che le condizioni monetarie siano accomodanti lo dicono anche i rendimenti reali, che sono sullo zero sia in Europa che in America, pur con una crescita del Pil che viene quest’anno stimata dal Fondo monetario al 4,4% per l’Eurozona e al 6,4% negli Stati Uniti (6% per il Mondo).

Per i BTp, lo spread si mantiene intorno a 100: i rendimenti, rispetto all’inizio dell’anno, sono saliti di una quindicina di punti base, e rimangono vicini ai minimi storici raggiunti a febbraio (per i Bund, rispetto all’inizio dell’anno, i rendimenti sono saliti un poco più che in Italia). Con il front-loading degli interventi annunciato dalla Bce, è possibile che sia i rendimenti dei BTp che lo spread possano tornare a scendere.

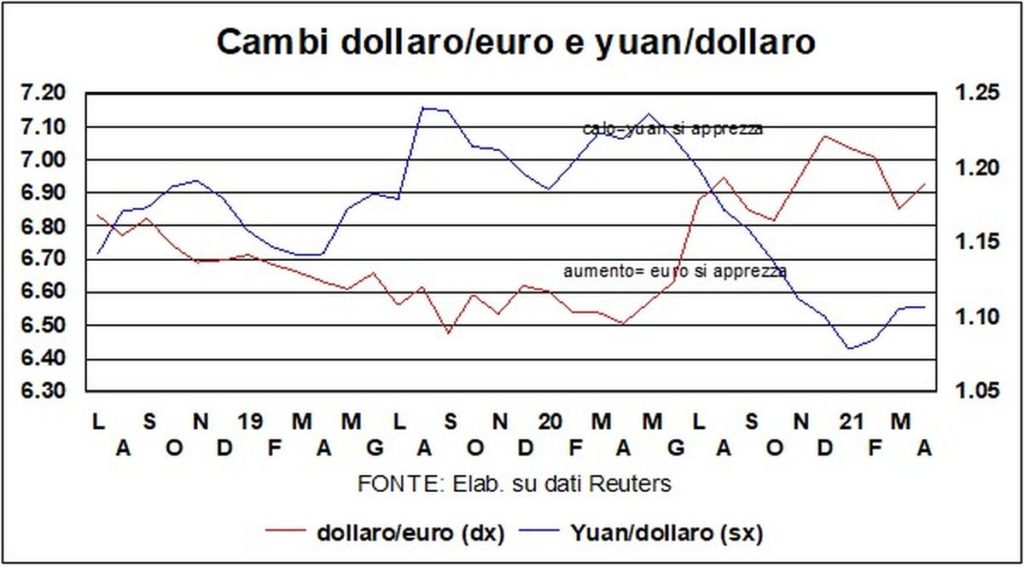

Per i cambi, sembra essersi arrestata la tendenza al rialzo del dollaro, che da 1,17 si è portato a 1,19 contro euro. Questo malgrado sia il differenziale di crescita fra America ed Eurozona che il differenziale di tassi – nominali e reali – giochino in favore del biglietto verde. Ma i mercati passano facilmente dal bicchiere mezzo pieno al bicchiere mezzo vuoto: i famosi ‘deficit gemelli’ – il disavanzo pubblico e il disavanzo esterno – sono molto più alti negli Stati Uniti rispetto all’Europa (dove nei conti con l’estero c’è un surplus), e devono essere finanziati facilitando l’afflusso di capitali verso le rive americane. Insomma, se ci sono fattori sia pro che contro il dollaro, non ci dobbiamo attendere grossi cambiamenti nei cambi.

Sembrano rientrate anche le preoccupazioni della Bce su una indebita robustezza dell’euro. Sia la Bce che la Fed dicono che il cambio non è un obiettivo della politica monetaria, ma, dato che tout se tient, come dicono i francesi, la Bce si era arrampicata sugli specchi, affermando che un euro troppo forte fa ridurre i prezzi all’import e contribuisce a quella deflazione che la politica monetaria vuole evitare. Ora, come detto, queste preoccupazioni non sono più di moda.

Passando al lontano Oriente, lo yuan ha confermato una sostenibile leggerezza e, invece di apprezzarsi rispetto al dollaro, come nel caso dell’euro, si è mantenuto sopra quota 6.50. La moneta cinese è sempre sotto stretto controllo e, con le bordate anti-cinesi dell’Amministrazione americana (Uighur e non solo), la Cina non ha molta voglia di far regalo agli Usa di un renmimbi apprezzato.

I mercati azionari godono di una rara congiunzione astrale, quale forse non si era mai data in passato. Da una parte l’economia procede bene per conto suo, anche se in modi diseguali per Paesi e per settori, come argomentato in altre parti delle odierne Lancette. Dall’altra parte, anche se il “per conto suo” dovesse inciampare, è garantito che a questo punto le politiche economiche – monetarie e di bilancio – verrebbero in soccorso come un sol uomo, usando, per citare la Lagarde, “tutti i mezzi a disposizione”. Insomma, la rete di sicurezza c’è e, come è stato dimostrato nel 2020 – l’anno più brutto dal dopoguerra – la rete di sicurezza è tale non solo per i redditi dei lavoratori ma anche per i profitti delle imprese.

Le quali imprese possono anche contare su un costo del danaro schiacciato ai minimi. Il che non è bello per i risparmiatori staccatori di cedole ma è bello per i risparmiatori che investono in azioni, i quali vedono l’alternativa degli investimenti in obbligazioni farsi poco attraente . E infine, all’orizzonte c’è la terra promessa dell’immunità di gregge, con assortiti sollievi e festeggiamenti che non possono che far bene alle Borse.

Dietro questo mazzo di buone notizie c’è un solo caveat: la possibilità, cioè, che si sia corso troppo e che ci sia bisogno di tirar fiato. Ma la correzione sarebbe, appunto, solo una correzione, non un’inversione…

Ci sono anche altre alternative, certamente: i beni rifugio. Ma l’oro, dall’inizio della pandemia a oggi, ha perso la corsa con le Borse, e i deflussi dagli ETF basati sul metallo giallo continuano. Su vini pregiati e dipinti degli Old Masters non sapremmo dire. E, per quanto riguarda le criptovalute, per noi sono un po’ troppo criptiche. Lasciamole a coloro che vogliono un diversivo alle slot machines, o agli amanti degli sport estremi.