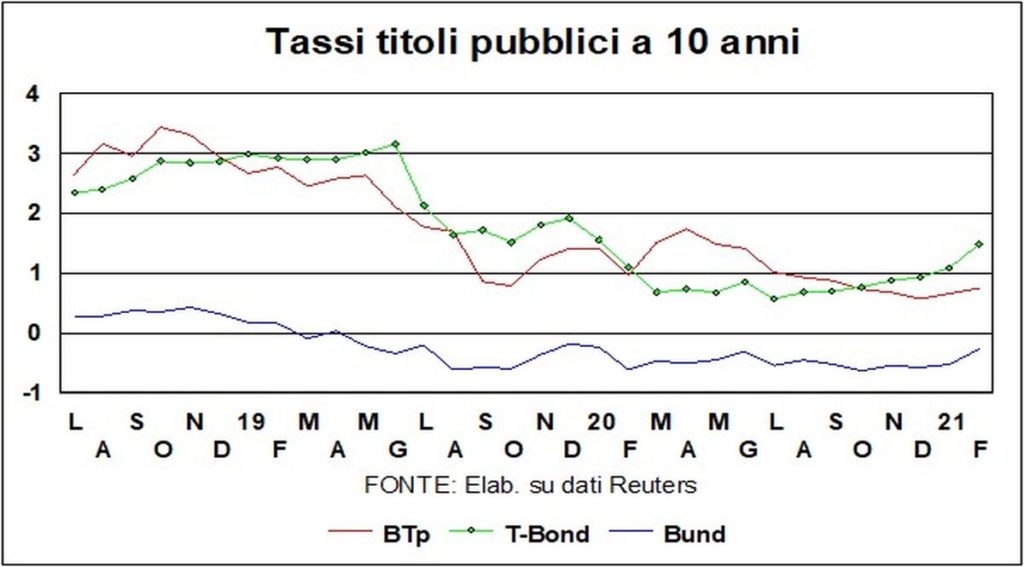

Nelle Lancette del mese scorso avevamo opinato che “La risalita dei rendimenti dei T-Bond a 10 anni oltre l’1% si è confermata e potrebbe continuare”. E in effetti ha continuato. I tassi a lunga sono in netto aumento, e non solo in America.

Quali le ragioni? Ce ne possono essere due, anzi tre.

La prima sta nel miglioramento dell’attività economica: è normale che i tassi aumentino quando l’economia tira e si innalza la domanda di credito, sia a breve che a lungo termine. La seconda possibile ragione sta nel fatto che, fra coloro che chiedono fondi, c’è in particolare lo Stato (alti deficit pubblici da finanziare, un po’ dappertutto); e gli investitori chiedono tassi più alti per finanziare chi spende e spande.

La terza ragione sta nell’aumento, reale o temuto, dell’inflazione: gli investitori, che mirano al rendimento reale, chiedono un tasso nominale più alto per compensare il minore potere d’acquisto dei frutti dell’investimento. Di queste tre ragioni le più cogenti sono le prime due. La terza ragione – il rialzo dei prezzi – può aver condito le prime due, ma in sé non è una ragione seria: vedi i convincenti argomenti addotti in proposito nella sezione delle Lancette sull’inflazione.

Torniamo alle prime due ragioni, che sono confortate dalla distribuzione geografica del rialzo. Questo è stato più sostanzioso (circa mezzo punto in un mese) negli Stati Uniti, dove sia i miglioramenti dell’attività economica che i disavanzi pubblici da finanziare sono specialmente elevati. In Germania l’aumento è stato meno forte – una ventina di punti base – e in Italia ancora più debole (circa 10 pb). Ma il primum movens sembra essere l’economia più che il finanziamento dei deficit, dato che a questi ultimi provvede il santo protettore delle Banche centrali: benemerite istituzioni, queste ultime, che fanno a gara per sottoscrivere i titoli pubblici emessi dai governi del Vecchio e del Nuovo continente.

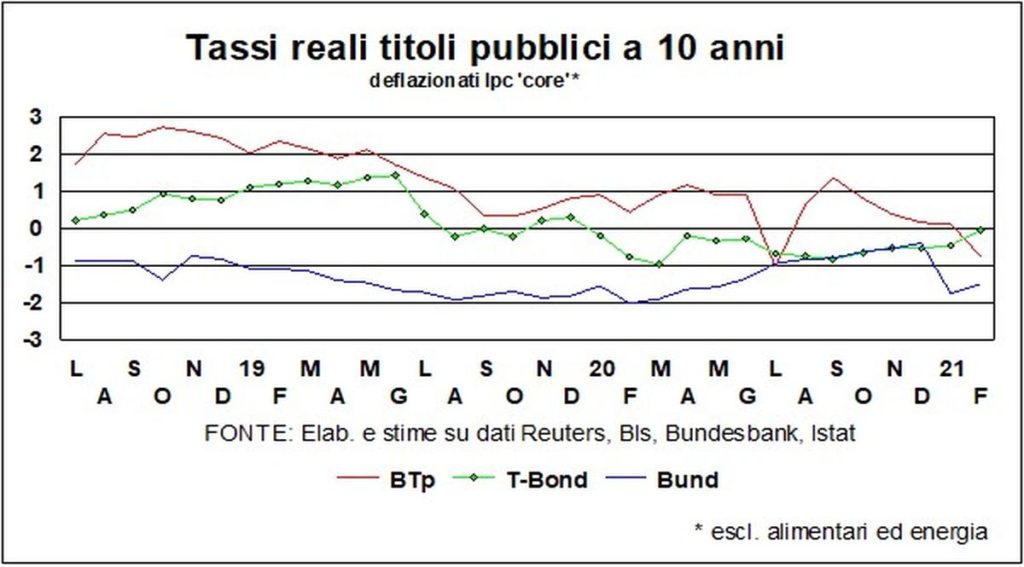

Traguardato in questa luce, l’aumento dei tassi appare fisiologico. Ma il costo del danaro che vale per l’economia è il costo reale. E, da questo punto di vista il ritratto dei tassi è più complicato. I tassi reali per i titoli pubblici a 10 anni sono calati, invece di aumentare, in Europa, complice un aumento dell’inflazione che ha peraltro dietro ragioni una tantum (già spiegate il mese scorso). In particolare, in Italia i tassi reali dei BTp sono tornati negativi, cosa che comunque non si verificava da molti, molti anni (a parte anomalie statistiche del luglio scorso). In Usa, invece, c’è stato un leggero aumento anche dei tassi reali, che peraltro sono vicini allo zero: con un’economia che cresce quest’anno, secondo le ultime stime, vicino al 6%, un tasso reale nullo configura un utile stimolo alla crescita: insomma, fra spiriti animali di ottimo umore, bilancio pubblico generoso, e condizioni monetarie favorevoli, le congiunzioni astrali della congiuntura Usa appaiono singolarmente benevole.

In questi ultimi giorni, anche l’enorme liquidità dei Treasuries americani non ha impedito strappi sui rendimenti, nella tendenza verso l’alto. Segno di un nervosismo dei mercati (di cui parleremo anche per le Borse), tipico dei punti di flesso. Il rendimento dei T-Bond potrà salire ancora: oggi è intorno all’1,5%, ma la media del 2019, prima della pandemia, era superiore al 2%.

In ogni caso, la Fed non starà a guardare: se l’aumento dei tassi a lunga dovesse essere giudicato non fisiologico (dovuto, per esempio, alla paura dell’inflazione), interverrà. Del pari, anche la Bce ha segnalato che non apprezza l’aumento dei tassi a lunga in un’economia dell’Eurozona ancora in affanno. Se gli atti seguono i giudizi, vedremo accelerarsi gli acquisti di titoli europei

In Italia, lo spread gira intorno a quota 100 o poco più, ma aveva bucato quel simbolico livello poco tempo fa, grazie all’effetto Draghi. In ogni caso, è bene ricordare che bisogna tornare al 2010, prima della crisi da debiti sovrani, per trovare uno spread più basso.

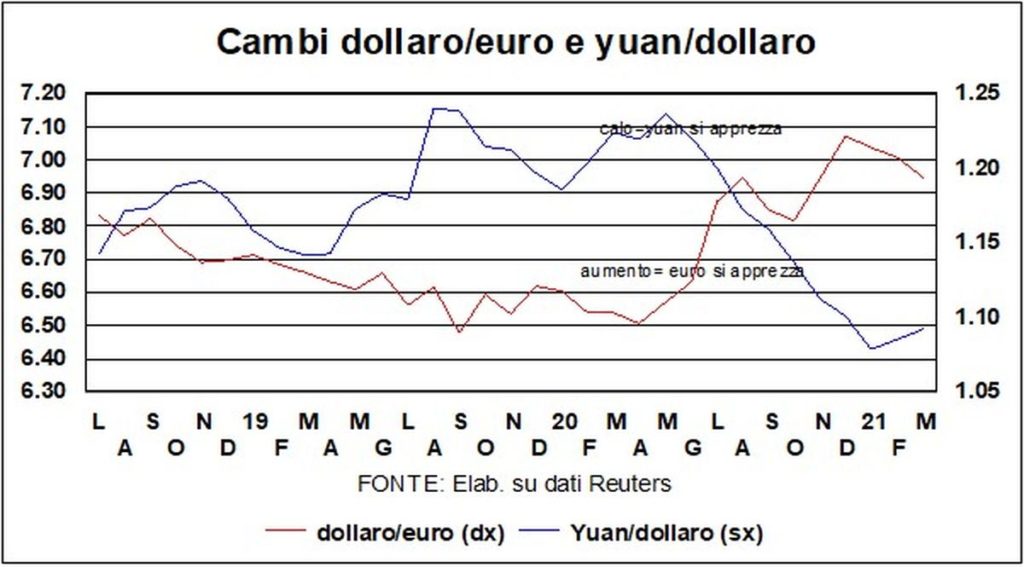

Per i cambi, le quotazioni del dollaro si sono mosse, dall’inizio dell’anno, lungo una forchetta di modesta ampiezza, ma con una netta tendenza verso il rafforzamento del biglietto verde (sia verso l’euro che, in più piccola parte, verso lo yuan). La principale ragione che stava dietro all’aumento dei tassi, nominali e reali, in America – la buona salute dell’economia – spiega anche la buona salute del dollaro. Insomma, ora sia il differenziale dei tassi reali a lunga fra T-Bond e Bund che il differenziale nel tasso di crescita fra Usa ed Eurozona favoriscono la moneta Usa. Certo, la politica monetaria della Fed rimane orientata all’espansione e questo dovrebbe pesare sul dollaro, date le quantità industriali di nuova moneta creata. Ma i cambi sono rapporti fra monete, e anche nelle monete antagoniste vediamo Banche centrali impegnate a iniettare liquidità nei mercati.

Parlando di Banche centrali, queste si sono (giustamente) incamminate verso nuovi compiti di politica economica. Ora si preoccupano di pungolare i governi a spendere di più, si preoccupano della ‘inclusione’ (cioè a dire ridurre le diseguaglianze) e si preoccupano del cambiamento climatico. Ma il loro mandato non prevedeva solo la lotta all’inflazione per la Bce, o al massimo un doppio mandato – bassa inflazione e alta occupazione – per la Fed? Per carità, come diceva Marco Aurelio (ben prima del web): «Tutto fa parte della grande ragnatela». E, a furia di tirare quei fili anche la lotta all’inflazione potrebbe comprendere la lotta alle diseguaglianze e al riscaldamento globale. Ma, a questo punto, non sarebbe meglio chiarire le cose e cambiare il mandato delle Banche centrali?

I mercati azionari partecipano del nervosismo di quelli obbligazionari, e, pur permanendo su alti livelli, registrano qualche strappo, or su e or giù. Da una parte, c’è l’inquieta sensazione che abbiano corso troppo (i p/e sono alti, e quel poco d’inflazione in più abbassa, scontandoli, quegli utili futuri che stanno dietro le quotazioni). Dall’altra, c’è chi teme che quel poco d’inflazione in più debba diventare un ‘molto’, e se le Banche centrali aumentassero i tassi-guida (cosa che non faranno) lo sconquasso farebbe impallidire il taper tantrum del 2013.

Come detto più volte, le Lancette non danno “consigli agli acquisti” (o alle vendite). Limitiamoci a dire che gli ottimisti, che guardano alle performance nel lungo periodo, continueranno a dare fiducia alle Borse, mentre i pessimisti, che abitano nel breve periodo, aumenteranno la quota di cash nel portafoglio (a spese sia delle azioni che delle obbligazioni).

E, a proposito di portafogli, c’è un nuovo kid on the block. L’incredibile aumento del prezzo del Bitcoin ha costretto anche rispettabili fondi di investimento a gettare la spugna e ad accogliere quella moneta virtuale nell’universo, poco popolato, degli asset. Metteremo il Bitcoin nell’elenco, accanto ad azioni, obbligazioni, metalli (gialli o di altro colore), vini pregiati e dipinti degli Old Masters?

A vedere come le impennate della criptovaluta siano andate di conserva alla debolezza dell’oro, sembra ci sia una staffetta fra ‘beni rifugio’. E i tifosi del Bitcoin non sono timidi nel celebrare il loro giocattolo. Sentiamo quello che dice un leader del crypto exchange Kraken, Jesse Powell: questo celebrante afferma che il prezzo del Bitcoin può arrivare al milione di dollari nei prossimi dieci anni, potrebbe rimpiazzare tutte le altre valute e diventare la moneta unica mondiale.

L’oro, insomma, è passé. Ma almeno l’oro, oltre ai vezzi dentali e ornamentali, ha parecchi usi industriali. È un bene, ha un valore intrinseco. Qual è il valore intrinseco del Bitcoin? Sì, è una moneta sui generis. Una moneta che, come ha detto il segretario al Tesoro americano Janet Yellen, è «estremamente inefficiente» nel facilitare le transazioni (mentre sembra sia molto efficiente nel facilitare le transazioni illegali).

Insomma, il valore intrinseco del Bitcoin – da sempre “una soluzione alla ricerca di un problema” – è zero virgola zero (o, per parafrasare l’ex ministro delle Finanze tedesco Theo Waigel, null Komma null). Ma il Bitcoin potrà ancora salire: come disse Isaac Newton, che perse molti quattrini di allora (1720) in una bolla finanziaria (le azioni della South Seas Company): «Posso calcolare i movimenti degli astri, ma non la pazzia delle folle».