Il 2015 è stato un anno dai “due volti”. Fino ad agosto, le Borse europee correvano con performance a doppia cifra, nella seconda parte dell’anno i guadagni si sono ridimensionati. Tutto sommato, ripensando allo scenario di inizio 2015, non ci sono state grandi sorprese, qualche rischio si è effettivamente materializzato, altri rischi invece restano decisamente attuali.

Il 2016 è infatti iniziato all’insegna della volatilità, con il mercato azionario cinese che sta affossando le Borse di mezzo mondo e la Banca Mondiale che, ancora una volta, è costretta a rivedere al ribasso le stime di crescita mondiale.

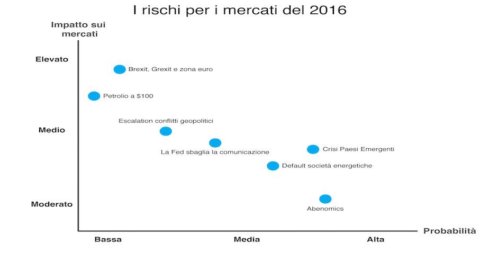

Proiettandoci al 2016, ho ordinato i principali fattori di rischio in un grafico: sull’asse delle ascisse è posta la probabilità (valutata qualitativamente) che il singolo evento si verifichi, mentre sull’asse delle ordinate si trova l’impatto che potrebbe avere sui mercati finanziari globali.

Il nostro approccio non attribuisce delle probabilità assolute ma mette in relazione singoli eventi con se stessi: in altre parole nel grafico (clicca sull’immagine per ingrandire) viene rappresentato cosa riteniamo sia più probabile e più di impatto sui mercati rispetto all’insieme dei rischi menzionati. Vediamoli.

La Fed non riesce a contenere la volatilità dei mercati

Dopo 5 anni di politica monetaria aggressiva, la Fed è la prima banca centrale ad avviarsi verso un lungo processo di normalizzazione dei tassi d’interesse. Quando i tassi salgono i prezzi delle obbligazioni scendono, ma se l’aumento è graduale (considerando la bassa inflazione ed i livello di crescita complessivo dell’economia non ci sono ragioni per credere che non debba avvenire in modo graduale), i mercati si aggiustano senza troppi scossoni. Tuttavia, se la Fed non riuscisse a tenere sotto controllo le aspettative degli investitori, l’aumento dei tassi potrebbe essere più violento e ripercuotersi sui mercati obbligazionari internazionali e quindi sui portafogli degli investitori.

L’aumento del prezzo del petrolio a 100 dollari

Il crollo del prezzo del petrolio dell’ultimo hanno è da attribuire prevalentemente alla decisione dell’Opec di aumentare la produzione del greggio in un contesto di bassa domanda. Se per qualche ragione la produzione del greggio dovesse crollare (per decisione dell’Opec o per fattori esterni) a fronte di un aumento della domanda nel 2016, si potrebbe verificare l’effetto opposto: un aumento del prezzo del petrolio. E, come ha scritto recentemente Anatole Kaletsky, un forte aumento del greggio è seguito da fasi di recessione globale (mentre ad un crollo dei prezzi del petrolio è per lo più seguita un’accelerazione della crescita economica).

Crisi dei Paesi Emergenti

L’apprezzamento del dollaro USA, l’instabilità politica e il crollo dei prezzi delle materie prime hanno messo sotto pressione le economie e i mercati dei Paesi Emergenti. Per il Fondo monetario internazionale, nel 2016 sia il Brasile che la Russia saranno in recessione e il tasso di crescita cinese è destinato a rallentare ancora. In questi giorni, il mercato cinese è tornato sotto pressione (come già successe più volte nel 2015) in seguito ai dati deludenti sul PMI, costringendo le autorità ad intervenire per arginare le perdite. Per calmare i mercati c’è bisogno di dati confortanti sul fronte macroeconomico. Siccome 2/3 della crescita mondiale sono da attribuire ai Paesi Emergenti, un‘eventuale decelerazione più forte del previsto potrebbe minare la crescita e stabilità finanziaria a livello globale.

Escalation dei conflitti geopolitici

L’attentato di Parigi ha rimesso in discussione la strategia di sicurezza interna e le priorità di politica estera dell’intera Unione europea. L’irrisolta questione libica, la lotta al terrorismo, le recenti tensioni tra la Russia e la Turchia (Nato) e l’eterno conflitto tra Israele e il mondo arabo (in particolare l’Iran) sono rischi più vivi che mai e non ci permettono di trascurare eventuali ripercussioni sui mercati finanziari, anche se per il momento sembrano limitate. E ora ci si mette pure la Corea del Nord, che mostra i muscoli.

Il default di società energetiche

Oltre ai Paesi Emergenti, il crollo delle materie prime ha penalizzato il settore energetico, che ha un peso non trascurabile sia sugli indici azionari sia su quelli obbligazionari Investment Grade e High Yield, oltre che su occupazione e investimenti aziendali. Il default di qualche importante emittente potrebbe generare il panico, con eventuali effetti a catena.

La scommessa dell’Abenomics fallisce

Le istituzioni giapponesi si stanno spendendo da un paio d’anni in uno dei più interessanti “esperimenti” economici degli ultimi 30 anni: il cosiddetto Abenomics. La cooperazione tra banca centrale e Governo giapponese non ha eguali nel resto del mondo, eppure sia il livello d’inflazione sia quello di crescita economica rimangono ben al di sotto dei target fissati dalle istituzioni. Con il debito pubblico più alto del mondo (pari al 230% del PIL), prima o poi le riforme strutturali devono dare i loro frutti, altrimenti il Paese potrebbe rischiare di perdere la fiducia dei mercati.

Grexit, Brexit e fragilità economica/politica della zona euro

Il 2015 si è concluso con una sostanziale vittoria dei partiti pro-euro. Tuttavia i partiti anti-euro incombono: in Francia il Front National non ha conquistato nessuna regione, ma si è confermato comunque il primo partito del Paese. Fino a quando il tasso di disoccupazione rimarrà su livelli politicamente inaccettabili, il ridimensionamento del progetto europeo sarà sempre sul tavolo. La Grecia è uscita dalle pagine dei giornali, ma rimane un Paese fragile, con un governo di coalizione debole. Inoltre, la campagna pro-Brexit si sta intensificando, con una buona presa sia sull’opinione pubblica che sulla classe imprenditoriale inglese.

Una buona fetta della partito Conservatore è favorevole all’uscita del Regno Unito e se il premier David Cameron non riuscisse ad ottenere qualche concessione sulle riforme avanzate potrebbe forzare la mano e anticipare il referendum. L’uscita del Regno Unito dall’Unione sarebbe un duro colpo per l’intero progetto europeo. Nonostante i rendimenti obbligazionari ai minimi storici, la zona euro rimane fragile e più sensibile di altri Paesi sviluppati ai cambi d’umore del mercato.

Lo scenario dei rischi è tutto’altro che roseo. Anche se rimaniamo moderatamente positivi verso gli attivi rischiosi, vista la nostra ottica di medio-lungo termine, ci aspettiamo un 2016 ballerino, come si si evince dall’estrema volatilità prime sessioni di mercato.